私募基金行业能否享受南沙企业所得税优惠政策?

发布者:金融小镇网 发布时间:2022-11-10 15:09:272022年10月31日,广东省财政厅、国家税务总局广东省税务局转发了《财政部 税务总局关于广州南沙企业所得税优惠政策的通知》(财税〔2022〕40号,以下简称“通知”),标志着广州南沙自贸区企业所得税优惠政策的正式落地实施,深入贯彻了今年6月国务院印发的《广州南沙深化面向世界的粤港澳全面合作总体方案》(国发〔2022〕13号,以下简称“总体方案”)中“推动广州南沙深化粤港澳全面合作,打造成为立足湾区、协同港澳、面向世界的重大战略性平台,在粤港澳大湾区建设中更好发挥引领带动作用”这一总体要求。本文对《通知》内容进行了一定的解读,并浅析私募基金行业与此次南沙企业所得税优惠政策的关联,以供读者参考。

南沙企业所得税优惠政策解读

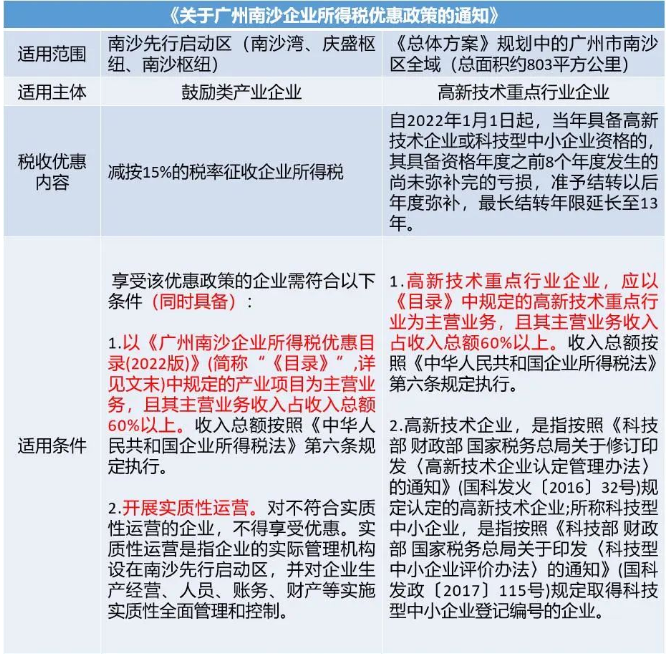

根据最新发布的《财政部 税务总局关于广州南沙企业所得税优惠政策的通知》,本次南沙企业所得税优惠政策如下所示:

结合上表,本次南沙企业所得税优惠政策的出台实际上是对《总体方案》中“对南沙有关高新技术重点行业企业进一步延长亏损结转年限。对先行启动区鼓励类产业企业减按15%税率征收企业所得税,并按程序制定优惠产业目录。”这一要求的具体细化。本次南沙税收优惠政策有几个值得关注的要点:

(1)本次税收优惠政策主要包括15%的企业所得税优惠以及亏损结转年限延长两项内容,但两者的适用范围有明显差异,前者仅限于南沙先行启动区,后者则是整个南沙区全域。故对于希望入驻南沙的企业,应根据自身需求,考虑区内外的税收差异及落地实施的各项潜在困难,提前做好规划。 (2)在税收优惠的适用主体上,减按15%的税率征收企业所得税这一优惠明确要求是符合《目录》要求的鼓励类产业企业,而从《目录》来看,一共涉及8大类产业合计140项,涵盖高新技术重点行业、信息技术、先进制造、生物医药、新能源与新材料、航运物流、现代服务业、金融业等。而亏损结转年限延长这项优惠的适用主体则限制在《目录》中的高新技术重点行业这一大类,故对于希望入驻的企业而言,需重点关注自身主营业务是否与《目录》中的产业项目相匹配。同时,考虑到《通知》处于刚发布阶段,现阶段缺乏操作细则或相关指引,对于某些产业项目的定义、范围尚未明确,不排除出现难以界定企业主营业务是否属于《目录》中的情形。虽然《通知》规定了这一情形下税务机关可提请广东省人民政府有关行政主管部门或其授权的下一级行政主管部门出具意见,但对于希望入驻南沙的企业而言,这一潜在风险仍值得重点考虑。 (3)在税收优惠的具体适用条件上,两项税收优惠均要求企业的主营业务为《目录》中规定的产业项目,且该项主营业务收入需达收入总额的60%以上。而根据《中华人民共和国企业所得税法》第六条规定,收入总额包括: (一)销售货物收入; (二)提供劳务收入; (三)转让财产收入; (四)股息、红利等权益性投资收益; (五)利息收入; (六)租金收入; (七)特许权使用费收入; (八)接受捐赠收入; (九)其他收入。

企业需要关注自身收入总额的构成情况,避免因部分金额较大的非经常性收入导致自身主营业务收入占收入总额的比例小于60%。

此外,鼓励类产业企业想要享受减按15%的税率征收企业所得税这一优惠,除需要满足前述主营业务比例的条件外,还需要满足实质性经营这一要求。根据《通知》的规定,实质性经营是指企业的实际管理机构设在南沙先行启动区,并对企业生产经营、人员、账务、财产等实施实质性全面管理和控制。但是,这一规定当下仍缺乏一定的可操作性,未来仍有待有关部门出台具体的操作细则或其他指引。 不过对于希望入驻南沙的企业而言,本文认为这一实质性运营的标准,现阶段可适当参考海南自贸港今年3月和9月分别出台的《关于海南自由贸易港鼓励类产业企业实质性运营有关问题的公告》(2021年第1号,以下简称1号公告)和《关于海南自由贸易港鼓励类产业企业实质性运营有关问题的补充公告》(2022年第5号,以下简称5号公告)的相关规定。根据1号公告,注册在海南自贸港的居民企业,从事鼓励类产业项目,并且在自贸港之外未设立分支机构的,其生产经营、人员、账务、资产等在自贸港,属于在自贸港实质性运营。而5号公告则解释了: (1)“生产经营在自贸港”,是指企业在自贸港拥有固定生产经营场所和必要的生产经营设备设施等,且主要生产经营地点在自贸港,或对生产经营实施实质性全面管理和控制的机构在自贸港;以本企业名义对外订立相关合同。 (2)“人员在自贸港”,是指企业有满足生产经营需要的从业人员在自贸港实际工作,从业人员的工资薪金通过本企业在自贸港开立的银行账户发放;根据企业规模、从业人员的情况,一个纳税年度内至少需有3名(含)至30名(含)从业人员在自贸港均居住累计满183天。 (3)“账务在自贸港”,是指企业会计凭证、会计账簿和财务报表等会计档案资料存放在自贸港,基本存款账户和进行主营业务结算的银行账户开立在自贸港。但需要强调的是,此次发布的《通知》中有关实质性运营的表述与海南自贸港关于实质性运营的表述仍有一定出入,粤财税〔2022〕38号明确指出未来“将制定主营业务和实质性运营界定的实施办法,制定申报指南和工作指引”,企业仍应当以有关部门出台的具体实施办法或其他官方答复为准。 私募基金行业如何享受南沙企业所得税优惠政策

从《目录》来看,金融业这一大类下的“跨境投融资双向开放服务体系建设”这一产业项目与私募基金行业有较强的关联性。实际上,《总体方案》明确指出“支持推进外汇管理改革,探索开展合格境内有限合伙人(QDLP)境外投资等政策试点,支持粤港澳三地机构合作设立人民币海外投贷基金。”2021年10月,广东省地方金融监督管理局出台了《广东省开展合格境内有限合伙人境外投资试点工作暂行办法》,将合格境内有限合伙人(QDLP)对外投资试点从深圳扩容到广东全省。同时,今年5月12日,中国(广东)自由贸易试验区广州南沙新区片区合格境外有限合伙人(QFLP)境内投资试点也已正式落地实施,随后多部门联合颁布了《中国(广东)自由贸易试验区广州南沙新区片区合格境外有限合伙人(QFLP)境内投资试点管理暂行办法》(穗金融规字〔2022〕1号),广州南沙自贸区成为全国为数不多的同时享受QDLP和QFLP两个试点政策的地区。

参考海南省将跨境投融资双向开放服务体系建设纳入《海南自由贸易港鼓励类产业名录》中,QDLP、QFLP两类基金享受减按15%税率征收企业所得税的政策。故本文认为,在广州南沙自贸区依法设立的QDLP、QFLP两类基金及基金管理企业,在遵守前述暂行办法的前提下,若还满足此次《通知》规定的条件,同样可以享受减按15%税率征收企业所得税的优惠政策。值得注意的是,海南省出台的《产业结构调整指导目录(2019年本)》列明“创业投资”业务属于鼓励类的范畴,故在海南省从事创业投资的私募基金企业可以据此获得15%的企业所得税优惠,但此次南沙发布的《目录》中并无此项内容,对于现阶段希望于南沙从事创业投资的私募基金企业而言,可能暂不适用此次《通知》列明的税收优惠,仍需要留意未来的政策动向。 综上而言,鉴于财税〔2022〕40号优惠政策刚刚发布,目前尚未有实施细则或操作指引,相关风险防范政策及监管机制也尚未出台,故对于希望入驻南沙的私募基金企业而言,需要持续关注广州南沙的最新政策动态,根据自身企业发展需要,合理进行规划。

来源于轴之承法融,作者法融团队