2022年,突破寒冬,VC/PE逆势募资的“最强王者”

发布者:金融小镇网 发布时间:2022-12-09 15:57:39金融小镇网12月9日讯:2022年,黑天鹅事件层出不穷,创投圈接连打击不断,虽然处处都弥漫了悲观情绪,但仍有一批VC/PE在波动之中完成了新基金募集。

根据中基协数据,截至2022年10月,中国存续私募基金管理人23967家,基金数量14多万只,基金管理规模20万亿。

今年以来,包括红杉、高瓴、深创投、中金资本、达晨、启明创投、凯辉基金、蓝驰创投、黑蚁资本、盈科资本、丰年资本、尚颀资本、众为资本等纷纷实现募资,新基金资金陆续到位。

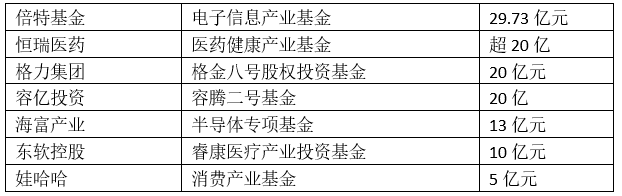

其中,新基金数量超过7800支,超出去年41.8%,大额募资金额占比较低,小基金数量占比呈上升趋势,40% 及以上的新募资规模在10亿-20亿元人民币,而超过三成机构设立了多支基金,如中金资本、毅达资本等机构,新设基金均在2支以上。

人民币方面,从募资规模看,超过50亿元的机构数量不超10家,且这些拉高市场整体募资规模的大额基金,多与碳中和、新能源以及基础设施建设和城市发展等方向相关,有国资背景LP参与;而大批市场化VC/PE的募资规模在3-30亿元之间,其中超过10亿规模的机构占比超过60%。

相对而言,黑蚁资本、蓝驰创投、丰年资本、惠每资本、众为资本、彬复资本等机构均表现出不容小觑的募资实力,比如蓝驰创投、众为资本在人民币基金美元基金方面实现双突破;还有丰年资本在人民币基金LP结构中实现多元化升级,获得中金启元、国投创合、厦门建发等一众国家级知名母基金的支持。这些拿到钱的机构,历史出资人复投率在40%以上,少数优秀基金LP复投率超过60%。

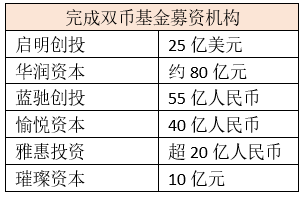

美元基金方面,整体募资回暖,部分国际机构对中国经济态度乐观,但中国美元基金的募资几乎创下历年新低,国内红杉中国完成约90亿美元募集表现优秀,启明创投32亿美元,而渶策资本、祥峰资本、蔚来资本等募资规模仅为5-7亿美元。

相对的,国际巨头KKR今年募资总额达到 650亿美元;凯辉基金在募规模10亿欧元的欧洲最大VC基金,首轮关账6亿欧元。而另一黑马当属普洛斯,一年中完成5支基金的募资,仅在11月就宣布了3只基金超过超过200亿人民币募集。

需要指出的是,不少机构这一轮的募资周期都超过1年以上,仅25%以上的机构在0-12个月完成募资。像方源资本新基金自2020年底就开始募资。

整体而言,2022年,PE/VC们能在疫情以及当前全球经济下行的环境下,实现“募资难”突围,顺利完成新基金募集和首关,实为不易,这也进一步凸显了各路出资人对中国市场的信心。正如达晨刘昼所说,“今天中国资本市场估值正处于价值洼地,极具投资价值。站在新的历史起点上,重仓中国、全仓中国、投资中国是这个时代最大的趋势。”

01

人民币:产业资本主攻

国资助攻,上市公司辅助

今年,本土产业资本表现尤为活跃,且在美元基金募资困难带动的整体募资规模下滑的情况下,国资化趋势不断增强。市场上十亿以上基金数量占四成左右,1~10亿规模的基金,超过六成,小基金规模数量占比呈上升趋势。相对过往,很多基金募资周期都被无奈拉长,但仍有一批机构凭借优异的产业能力实现快速吸金。

达晨新一期综合基金创程基金,计划募资80亿元,仅半年时间签约认缴金额超40亿元,更是获得了政府引导基金、地方财政出资平台、产业集团、上市公司、市场化母基金、家族办公室和超高净值投资人等大力支持;黑蚁资本三期人民币募资始于2021年年中,其LP名单不仅周大福,还包括被投明星项目泡泡玛特、海伦司以及南极电商等产业LP。同样深耕消费的合鲸资本,新基金的基石LP为食品产业龙头旺旺集团。丰年资本新募资的科技及高端制造二期基金LP结构涵盖了中金启元、国投创合、厦门建发等国家级知名母基金;众为资本亦是从去年秋天开始本期人民币基金募资。

综合这些基金,不难看出,当前人民币出资人对于具备产业纵深能力GP更为青睐,包括对产业的调研与洞察能力、对产业的投资与布局能力以及对产业生态的影响力。

丰年资本多次以首位投资人身份对多个明星项目进行独家投资和主导投资,已投企业包括达梦数据、达利凯普、矽电股份、强一半导体、胜科纳米、西测测试等众多科技领域的“专项冠军”,成为了本土聚焦科技最具代表性的产业投资机构之一。黑蚁资本更是凭借泡泡玛特、海伦司、喜茶、元气森林、简爱酸奶、UR 、巨子生物、HARMAY 话梅、江小白、M Stand等众多明星案例,成为消费领域崛起速度最快的机构之一。而众为资本则在人工智能产业深入布局了第四范式、依图科技、地平线、奕斯伟等优秀公司。

一个不容忽视的明显趋势就是,越是深入扎根某细分领域的优秀GP,具备更“精”和更“专”的行业投研能力,越能让LP心甘情愿掏钱。不少投资人也对融中表示,募资过程中,明显感受到人民币LP的专业度越来越高,也更愿意相信具备专业能力的GP可以创造价值。

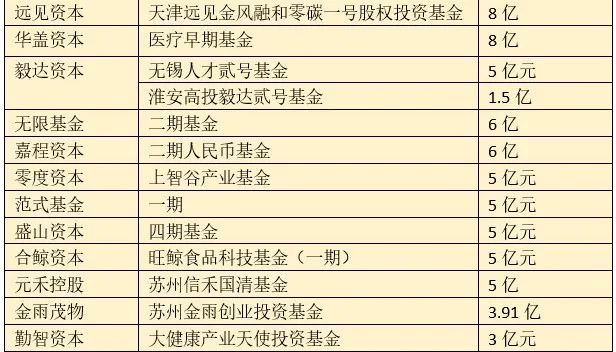

另据同花顺数据显示,今年以来,沪深两市288家上市公司参设产业并购基金,基金数合计达296只,按照计划募集总额超过2400亿元。而多家国内知名VC/PE也参与到上市公司设立的产业基金。其中,来自消费赛道的食品饮料、服饰的为14家。

2022年,基于政府及政策对产业投资的偏好,市场上不少机构都在积极探索产业方向的投资机会,全国不少地方国资也竞相希望通过资本参股的形式,设立基金或参股上市公司。而上市公司更是以势如破竹之势,纷纷成立新基金,可谓你方唱罢我登场,好不热闹。

“创而优则投”。上市公司涉足私募股权这两年在创投圈并不罕见,有的是为了战略协同,有的是追求财务回报最大化,有的做LP有的借助CVC,而在高瓴、红杉、深创投、达晨、源码资本、高榕资本、基石资本等一众机构身后,我们也看到越来越多上市公司身影。

今年6月达晨与热景生物合作成立投资基金,目标规模20亿元,热景生物拟认缴5000万元;3月,协鑫能科与中金资本合作成立中金协鑫“碳中和”百亿产业投资基金,首期不超过45亿元。而成立不足1年的星航资本,也在年初宣布首期美元基金,基石出资人正是新能源造车巨头——小鹏汽车,而其首期基金的LP也大多是“小鹏”的投资人,如IDG资本、红杉中国、五源资本和GGV纪源资本等。

从统计来看,这些上市公司投资领域更是涉及新能源、高端装备、新一代信息技术、半导体、医疗健康等几乎所有新兴产业。

比如众为资本首关10亿便引入了以分众传媒、金达威集团等上市公司为代表的众多产业出资人。倍特基金由上市公司高新发展参与发起;格力集团旗下拥有格力股权、格力创投、格力担保3 家全资子公司,并参与组建和运营管理珠海基金,今年6月,珠海格金八号股权投资基金合伙企业成立,注册资金20亿元。尤其医疗领域,超过60多家上市公司参与股权投资,包括恒瑞医药、汤臣倍健、迪安诊断、悦心健康、灵康药业、安旭生物、凯普生物、英科医疗、华熙生物、济川药业、中宠股份、汉森制药、成大生物、百诚医药等。而这些拥有产业背景的上市公司,也正在让财务投资人慢慢感受到投资压力。

融中财经整理

除了国内上市公司,国际巨头们也在争先进入中国市场,尤其消费品牌。

前不久LV旗下L Catterton刚刚完成首支人民币基金首关,目标规模20亿,落地成都高新区,LP主要由地方财政出资平台和境内外产业出资人组成。据了解,这只基金将重点布局以人民币和美元双币种全周期覆盖消费投资,包括出海、美妆个护、食品饮料、宠物、医疗健康、消费科技、新零售和服装时尚在内的八大细分领域。

LVMH旗下亚洲私募基金L Capital Asia早在2010年就已进驻中国市场,早期投资项目有广东丸美股份(603983),最近一年完成了对元气森林、喜茶、伯纳天纯等中国优质消费品牌的投资。

除LV之外,今年还有多只瞄准消费赛道的人民币/美元基金完成首关,多家来自全球的奢侈品巨头境外产业资本,都将投资视野聚焦到了中国市场。比如欧莱雅集团,今年5月在上海成立首家投资公司,名为上海“美次方”。发稿前不久(11月15日),资生堂中国宣布全新增长计划,其专项投资基金“资悦基金”规模最高可达10亿人民币,这是5个月前资生堂刚成立的新VC,此前就曾以LP身份出资参与凯辉基金、博裕投和高榕资本等。

02

浙大,清华,高校势力不容忽视

今年,一股不可忽视的势力也开始影响投资圈——高校势力。

如今,一级市场对科学家和科研机构的热情,空前高涨,抢投科学家几乎成为投资机构互相竞争的新筹码。而高校、科研院所是国家创新体系的重要组成部分,也是科技成果的重要发源地。为了利用科研机构的近距离先发优势,用政府和社会资本来加快科技成果转化,越来越多的国内高校和科研机构亲自下场加入VC投资大阵营。

5月份,源自清华大学电子工程系的早期科技投资基金“无限基金See Fund”顺利完成6亿元二期基金募资。无限基金See Fund是中关村科学城首批“科学家基金”成员,团队全部来自国内顶尖企业与高校,关注集成电路、智能工业、新材料与新能源、医疗健康、消费升级等领域。其投资方除了有中关村科学城这样的国资机构,还包括红杉中国、高瓴、经纬、金沙江、CPE源峰、真格基金、峰瑞资本等明星机构,以及蚂蚁集团、字节跳动、清华控股、天眼查等众多知名企业。而新基金还得到三一重工、中兴通讯等企业支持。

再比如,声称国内首只“高校+政府+产业”科技成果产业化基金——华德诚志重科技基金完成首期召款,进入投资阶段。这只新基金由华德资本全资子公司北京华德管理,规模10亿元,一期关闭4.3亿元,将投向北京核心高校及科研院所,协同其他优质重科技项目资源,聚焦新一代信息技术与智能制造。而LP阵容也可谓十分豪华:一期投资人包括清华控股全资下属企业诚志重科技、北京市科创基金、地方政府核心产业集团。

此外还有中金与浙大联手发起的一支30亿基金——中金浙控传智科创基金,落地杭州。这只基金由浙大控股和中金公司共同发起,中金私募(中金系全资子公司)和九智资本(源于浙大的国内一流高科技投资公司)担任联合管理人。

另外,值得注意的是,今年包括启明创投、凯辉基金、华润资本、蓝驰创投、愉悦资本等多家机构也完成人民币和美元双币基金募资。

融中财经整理

03

美元LP看好中国

KKR、普洛斯虎视眈眈

融中财经整理

经济周期的谷底,往往最考验一家投资机构的实力。

近两年,在募资难的大背景下,关于美资“撤离中国”的讨论甚嚣尘上,逆势募资可谓十分不易。过去几个月,多家机构相继宣布完成新美元基金的募资或首次关账,尤其以红杉、KKR等为代表的头部机构,市场普遍感受正在慢慢变好。同时,也不难看出,国际性长期资金仍坚定看好中国创新经济的发展前景,看多中国。

KKR前不久刚公布最新三季度财报,其中提到新募集了130亿美元(约940亿人民币),并称“这是有史以来募资第二好的一年”,至此,KKR在2022年募资总额达到650亿美元。不过,在私募股权方面,KKR却是连续第三个季度下滑。财报显示其投资组合估值下降4%。今年5月,KKR在中国登记了首家私募基金管理公司——开德私募基金管理(海南)有限公司,这也是意味着这家外资PE巨头正式进军中国私募股权,且可以来中国募资。

普洛斯是新加坡政府投资公司旗下的一家地产公司,主要聚焦于物流基础设施开发和运营。2013年进入中国市场。今年以来,普洛斯多次宣布新基金的募资完成,其中包括中国物流增值基金、中国收益基金VI、中国收益基金V三支聚焦中国市场基金,以及欧洲收益基金III和越南物流开发基金一期等两支基金。

截至目前,普洛斯在中国的资产管理规模达720亿美元,其中物流资产管理规模超过450亿美元,足迹遍布中国70个地区市场,投资、开发和管理着450多处物流仓储、制造及研发、数据中心及新能源基础设施。

对于物流园区等基建投资,近一年,全球资管行业出现“房地产热”,尤其对于黑石、KKR、TPG、凯雷等PE机构而言,不动产业务占比持续上升。年初,红杉中国完成新基建股权投资基金(SCIF)完成募集;8月,高瓴完成首支20亿美元(约140亿元人民币)规模的新基建基金(Hillhouse Real Asset Opportunities Fund: HRAOF)募集,主要投向生命科学园、绿色数据中心和物流及工业基础设施等。

事实上,国际化投资人对亚洲市场始终保持浓厚的兴趣,也一直在寻找增长的机会。

红杉中国在7月一次性宣布完成种子基金、风投基金、扩张基金以及成长期基金4只基金总计约90亿美元的募资。募资规模之大,可以与过去十几年红杉在中国互联网科技领域的投资相提并论。彼时,沈南鹏在与桥水创始人瑞达里欧的一场对话中透露,他相信科技创新的潜力,看好新能源、合成生物学、生物科技等领域的投资。而此前随着亚洲新基金的首关,TPG就表示,基金中近20%的资金将会投入中国,重心则会是医疗和消费等领域。

无疑,在全球经济形势投资前景仍然面临较大不确定性的背景下,随着一笔笔美元基金募资的好消息传来,外资对中国资本市场的信心犹存。根据中国证券投资基金业协会信息显示,目前完成备案登记的外商独资私募证券投资基金管理人超过了30家,富达、桥水、施罗德、路博迈、瑞银等海外资管巨头也正纷纷筹备在中国成立外资私募。

毕竟,未来很长一段时间,很多机会也只有中国才有。贝恩资本Elsa Sit就曾表示,在亚洲地区2960亿美元的私募股权投资价值中,中国占了40%。

如今,中国私募股权投资发展的近30年,募资、投资、管理、退出都在渐渐形成独具中国特色的成长路径。2022年也已接近尾声,募资的艰辛与苦楚、投资的抢夺与失守,面对这一年的成绩单,投资人们可还满意。

来源:融资中国