私募股权投资基金组织架构都有哪几种?

发布者:金融小镇网 发布时间:2022-08-05 15:46:27不同的组织形式决定了基金的不同运作特点,基金的决策程序和税收情况也会因此受到影响,因此投资者和管理人的风险和收益等都会有所差异,根据组织形式的不同,私募股权投资基金可以分为单纯型组织架构和复合型组织架构,其中,单纯型组织架构包括公司型基金、合伙型基金和信托(契约型)基金。复合型组织架构则包括公司 有限合伙、公司 信托、信托 有限合伙、公司 信托 有限合伙等多种形式

(一)单纯型组织架构

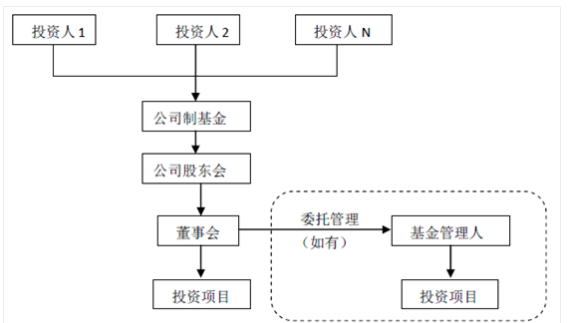

1、公司型私募基金

公司型基金是投资者通过出资形成一个公司法人实体,可以自行或委托专业基金管理人进行基金管理,其基本架构如下:

在内部决策上,投资者出资成为公司股东,公司需依法设立董事会(执行董事)、股东大会(股东会)以及监事会(监事),通过公司章程对公司内部组织结构设立、监管权限、利益分配划分作出规定。公司型基金的最高权力机构是股东大会(股东会),在公司型基金中投资者权利较大,可以通过参与董事会直接参与基金的运营决策,或者在股东大会(股东会)层面对交由决策的重大事项或重大投资进行决策。由公司内部的基金管理运营团队进行投资管理时,通常是在董事会之下设投资决策委员会,其成员一般由董事会委派;聘请外部管理机构进行投资运营管理时,董事会决定外部管理机构的选择并起监督职能,监督投资的合法、合规、风险控制和收益实现。在新的全球性“董事与经理分权”框架下,具体的项目投资决策等经营层面的决策也可通过公司章程约定,由经理班子或者第三方管理机构行使,只有涉及保护投资者权益的重大决策才必须由董事会之类的机构作出。

在收益分配上,先税后分,即按年度缴纳公司所得税之后,按照公司章程中关于利润分配的条款进行分配,收益分配的时间安排灵活性相对较低;同时,公司型基金的税后利润分配,如严格按照《公司法》,需在亏损弥补(如适用)和提取公积金(如适用)之后,分配顺序的灵活性也相较低。在税负上,主要是增值税和所得税,其中,增值税上,在股权投资业务中,项目股息、分红收入属于股息红利所得,不属于增值税征税范围;项目退出收人如果是通过并购或回购等非上市股权转让方式退出的,也不属于增值税征税范围;若项目上市后通过二级市场退出,则需按税务机关的要求,计缴增值税。所得税上,在基金层面,根据税法的相关规定,公司型基金从符合条件的境内被投企业取得的股息红利所得,无需缴纳企业所得税;股权转让所得,按照基金企业的所得税税率,缴纳企业所得税。公司型基金的投资者作为公司股东从公司型基金获得的分配是公司税后利润的分配。对于公司型投资者来说,以股息红利形式获得分配时,根据现行税法的相关规定,不需再缴纳所得税,故不存在双重征税;对于自然人投资者来说,需就分配缴纳股息红利所得税并由基金代扣代缴,因而需承担双重征税(公司所得税与个人所得税)。

相较于合伙企业和契约结构,公司型基金的历史最为悠久,法律环境更为健全,组织机构更为完整,管理系统更为规范,可以有效的降低运作风险,而且作为独立的企业法人,可以通过借款筹集资金。

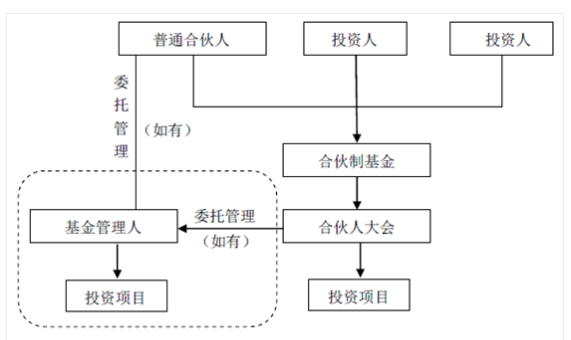

2、有限合伙型私募基金

有限合伙型股权投资基金是投资者依据《合伙企业法》成立有限合伙企业,采用有限合伙企业形式的股权投资基金,不具有独立的法人实体地位,其基本组织架构如下图所示:

在内部决策上,基金的投资者以有限合伙人的身份存在,汇集股权投资所需的大部分资金,以其认缴的出资额为限对合伙企业债务承担责任,对外不可以代表合伙企业,仅在法律和监管约定的适当范围内参与的合伙企业事务可不被视为执行合伙事务。普通合伙人对合伙企业的债务承担无限连带责任,合伙企业投资与资产处置的最终决策权应由普通合伙人作出。合伙人会议是指由全体合伙人组成的、合伙企业合伙人的议事程序。在实务中,合伙协议中会对合伙人会议的召开条件、程序、职能或权力以及表决方式进行明确,合伙人会议并不对合伙企业的投资业务进行决策和管理。

在收益分配上,先分后税,即合伙企业的生产经营所得和其他所得由合伙人按照国家有关税收规定分别缴纳所得税,在基金层面不缴纳所得税。在实务中,合伙型基金的收益分配原则、时点和顺序可在更大自由度内进行适应性安排。具体的税负承担,主要包括增值税和所得税,其中,增值税方面,合伙企业层面的项目股息、分红收入属于股息红利所得,不属于增值税征税范围;项目退出收人如果是通过并购或回购等非上市股权转让方式退出的,也不属于增值税征税范围;若项目上市后通过二级市场退出,则需按税务监管机关的要求计缴增值税。普通合伙人或基金管理人作为收取管理费及业绩报酬的主体时,需按照适用税率计缴增值税和相关附加税费。所得税方面,根据《合伙企业法》等相关规定,合伙企业生产经营所得和其他所得采取“先分后税”的原则。合伙企业合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。合伙型基金的投资者作为有限合伙人,收人主要为两类:股息红利和股权转让所得。如果有限合伙人为自然人,两类收入均按照投资者个人的“生产、经营所得”,适用5%~35%的超额累进税率,计缴个人所得税;如果有限合伙人为公司,两类收人均作为企业所得税应税收人,计缴企业所得税。在实务中,有限合伙型基金通常根据税法的相关规定,由基金代扣代缴自然人投资者的个人所得税。合伙型基金的普通合伙人通常情况下为公司法人,如果普通合伙人同时担任基金管理人,其收人大致包括两类:按投资额分得股息红利和股权转让所得、基金的管理费和业绩报酬,按照现行税务机关的规定,均应作为企业所得税应税收入,计缴企业所得税。如果普通合伙人本身为有限合伙企业,则同样按照“先分后税”的原则,在合伙制普通合伙人层面不缴纳企业所得税,需再往下一层由每一位合伙人作为纳税义务人。

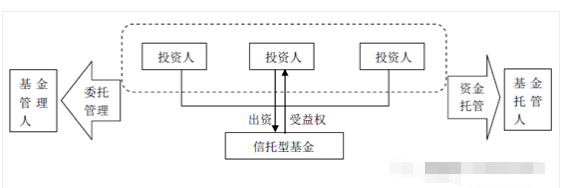

3、契约型私募基金

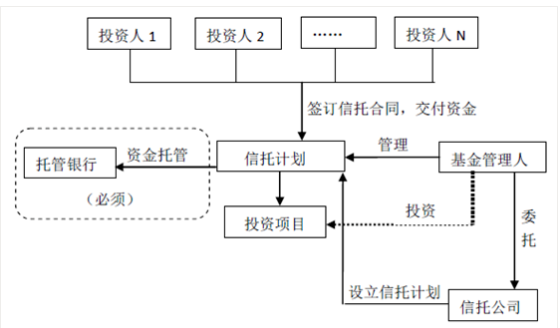

契约型私募基金是通过订立信托企业的形式设立的股权投资基金不具有独立的法人实体地位,信托(契约)型基金的参与主体主要为基金投资者(必然当事人)、基金管理人(必然当事人)和基金托管人(非必然当事人),其基本组织架构如下图所示:

在内部决策上,基金合同当事人遵循平等自愿、诚实信用、公平原则订立基金合同,以契约方式订明当事人的权利和义务。在契约框架下,投资者通常作为“委托人”,把财产“委托”给基金管理人管理后,由基金管理人全权负责经营和运作,通常不设置类似合伙型基金常见的投资咨询委员会或顾问委员会,即使有设置,投资者也往往不参与其人员构成,契约型基金的决策权归属基金管理人。

在收益分配上,均可通过契约约定,但在实务中相关约定同样需参照现行行业监管和业务指引的要求。在税负方面,《证券投资基金法》第八条规定,基金财产投资的相关税收,由基金份额持有人承担,基金管理人或者其他扣缴义务人按照国家有关税收征收的规定代扣代缴,但进行股权投资业务的契约型股权投资基金的税收政策有待进一步明确。《信托法》及相关部门规章中并没有涉及信托产品的税收处理问题,税务机构目前也尚未出台关于信托税收的统一规定。实务中,信托计划、资管计划以及契约型基金通常均不作为课税主体,也无代扣代缴个税的法定义务,由投资者自行缴纳相应税收。由于相关税收政策可能最终明确,并与现行的实际操作产生影响,中国证券投资基金业协会要求私募基金管理人需通过私募投资基金风险揭示书等,对契约型基金的税收风险进行提示。

另外,需要说明的是,契约型私募基金需要托管,对于合伙型、公司型基金原则上建议托管,尚无强制要求。

(二)复合型组织架构

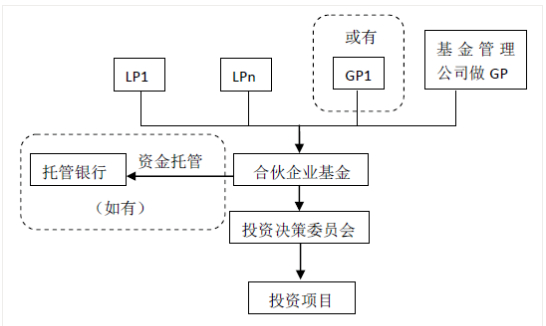

1、公司 有限合伙企业运作模式

公司 有限合伙企业的组织架构中,有限合伙是主体架构,主要是依据《合伙企业法》、《创业投资企业管理暂行办法》以及相关的配套法规设立。投资人作为合伙人参与投资,依法享有合伙企业财产权。运行上,有限合伙制企业直接由担任普通合伙人的基金管理公司进行资产管理和运作企业事务。

2、公司 契约型基金运作模式

在这一模式中,契约型基金是主体架构,契约模式往往采用信托计划产品的方式,因为主体架构是契约型,所以必须要有托管机构。

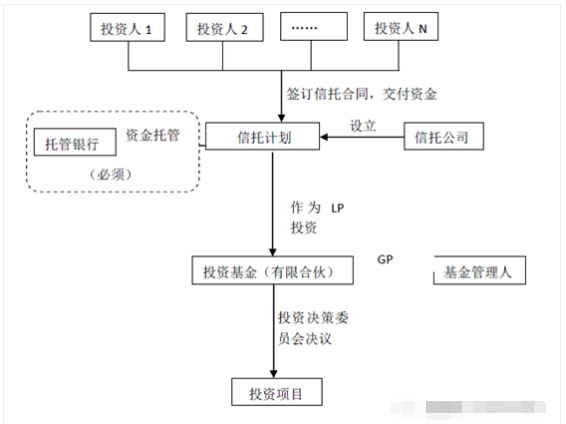

3、契约型 有限合伙企业基金运作形式

整体而言,私募股权基金在金融市场上已经成为了十分重要的力量,其给公司带来的不仅仅是资本,还在一定程度上对公司的成长和发展产生直接的影响。私募股权基金不仅可以促进多层次资本市场的发展,还可以可以为股票市场培育优质企业,是未来经济发展的中枢力量之一。

来源:负险不彬 作者:王彬

金融小镇网/基金小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!