金融企业贷款损失准备金企业所得税税前扣除填报热点来啦!

发布者:金融小镇网 发布时间:2022-11-29 11:22:18

贷款损失准备金一直是金融企业在汇算清缴期间非常关心的填报热点,那么就让我们一起来学习金融企业贷款损失准备金企业所得税税前扣除政策及其填报方式吧!

一、适用主体

(一)政策性银行、商业银行、财务公司、城乡信用社和金融租赁公司等金融企业;

(二)经省级金融管理部门(金融办、局等)批准成立的小额贷款公司。

二、准予税前提取贷款

损失准备金的贷款资产范围

(一)贷款(含抵押、质押、保证、信用等贷款);

(二)银行卡透支、贴现、信用垫款(含银行承兑汇票垫款、信用证垫款、担保垫款等)、进出口押汇、同业拆出、应收融资租赁款等具有贷款特征的风险资产;

(三)由金融企业转贷并承担对外还款责任的国外贷款,包括国际金融组织贷款、外国买方信贷、外国政府贷款、日本国际协力银行不附条件贷款和外国政府混合贷款等资产。

注意事项:以下风险资产不得提取贷款损失准备金在税前扣除!

金融企业的委托贷款、代理贷款、国债投资、应收股利、上交央行准备金以及金融企业剥离的债权和股权、应收财政贴息、央行款项等不承担风险和损失的资产。

除《财政部 税务总局关于金融企业贷款损失准备金企业所得税税前扣除有关政策的公告》(财政部 税务总局公告2019年第86号)第一条列举资产之外的其他风险资产。

三、计算公式

准予当年税前扣除的贷款损失准备金=本年末准予提取贷款损失准备金的贷款资产余额×1%-截至上年末已在税前扣除的贷款损失准备金的余额

金融企业对其涉农贷款和中小企业贷款进行风险分类后,按照《财政部 税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关政策的公告》(财政部 税务总局公告2019年第85号)规定比例计提的贷款损失准备金:

(一)关注类贷款,计提比例为2%;

(二)次级类贷款,计提比例为25%;

(三)可疑类贷款,计提比例为50%;

(四)损失类贷款,计提比例为100%。

需要注意的是,金融企业涉农贷款和中小企业贷款如选择了按《财政部 税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关政策的公告》(财政部 税务总局公告2019年第85号)规定处理,则相关正常类贷款不能再适用《财政部 税务总局关于金融企业贷款损失准备金企业所得税税前扣除有关政策的公告》(财政部 税务总局公告2019年第86号)规定。另外,金融企业按上述公式计算的数额如为负数,应当相应调增当年应纳税所得额;金融企业发生的符合条件的贷款损失,应先冲减已在税前扣除的贷款损失准备金,不足冲减部分可据实在计算当年应纳税所得额时扣除。

四、填报方式

根据A105120《贷款损失准备金及纳税调整明细表》填报说明,只要会计上发生贷款损失准备金,不论是否纳税调整,均需填报。同时,金融企业还需要结合贷款审批发放、计提拨备、追索回收、损失认定等环节的具体情况填报《资产损失税前扣除及纳税调整明细表》(A105090)、《纳税调整项目明细表》(A105000)等。

举例说明

下面,我们通过一个没有税会差异的简单案例来看看金融企业在汇算清缴时如何填写纳税申报表。

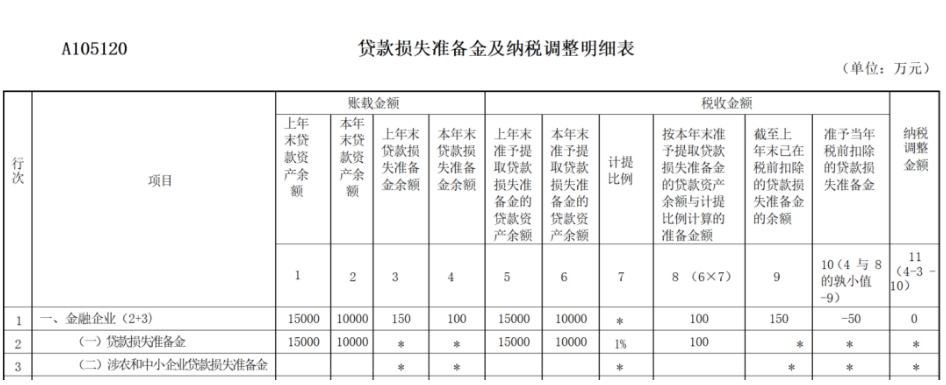

A企业2021年贷款余额为15000万元,按年末贷款余额的1%计提贷款损失准备金150万元,当年未发生贷款损失。2022年发生贷款损失170万元,年末贷款余额为10000万元,按年末贷款余额的1%计提贷款损失准备金100万元。若不考虑递延所得税,则2022年的贷款损失业务如何进行税务处理?

根据政策规定,A企业准予当年税前扣除的准备金=(10000×1%)-150=-50万元,应相应调增2022年应纳税所得额50万元。

A企业发生的贷款损失170万元,应先冲减已在税前扣除的贷款损失准备金150万元,不足冲减的20万元可据实在计算2022年应纳税所得额时扣除。

A企业在申报2022年度企业所得税时,填表情况如下:

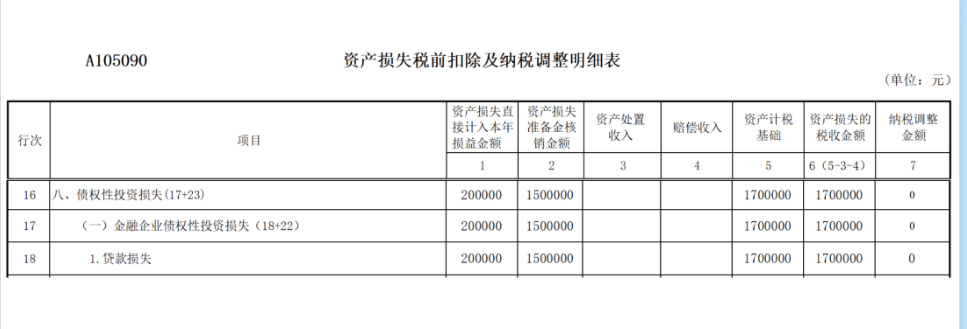

1.填写A105090《资产损失税前扣除及纳税调整明细表》

2.填写《贷款损失准备金及纳税调整明细表》(A105120)

五、政策依据

(一)《财政部 税务总局关于金融企业贷款损失准备金企业所得税税前扣除有关政策的公告》(财政部 税务总局公告2019年第86号)

(二)《财政部 税务总局关于金融企业涉农贷款和中小企业贷款损失准备金税前扣除有关政策的公告》(财政部 税务总局公告2019年第85号)

(三)《财政部 税务总局关于延长部分税收优惠政策执行期限的公告》(财政部 税务总局公告2021年第6号)

来源:国家税务总局广东省税务局 供稿:广东省税务局企业所得税处 国家税务总局广州市税务局 国家税务总局广州市南沙区税务局 编发:国家税务总局广东省税务局办公室