一轮融资挤进来10多家投资方,VC们到底在抢什么?

发布者:金融小镇网 发布时间:2023-02-06 17:08:00

新的一年,会被 VC 们集体争抢的行业是什么?想得到这个答案,我们不妨先研究一下刚过去的 2022 年里资本都在疯抢的项目到底是什么——

VC 的决策与投资有一定的时间跨度,一年半载的投资逻辑、关注方向不太会变化。知晓已发生的,对理解和预测即将发生的有一定的参考意义。

根据 IT 桔子统计,2022 年单轮融资事件里,挤进来10家以上资方的交易有 95 起,涉及93家公司,被投资方们「疯抢」。这个数量对比前一年同比下降 20%。这 95 起中,单笔总金额在 5 亿元以上的有 49 起,占比为 52%;总金额大于 10 亿元的也有 13 起,占比 14%。

以下列出部分超过 10 亿元的融资案例——

接下来,我们将从币种、行业、投资轮次、资方等多个维度来逐一分析,看一看在过去一年资方抢投的项目具备哪些显著的特点。

01

看行业与币种:

新能源、先进制造一马当先

人民币挑大梁

从融资的币种来看,2022 年有 10 家以上资方抢投的公司中,人民币融资有 79 笔交易,占 83%;而美元融资仅有 16 笔交易,占比 17%。

从行业总体分布来看,上述由 10 家以上资方抢投的 95 笔投资事件中,有 52 起投资(占比 54%)发生在先进制造领域,涵盖芯片、半导体等热门赛道;医疗健康领域有 14 起,占比 15%;汽车交通领域有 7 起,占比 7%;企业服务领域有 8 起,占比 8%;金融、智能硬件、游戏、区块链、传统制造等领域均不到 5 起。

分交易币种来看,人民币投资者更偏爱先进制造行业,而美元投资者偏爱医疗、企服领域。

人民币基金在扎推投资半导体芯片领域,将资金集中地投资个别项目中,包括 ESWIN 奕斯伟的完成 40 亿人民币 C 轮融资、丽豪半导体完成 22 亿人民币 B 轮融资。

高投资门槛、高技术壁垒、美国对中国的芯片制裁等长期环境影响下,进一步推动了芯片这类「卡脖子」高科技行业在一级市场的繁荣。

新能源产业链在 2022 年也吸引了大量的人民币投资者的目光,包括新能源汽车品牌岚图汽车、哪吒汽车,新能源汽车电池厂商「欣旺达 EVB」、锂离子和磷酸铁锂电池组研发商「安仕新能源」获得资本的追捧。

此外,一些新兴的新能源技术解决方案提供方也得到了 VC、PE 们的认可,如固态电池研发商「卫蓝新能源」、新兴能源技术研发商「星环聚能」、新型柔性钙钛矿太阳能电池组件生产商「纤纳光电」、氢能燃料电池制造商「国氢科技」等无一例外地在年内吸引了 10 家人民币资方的投资。

相比于 2021 年资本备受青睐的医疗健康领域,在进入疫情倦怠期的 2022 年,医疗不再高增长,核酸造假等负面使得行业「蒙羞」,投资者扎堆投资单个医疗项目的情况不够显著。

2022 年医疗健康行业单笔有 10 家资方的交易中,美元交易有 6 起,在美元投资偏好中排第一位;人民币交易 8 起,在人民币投资偏好中排名第二,但远低于第一位先进制造的 50 起。

2021 年在一级市场获得 10 家以上资本加码的国内医疗项目就有 35 个(占比 30%),2022 年同样条件下仅有 14 个医疗项目,下降了 60%。

可以说,VC、PE 们表现出对个别项目的集体偏爱已经从医疗行业转向了芯片、新能源行业,这一点在人民币交易中尤为明显。

相较于美国,中国的企业服务领域方兴未艾,企业服务领域存在着尚待挖掘的商机和未能满足的需求,越来越多的投资者持续探索 B 端产业升级市场的增长潜力。

在 2022 年,被一众资本投资加码的国内企业服务公司有 8 家,其中分贝通、神策数据 2 家分别完成了 1.4 亿美元、2 亿美元融资,并顺利成为新晋独角兽。

另有 HRSaaS 企业「云生集团」(原社宝科技)、海外编程开源开发平台 GitLab 在中国的合资公司「极狐 GitLab」、文本智能处理 AI 技术公司「达观数据」等企服公司被多家资本看好。

还有一家探索前沿技术的公司「本源量子」在 2022 年度获得 10 亿元 B 轮融资,深创投、中信证券等 20 家投资方纷纷参与其中。

本源量子成立于 2017 年,创始人是中国科学技术大学教授、中科院量子信息重点实验室副主任郭国平,此前公司已经获得了多笔 VC 投资,在 2022 年,其首次获得了超 10 家资本的加码,成为量子计算领域的一匹独角兽。

对于新兴的概念领域如元宇宙,美元投资者有扎堆投资的现象。仅在国内,就有数十家美元基金投资了 2 家香港的区块链项目——加密交易平台 Satori Research、时尚 NFT 电商平台 BNV。

但由于相关行业在国内仍处于非常早期的阶段,多数人民币投资者对于元宇宙/区块链项目仍保持相对审慎的态度,未发现 10 家资方投一家境内元宇宙项目的情况。

整体而言,在 2022 年人民币基金强硬、美元投资者相对退缩的大环境下,10 家机构抢投的项目仍密集地向特定行业涌动。主要逻辑是这类行业与国家政策导向密切相关,相关项目的发展更具确定性,也能带给资方更多的信心。

02

看资方进入轮次:

人民币偏好早中期进入

美元重后期

就总体投资轮次而言,上述 95 笔交易中,种子轮有 2 起,天使轮有 2 起,A 轮有 22 起,B 轮有 27 起,C 轮有 16 起,D 轮有 5 起,Pre-IPO 有 5 起,战略投资有 16 起。

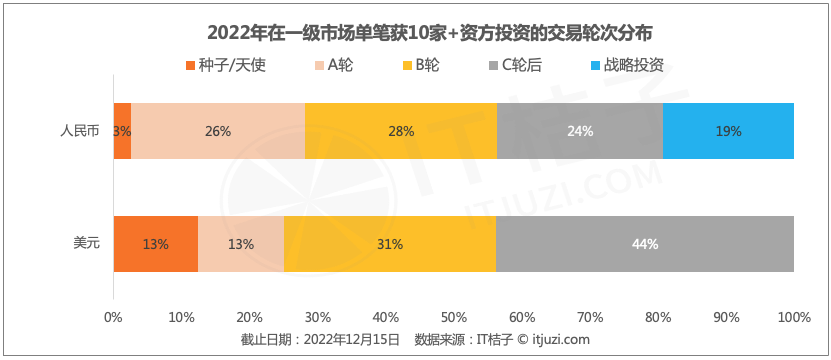

结合币种分布来看,人民币交易在 A、B、C 轮及之后的分布较均匀,分别为 26%、28%、24%;美元交易在 C 轮及之后占比最多,为 44%;同时,战略投资轮次全部为人民币交易。

结合这 95 起交易多在芯片、新能源等需要超大额资金投入的领域,更多人民币投资在 A 轮、B 轮进入,既能在项目早期以较低估值抢占份额,又可以享受后期爆发增长的红利。而美元投资者更倾向于在更成熟的 B 轮、C 轮后进入这种被疯抢的大型交易中。

2022 年罕见地有 10 多家资方同时参与初创企业的天使/种子轮投资,投资标的包括香港游戏公司 Galaxy Fight Club 和 NTF 时尚平台 BNV,苏州数据企服公司「吉呗思」、西安新能源公司「星环聚能」。

工商信息显示,吉呗思成立于 2022 年 7 月,法人为丁明峰曾是中兴通讯高级副总裁。

星环聚能成立于 2021 年,以建成我国首个商用可控聚变堆为目标,团队运行国内首个球形托卡马克装置(SUNIST)近二十年。据悉,可控核聚变具有原料储量无限、装置固有安全、零碳排放、无环境污染等诸多优点。

相较于 2021 年的 1 起,2022 年资本在 Pre-IPO 阶段疯抢投资的项目增加到了 5 起,包括巨子生物、硅谷数模、天元航材、泰诺麦博、尚阳通。

这 5 家公司成立时间较早,运营时间均超过 6 年,意在将进入二级市场时寻求最后一轮融资。此时资方入局仍为时不晚,主要是看重项目可以快速上市,一方面能检验投资方的判断;另一方面,新材料、半导体等项目上市后仍有较高的市值增长空间,资方也可分享这波利益。

战略融资的占比表现仍然不俗,因为不仅对于投资者还是融资方本身来说,战略合作是当下通过资本入股进行产业布局,为双方可能的业务合作、谋求未来发展提供了选择。

03

看参与资方:

平均1家国资机构带动5家

市场资方进入,深创投最为活跃

根据 IT 桔子数据统计,在 2022 年获得 10 家以上资方抢投的 95 起国内一级市场交易中,共有 821 家投资机构参与了这场抢项目大局,其中国内投资者占 89%,国外投资者占比为 11%。

从参与资方主体的类型来看,国内资方中,有 117 家母基金、政府引导基金、央企国企等国资背景机构带动了 616 家市场化投资机构的参与,平均 1 家国资方可带动至少 5 家市场投资机构参与投资。

在市场化投资者中,公司相关的 CVC 资方主体占比为 17%,风投机构中 VC 机构、PE 机构、早期机构分别占比为 55%、17%、1%,可以看到早期投资机构在这种抢投交易中的劣势比较明显,极少数天使基金会参与其中。

从资方参与交易次数来看,这些机构中有 90% 的仅参与 1-2 起投资交易,6% 的机构参与了 3-4 起交易,而有 19 家机构的投资事件数突破了 5 起以上。

在这场抢项目的争夺中,活跃的资方排名如下:

深创投以参与 12 次投资交易位居为首位,其次是红杉资本中国、基石资本分别进行了 9 次,再次是君联资本、中金资本、尚颀资本各参与了 8 起单轮超过 10 家以上机构支持的投资交易。

深创投作为一家具有国资背景的 PE 机构来说,无论是投资金额还是持有独角兽数量,近年来的成绩都相当亮眼。

同是出自深圳的基石资本的动作也不容小觑,9 笔交易的积极参与体现了基石资本作为老牌创投机构的风范。

红杉资本中国一直以来都活跃在中国资本市场,可以称得上是 VC 的风向标,其对于其他投资机构的影响是不可忽视的,同时也能看到红杉中国对于被多家机构抢投的明星企业敢于下注,是以相对积极主动的姿态入局。

而与红杉中国合作颇多的中金资本也毫不逊色,一共参与了 8 笔投资交易,赛道选择上虽然符合现有趋势,倾向于先进制造等热门赛道,但在具体的企业选择仍有自身独特的判断。

以 8 笔投资交易的参与量在资方抢投中脱颖而出的尚颀资本是一家 CVC,背靠财力雄厚的上汽集团,属于头部产业资本,而近年来由于新能源汽车对于传统车企乃至汽车行业的变革冲击,可以看到尚颀资本在新能源领域的多方布局,试图集合产业链上下游打造生态。

而同样参与了 8 起多方机构共同投资事件的君联资本,前身是联想投资,资金规模逾 130 亿人民币,本身便具备在抢投中拿下一定数量企业的资格与能力。

04

看背后 FA 撮合方:

光源资本、云岫资本出现最频繁

在上述 10 家以上资方参与的交易中,有 2/3 并未公开财务顾问(FA),仅有 1/3 公布了 FA。其中,光源资本、云岫资本出现次数均达到 5 次以上。

光源资本促成了 ESWIN 奕斯伟的 40 亿人民币 C 轮融资、丽豪半导体 22 亿人民币 B 轮融资、沐曦 10 亿人民币 Pre-B 轮融资、阜阳欣奕华 5 亿人民币 C 轮融资,这 4 家都是芯片半导体产业链公司。另外,卫蓝新能源 15 亿人民币 D 轮融资、云合智网 4 亿人民币 Pre-A 轮融资也是光源资本主导的交易。

专注硬科技的 FA 机构云岫资本在 2022 年也同样达成了 5 笔 10 家以上资方参与的融资交易。单笔融资金额体量多数亿元左右,超 10 亿元有星河动力的 12.7 亿元 B 轮融资。

此外,泰合资本、浩悦资本、华兴资本、易凯资本等一级市场的老牌投行也在主导超 10 家以上资方的交易。此外,IT 桔子还注意到,个别券商也在复杂的融资交易中充当着财务顾问的角色。

比如,华泰证券、冷杉康舟担任美国眼科制药公司 Cloudbreak Therapeutics LLC 的中国实体公司「拨云制药」的 C 轮融资顾问,帮助其对接信银远大医疗、鼎晖百孚等 10 多家医疗产业投资方,并于 2022 年 1 月获得 1.3 亿美元融资。

国泰君安担任智能汽车关键执行控制部件研发企业「英创汇智」B 轮融资顾问,顺利帮助其于 2022 年 8 月获得奇瑞汽车、华控基金、上汽恒旭资本等 11 家资方投资,融资额达数亿人民币。

最后,从结果来看的话,VC 们扎推疯抢项目,也顺势造就了一批新晋独角兽。

IT 桔子数据显示,2022 年有 93 家公司遭遇 10 家以上机构抢投,其中催生 19 家公司成为新晋独角兽,在 2022 年度的新晋独角兽(82 家)中占比近 1/4。

可以说,不少2022 年的中国独角兽是被资本簇拥着进入 10 亿美元俱乐部的。

这 19 家新晋独角兽中一半(11 家)集中在先进制造领域,医疗、企服和汽车领域则分别各有数家独角兽诞生。

来源:IT桔子