限售股转让的税收问题(上)——基础概念和印花税、增值税税负对比

发布者:金融小镇网 发布时间:2023-04-27 16:12:40随着资本市场改革的不断深化,注册制改革稳步推进,释放了增添创业创新动能、增强资本市场枢纽功能的信号,IPO的企业将越来越多,投资者转让限售股的涉税安排需求也会随之而来。

本文将对投资者通过不同持股方式转让限售股涉及的税务问题做一个梳理,希望对投资者选择合适的持股方式以及合法降低税负提供参考。

一、限售股的范围

限售股,顾名思义就是在一定的时间内限制出售的股票,当解禁期满或者法律规定情形发生后方可转让的股票。

根据《财政部、国家税务总局、中国证券监督管理委员会关于个人转让上市公司限售股所得征收个人所得税有关问题的通知》(财税〔2009〕167号)及《财政部、国家税务总局、证监会关于个人转让上市公司限售股所得征收个人所得税有关问题的补充通知》(财税〔2010〕70号)之规定,限售股主要是指股改限售股、新股限售股和其他限售股。

1.股改限售股,俗称“大小非”,是指股权分置改革过程中,由原非流通股转变而来的有限售期的流通股。

2.新股限售股是指新股挂牌上市前的股份。为了维持股权和业务稳定,《公司法》和交易所的《深圳证券交易所股票上市规则(2022年修订)》《上海证券交易所股票上市规则(2022年1月修订)》要求公开发行前的股东所持股份都有一定的限售期,期限为1年至36个月不等。在股权分置改革完成后,新股限售股已经占到目前全部限售股的大多数。

3.其他限售股包括股改复牌后和新股上市后限售股的配股、新股发行时的配售股、上市公司为引入战略投资者而定向增发形成的限售股、员工股权激励限售股等。

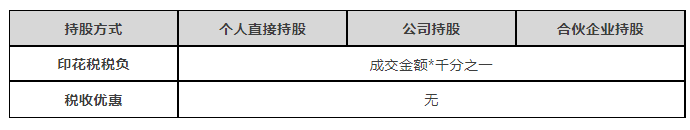

二、印花税

根据《印花税法》之规定,对于自然人、公司、合伙企业转让限售股,转让方均应当按照“证券交易”缴纳印花税。印花税的计算方式为“成交金额*千分之一”。需要注意的是成交金额为该次转让价格,与转让方当初实际购买成本无关。

例:甲转让其持有的限售股,转让价款为100万元,限售股购买原价为15万元,合理税费为5万元。不论转让主体甲是自然人、公司还是合伙企业,其应当缴纳的印花税=100*0.1%=0.1万元。

综上,无论自然人直接持股还是以公司、合伙企业间接持股状态下,限售股转让均按照“成交金额的千分之一”缴纳印花税,不存在税负差异。

三、增值税

(一)自然人直接持股

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)》附件3《营业税改征增值税试点过渡政策的规定》之规定,金融商品转让属于增值税征税范围,但个人从事金融商品转让免征增值税。

“金融商品转让”是指转让外汇、有价证券、非货物期货和其他金融商品所有权的业务活动;其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。据此,金融商品应当符合已经证券化和能够在市场上流通等条件。

(二)公司持股

1.公司转让限售股需要缴纳增值税

权益性投资,可以分为投资未上市公司的股权和投资上市公司股票等。对于未上市企业而言,其股权虽然能够转让,但并未证券化,不符合在证券市场上流通的条件,不属于《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》中的金融商品,因而不属于增值税的征税范围;对于限售股或者符合条件可以转让的限售股属于增值税概念中的金融商品,其转让需要缴纳增值税。

2.公司转让限售股应缴纳增值税的计算

(1)法律规定

根据《财政部、国家税务总局关于全面推开营业税改征增值税试点的通知》(财税〔2016〕36号)附件2《营业税改征增值税试点有关事项的规定》之规定,金融商品转让应缴纳的增值税=销售额*征收率/税率,而销售额=卖出价-买入价。

那么,买入价如何计算呢?若以实际取得时的“购买成本”作为买入价,则将未证券化之前的非金融商品部分增值收益征收了增值税,违背了前述增值税属于对“金融商品”增值部分征税的流转税原理。根据《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)之规定,应当为上市公司完成股权分置改革后股票复牌首日的开盘价、上市公司股票首次公开发行(IPO)的发行价和上市公司因重大资产重组股票停牌前一交易日的收盘价,而非限售股的实际购买成本。

(2)一般性情况下增值税的计算

公司持股平台在增值税层面需要区分为一般纳税人和小规模纳税人,适用不同的增值税税率。

例:公司甲限售股转让价款为100万元,系受让上市公司老股东乙在公司上市前取得股权,购买原价为15万元,合理税费假设为2万元,按照IPO发行价确定的买入价为20万元。

① 若公司持股平台为小规模纳税人,其从事金融商品转让的增值税的征收率是3%,因此公司转让限售股应缴纳增值税=(卖出价-买入价)*3%。

公司应当缴纳的增值税=(100-20)*3%=2.4万元

② 若公司持股平台为一般纳税人,其从事金融商品转让的增值税的税率是6%,因此公司转让限售股应缴纳增值税=(卖出价-买入价)*6%。

公司应当缴纳的增值税=(100-20)*6%=4.8万元

(3)特殊性情况下增值税的计算

根据《国家税务总局关于营改增试点若干征管问题的公告》(国家税务总局公告2016年第53号)之规定,限售股若出现IPO的发行价格低于实际购买价格的情况时,基于让利于民的考虑和有利于纳税人的原则,以实际购买价为买入价。

例:公司甲转让限售股的价款为100万元,系受让上市公司老股东乙在公司上市前取得股权,购买原价为25万元,合理税费假设为3万元,按照IPO发行价确定的买入价为20万元。

根据上述国家税务总局2016年第53号公告之规定,实际购买价格25万元高于IPO的发行价格20万元,应当以实际购买价格25万元作为买入价。

① 若公司持股平台为小规模纳税人,其从事金融商品转让的增值税的征收率是3%,因此公司转让限售股应缴纳增值税=(100-25)*3%=2.25万元

② 若公司持股平台为一般纳税人,其从事金融商品转让的增值税的税率是6%,因此公司转让限售股应缴纳增值税=(100-25)*6%=4.5万元

(4)提示

根据财税〔2016〕36号)附件1:《营业税改征增值税试点实施办法》中规定,公司转让限售股应当缴纳的增值税仅考虑卖出价、买入价,并不考虑取得该部分股权付出的合理税费,合理税费在企业所得税中计入“税金及附加”或“管理费用”等作为成本费用予以考虑,因此无需在增值税层面考虑。

(三)合伙企业持股

根据《增值税暂行条例》之规定,合伙企业为增值税的纳税义务人,需要按照“金融商品转让”计算缴纳增值税,增值税的计算和公司相同。

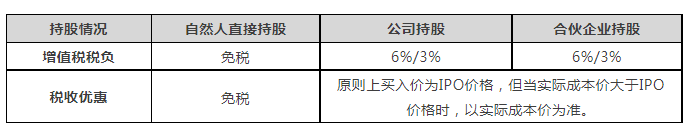

(四)不同持股主体增值税税负对比

综上所述,个人直接持股转让限售股免征增值税;以公司和合伙企业间接持股在增值税层面都需要区分是一般纳税人还是小规模纳税人,计税依据和税款计算等并无差异。因此,在增值税层面自然人直接持有限售股更具优势。

来源:华商律师 曾金金 熊恺琦