6分钟读完金融控股公司发展史

发布者:金融小镇网 发布时间:2023-06-09 11:40:47长期以来,我国监管机构均未对金融控股公司公布明确的定义。在所有金融业务都要纳入监管[1]的监管思路下,2019年7月26日,中国人民银行发布《 关于<金融控股公司监督管理试行办法(征求意见稿)>公开征求意见的通知[2] 》(以下简称“《办法》”),规范金融控股公司发展。

《办法》将金融控股公司定义为“依法设立,对两个或两个以上不同类型金融机构拥有实质控制权,自身仅开展股权投资管理、不直接从事商业性经营活动的有限责任公司或者股份有限公司。”

具体来看,定义中的“金融机构”包括:1)商业银行(不含村镇银行)、金融租赁公司;2)信托公司;3)金融资产管理公司;4)证券公司、基金管理公司、期货公司;5)人身保险公司、财产保险公司、再保险公司、保险资产管理公司;6)金融管理部门认定的其他金融机构。“实质控制权”则遵循实质重于形式原则,以投资方对被投资方是否具有过半数的投票权和表决权、法律规定或者协议约定等实质性因素确认控制权。

金控公司的发展路径:混业-分业-协同

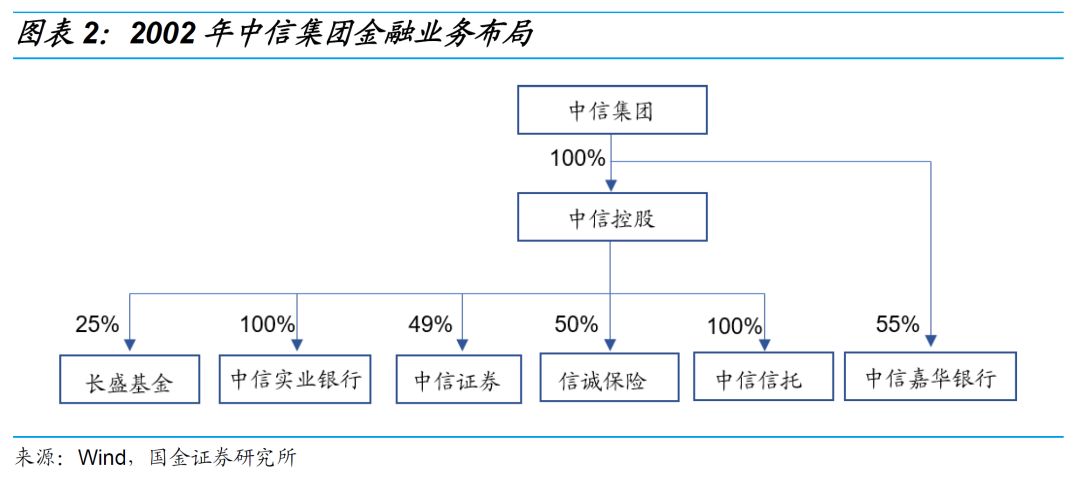

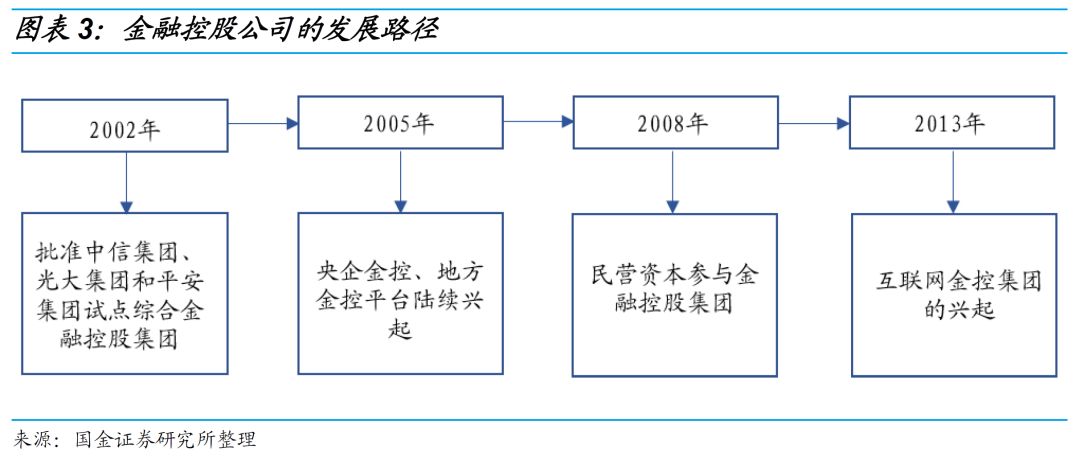

改革开放以后,我国金融业经历了“混业-分业-协同”的发展路径。随着全球范围内金融企业综合化经营渐成趋势,2002年,中信集团、光大集团和平安集团获得国务院首批试点综合金融控股集团的批准,成为我国金融控股企业发展的开端。

此后,2005年“中共中央关于制定国民经济和社会发展第十一个五年规划的建议”提出“稳步推进金融业综合经营试点”,以银行、大型央企为代表的金融控股公司相继出现,以江苏国信、泰达国际和广西金控为代表的地方金融控股平台也陆续筹建、兴起。

2008年,由彼时“一行三会”联合颁布的《金融业发展和改革“十一五”规划》提出“鼓励金融机构通过设立金融控股公司、交叉销售、相互代理等多种形式,开发跨市场、跨机构、跨产品的金融业务,发挥综合经营的协同优势,促进资金在不同金融市场间的有序流动,提高金融市场配置资源的整体效率”,以复星集团、海航集团为代表的民营金融控股集团兴起,开启了民营资本参与金融控股集团的趋势。此外,2013年以来以蚂蚁金服、腾讯和苏宁等为代表的互联网巨头纷纷拿下多个金融牌照,并通过持续创新得到快速发展。

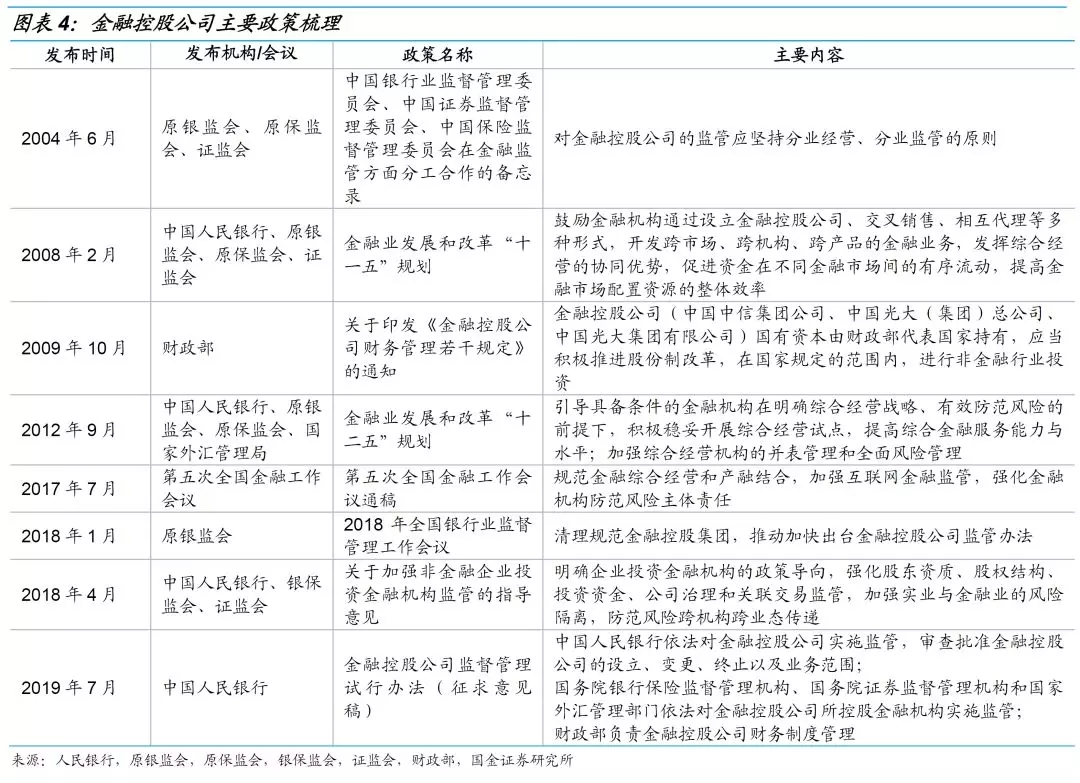

政策方面,在早期分业监管的背景下,对金融控股公司的监管存在多头管理的情况,央行早期酝酿的金融控股公司管理办法因种种原因未得成形,使得对部分地方金融控股公司,尤其是产业和金融风险隔离较差的民营金融控股公司、互联网金融控股公司的监管存在空白。

随着金融控股公司数量的扩张,针对金融控股公司的监管政策也陆续推出。2018年全国银行业监督管理工作会议指出“清理规范金融控股集团,推动加快出台金融控股公司监管办法”[1];2019年7月,中国人民银行发布《 金融控股公司监督管理试行办法(征求意见稿)》,初步明确“中国人民银行依法对金融控股公司实施监管,审查批准金融控股公司的设立、变更、终止以及业务范围;国务院银行保险监督管理机构、国务院证券监督管理机构和国家外汇管理部门依法对金融控股公司所控股金融机构实施监管;财政部负责金融控股公司财务制度管理”,至此,对金融控股公司的监管主分工已较为明确。

总的来看,我国对金融控股公司的监管政策不断完善,监管分工逐渐清晰,有利于金融控股公司未来的规范化发展。

3.监管模式有利于金融企业综合化经营

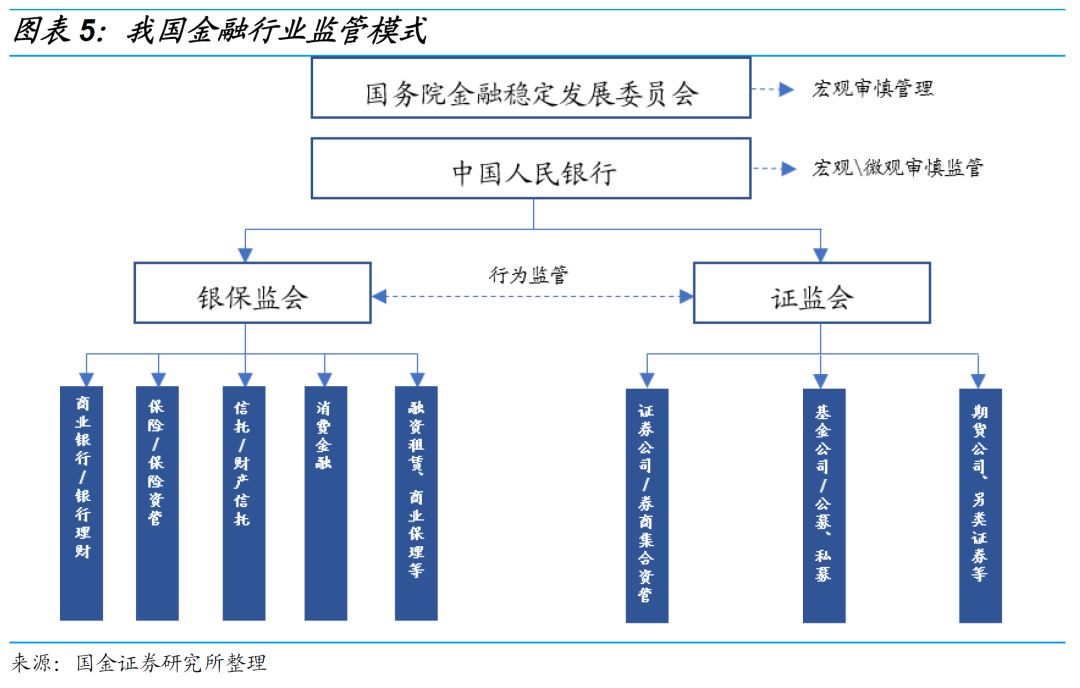

如前所述,金融控股集团的发展历史也正是金融监管模式的发展历史。巴曙松和朱虹(2018)提出[1],国际金融危机爆发后,世界各国对金融监管框架都进行了程度不一的改革,改革的重点一方面在于强化宏观审慎监管,另一方面在于强调以功能监管和行为监管为导向的协同监管,形成“双峰”或“准双峰”的监管模式。

2018年“两会”通过国务院机构改革方案,将原证监会与银监会整合为银保监会,我国“一委一行两会”的金融监管体系正式成立。具体来看,“一委”指国务院金融稳定发展委员会,旨在强化人民银行宏观审慎管理和系统性风险防范职责,强化金融监管部门监管职责,确保金融安全与稳定发展;“一行”即中国人民银行,旨在运行以防范系统性风险为目的的宏观审慎监管,并参与微观审慎监管;“两会”即证监会和银保监会,旨在进行微观监管,监管目标为行为监管。

整体看,我国的“准双峰”监管模式为金融企业综合化经营奠定了宏观审慎监管和行为监管的基础。

4.持有金融牌照为必要条件

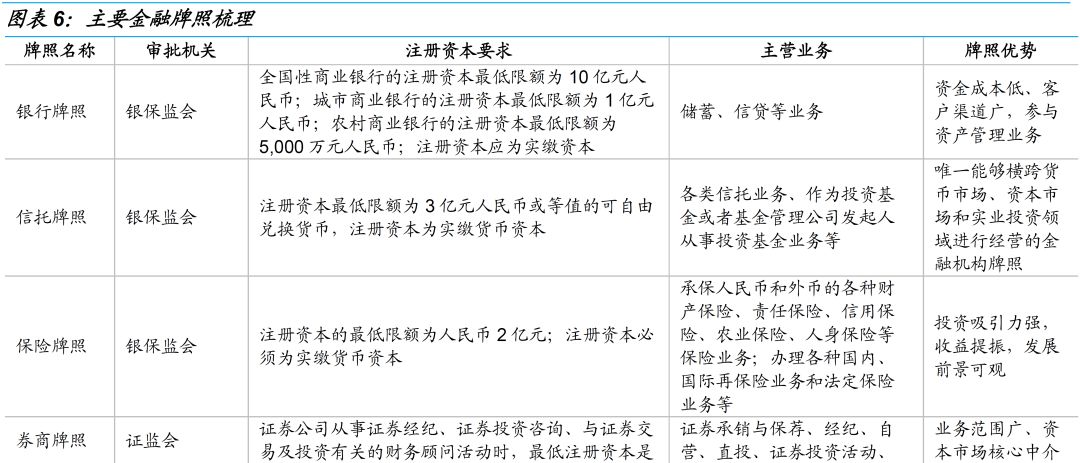

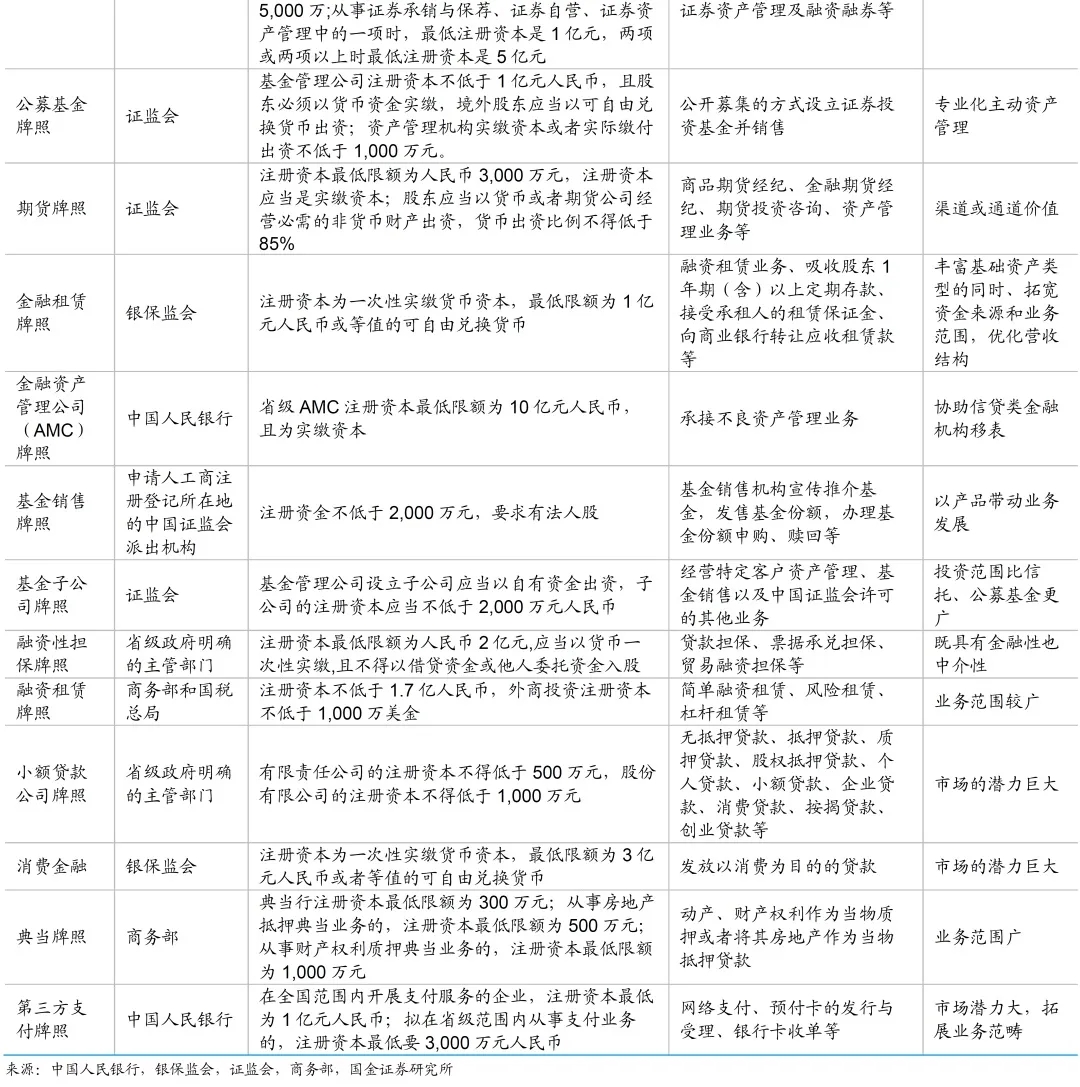

金融牌照即国务院授权机构向从事金融业的企业法人颁发的营业许可证,2017年12月,前央行行长周小川发表文章[5]强调“搞金融的都要持牌经营,所有金融业务都要纳入监管”,持有金融牌照是经营金融业务的必要条件。

金融牌照作为特许经营许可,具有较强的稀缺性,传统金融企业通过申请牌照的方式打造金融控股平台,地方金融控股公司主要通过国有股权划转的方式扩张金融业布局,新兴民营企业、互联网企业则主要通过参股、并购等方式布局金融行业。非金融企业布局金融板块的动机在于:1)金融企业盈利性较强;2)金融企业与控股产业企业产生协同效应;3)整合金融资源,实现集团公司转型。

[1] 链接:http://www.xinhuanet.com//fortune/2017-12/08/c_129760810.htm

[2] 链接:http://www.pbc.gov.cn/rmyh/105208/3865572/index.html

[3] 链接:http://www.cbrc.gov.cn/chinese/home/docView/9C6447BBF00748DA964B45AF9A0765EE.html[4] 巴曙松,朱虹.金融监管模式的演进[J].中国金融,2018(07):23-25.[5]链接:http://www.xinhuanet.com//fortune/2017-12/08/c_129760810.htm (金融小镇网综合整理)