2019-2021年A股IPO报告

发布者:金融小镇网 发布时间:2022-01-12 15:42:52前言

2019-2021年,我国资本市场入口端IPO注册制改革分板块持续推进:科创板、创业板、北交所相继于2019年7月、2020年8月、2021年11月鸣锣开市交易,主板注册制亦将大概率于2022年落地,全面实行股票发行注册制的目标预计将于2022年实现,成熟的、板块定位各异的多层次资本市场体系迈出厚重一步。

《2019-2021年A股IPO报告》从主板、创业板、科创板、北交所四大板块,涵盖IPO受理、审核、注册、发行上市四大阶段,对IPO通过率(名义和实际)、上市数量、在审数量、受理数量、募资金额、发行市盈率、上市条件、上市周期、利润规模等市场关切维度,进行了全面剖析,力求用最精准的客观数据还原我国最近三年IPO注册制改革进程,供各市场主体参阅。

A股上市整体情况

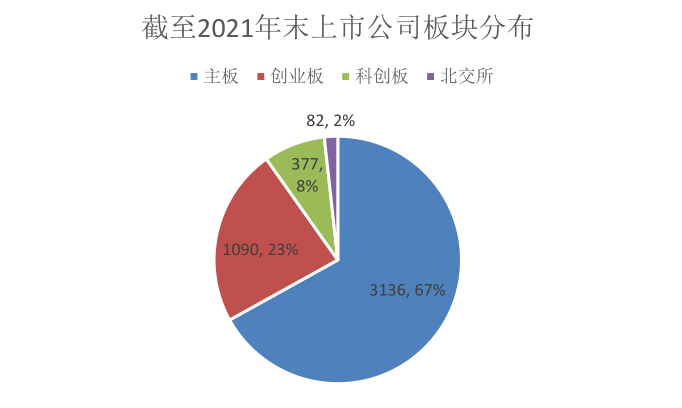

截至2021年末,中国A股上市公司(如无特别说明,包括北交所,下同)共有4,685家,其中主板有3,136家,占比67%,创业板1,090家,占比23%;科创板377家,占比8%,北交所82家,占比2%。

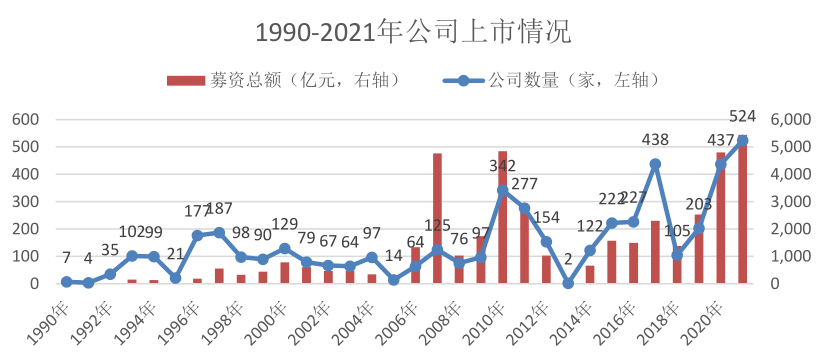

从历年上市数量来看,最近两年上市公司数量及募资总额均处于历史高位,特别是2021年,上市数量突破500家,达到524家,募资总额突破5,000亿元,达到5,438亿元,均处于历史最高水平。

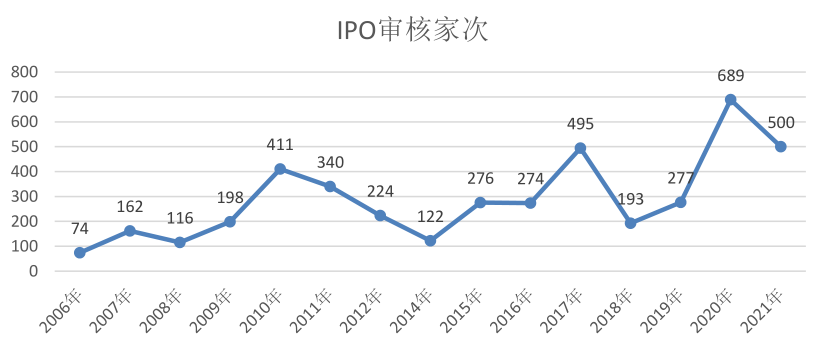

从历年IPO审核家次来看(包括取消审核和暂缓表决),最近两年均在500家以上,2020年高达689家,达到历史最高水平。随着注册制下IPO常态化发行,根据审核规模判断,2022年上市数量仍将保持高位。

最近三年IPO审核数量和通过率

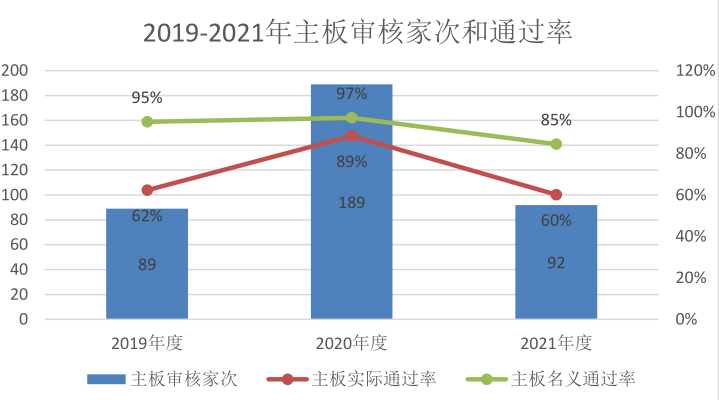

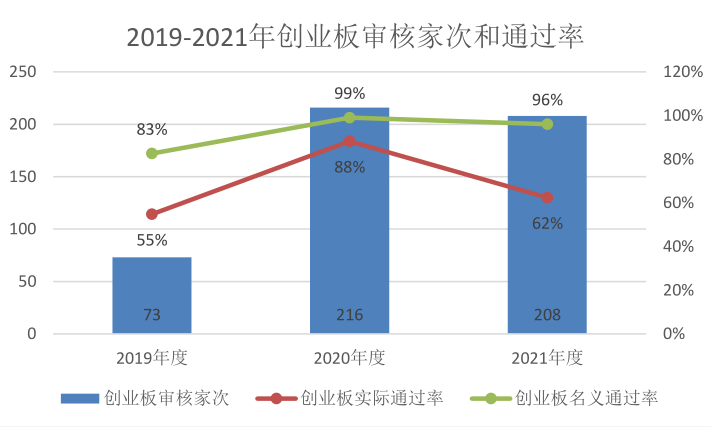

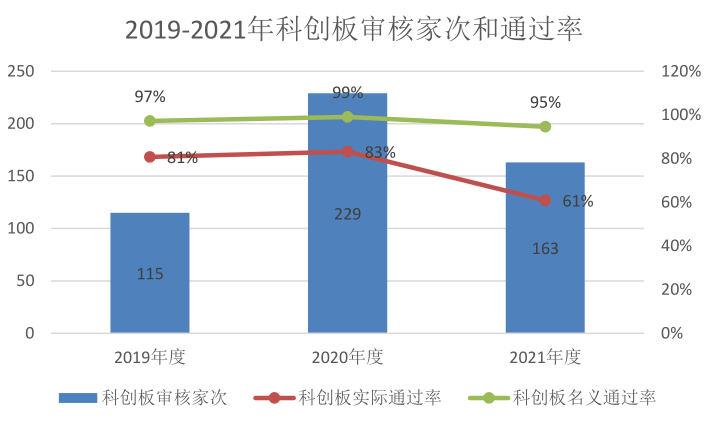

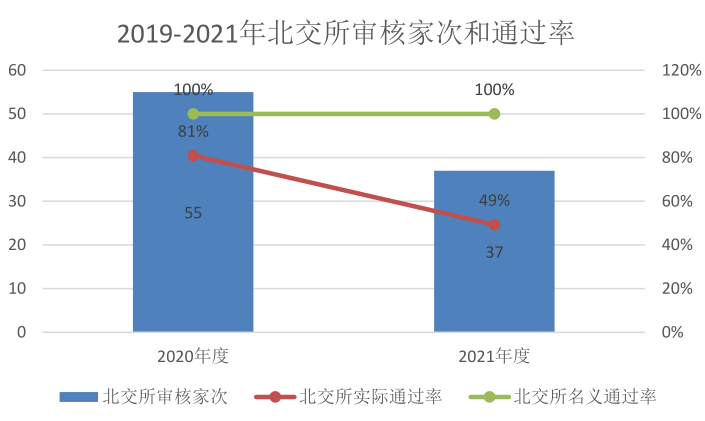

最近三年,受益于注册制改革不断深化,IPO审核数量维持高位,特别是创业板注册制推出的2020年,各板块审核数量和通过率都处于较高水平。鉴于各板块主动撤回数量较多,名义通过率无法客观反应IPO通过难度,因此对名义通过率进行了完善,分母增加主动撤回数量后计算实际通过率。

虽然各年各板块名义通过率分布在83%到100%之间,平均值为95%,普遍在90%以上,但是实际通过率差别较大,分布在49%到89%之间,平均值仅为71%。北交所2021年度实际通过率仅有49%,为各年各板块最低水平。2021年度,各板块撤回数量较多,全市场合计撤回261家,其中创业板110家,科创板82家,上述两个注册制板块撤回数量占比74%,主要原因为注册制下现场督导强化中介机构执业质量和板块定位开始从严把握。2021年度实际通过率仅为60%左右,低于名义通过率三十个百分点。

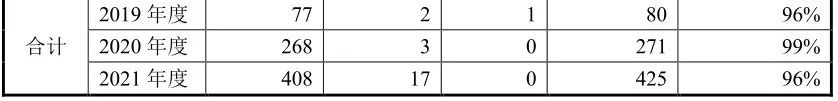

此外,注册制经过交易所实质审核后,增加了证监会注册环节,该环节亦涉及证监会实质审核,各年均有注册阶段撤回案例,2021年度全市场注册成功率仅为96%。

备注:审核家次指上市委或发审委审核会议安排家次,其他包括暂缓表决和取消审核;终止包括注册阶段终止;终止=审核未通过+主动撤回;名义通过率=通过/(通过+未通过);实际通过率=通过/(通过+未通过+主动撤回)

(一)主板

(二)创业板

(三)科创板

(四)主板+创业板+科创板

(五)北交所

(六)全市场

(七)注册制下注册阶段通过率

注册制经过交易所实质审核后,增加了证监会注册环节,该环节亦涉及证监会实质审核,各年均有注册阶段撤回案例,2021年度全市场注册成功率仅为96%。

备注:创业板2021年度撤回包括一家公司因“财务资料已过有效期且逾期三个月未更新”被交易所强行终止,其他撤回均为主动撤回。

最近三年IPO上市情况

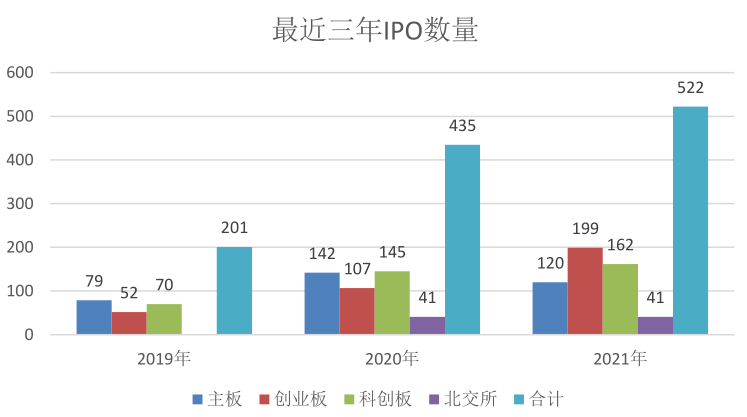

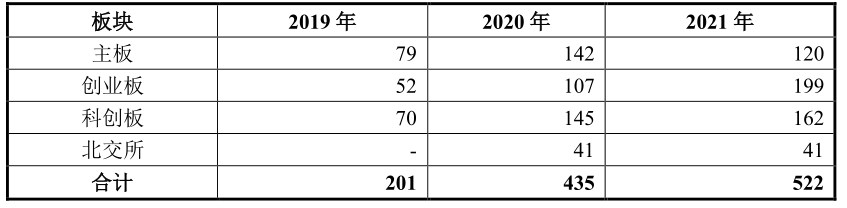

(一)IPO数量

最近三年,IPO上市数量处于高位,特别是2021年,全市场突破500家。

备注:该处指IPO数量,存在个别重新上市或重组上市情况,导致与第一部分上市数量略有差异,下同

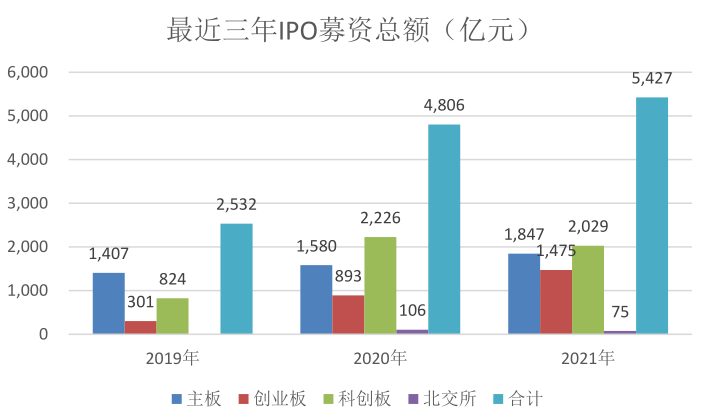

(二)IPO募资总额

最近三年,IPO募资总额亦处于高位,特别是2021年,全市场突破5,000亿元。

(三)IPO平均募资总额

创业板各年募资总额中位数为5亿元左右,主板各年募资总额中位数为6亿元左右,科创板募资总额呈下降趋势,2021年度中位数为6亿元。北交所由于企业规模较小,募资总额在2亿元左右。

(四)发行市盈率(注册制)

最近三年,科创板发行市盈率成下降趋势,中位数从2019年的59倍降低至2021年的28倍,与创业板基本趋同。北交所发行市盈率为20倍左右。

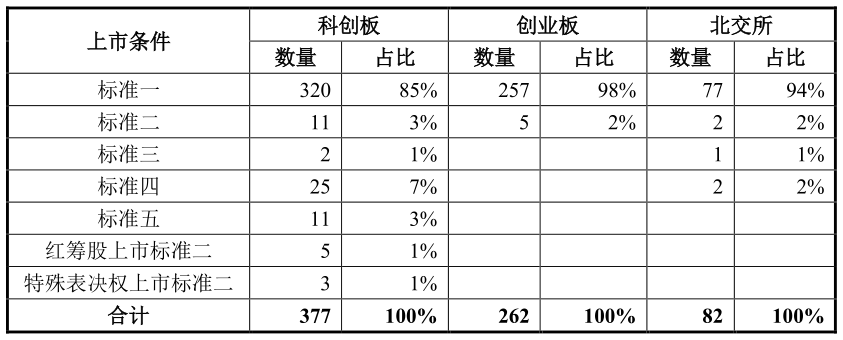

(五)上市条件

截至2021年末,科创板、创业板、北交所共有721家注册制下上市公司,绝大多数公司上市条件选择稳定盈利的标准一。科创板强调科创属性,对盈利要求明显低于其他板块,非标准一公司占比最高。

2021年11月和12月,注册制各板块共受理163家企业IPO申请,各板块非标准一公司占比均高于已上市公司口径,特别是创业板,只要求最近一年盈利的标准二申报公司占比明显提高,达到13%。

(六)上市周期

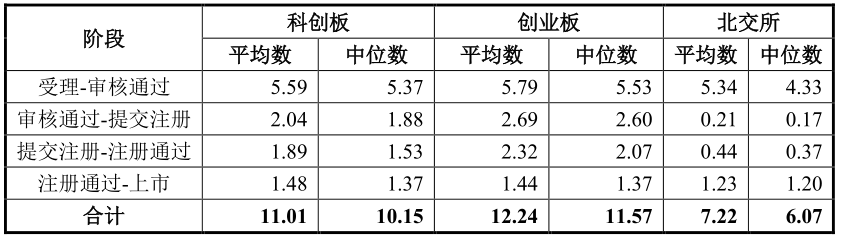

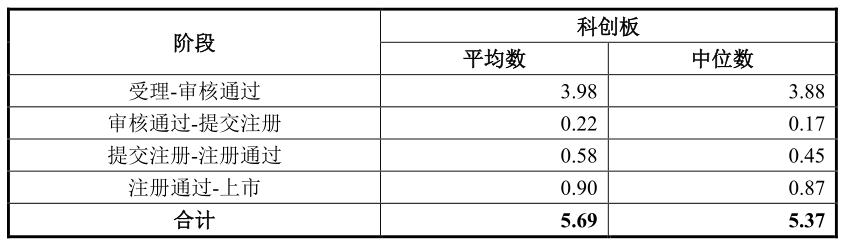

1、注册制板块

市场参与主体对注册制的最显著获得感为上市周期的显著缩短。随着科创板定位的趋严,科创板上市周期由2019年的6个月提高到2021年的11个月。2021年创业板上市周期为12个月,北交所为6个月。注册制下各板块上市周期明显大幅短于主板的17个月。

(1)2021年度

(2)2020年度

2020年度,创业板有近200家公司由证监会平移至交易所审核,因此审核周期很短,不具有可比性。

(3)2019年度

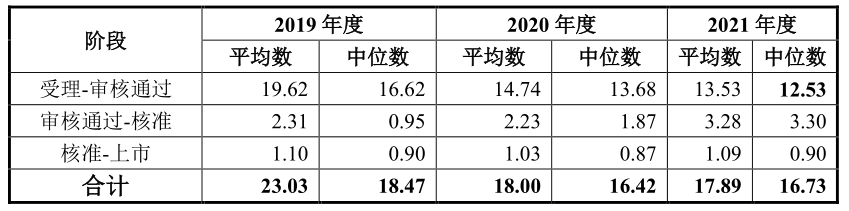

2、主板

随着注册制的分流,证监会审核项目数量大幅减少,目前主板上市周期在17个月左右。

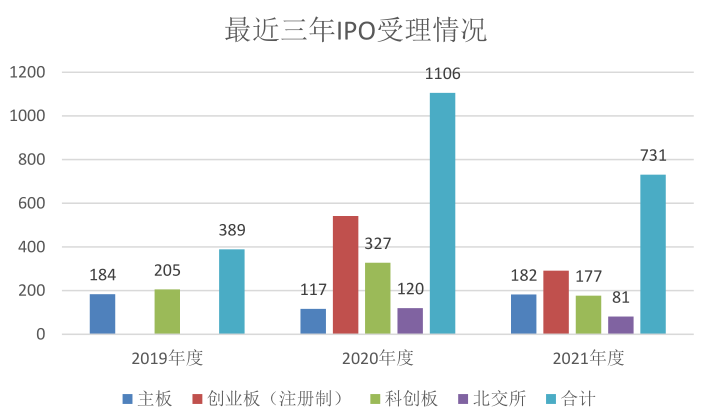

最近三年IPO受理情况

受益于注册制改革,2020年度为IPO受理大年,扣掉创业板170家左右平移企业,全市场936家受理。随着板块定位趋严和执业质量要求的提高,2021年度注册制板块受理数量大幅减少,其中科创板下降最为明显,减少150家,减少比例为46%。

备注:2020年度创业板包括170家左右平移企业。

截至2021年末在审情况

截至2021年末,全市场共有在审企业873家,创业板占比接近一半。根据每年500家上市发行及过会率估算,预计需要1至1年半消化完毕。

备注:主板数据为证监会2021年12月30日公布数据

企业利润情况

(一)主板+创业板+科创板

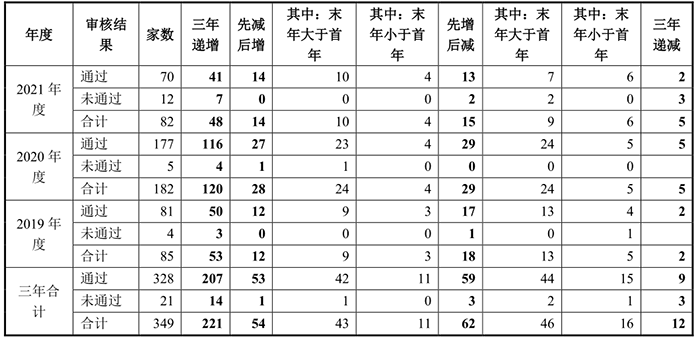

最近三年,主板、创业板和科创板共1,316家企业完成上市委或发审委审核,剔除4家核准制下财务数据披露严重滞后企业后,共1,312家企业纳入分析范围,其中,主板349家,创业板483家,科创板480家。

1、主板

(1)中位值和平均值

最近三年,主板过会企业的净利润中位数在1.5亿元左右,被否企业的净利润中位数仅有7,000万元。

(2)分层分布

最近三年,主板基本不存在净利润5000万元以下上会企业,主板上会企业净利润在8000万元以上的占比高达89%。

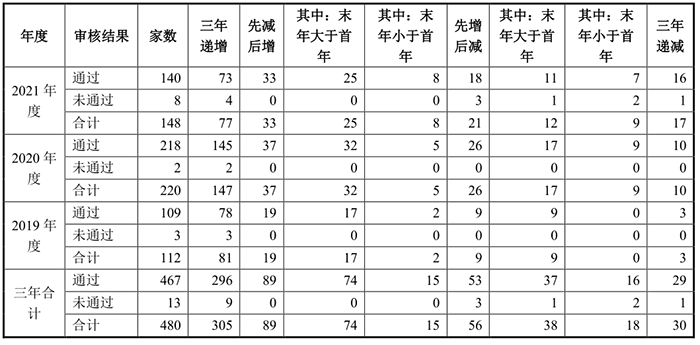

(3)报告期利润变动趋势

最近三年主板上会企业净利润主要呈三年递增趋势,占比在60%左右。三年递减趋势数量极少,三年递减、先减后增(末年小于首年)和先增后减(末年小于首年)三类不利变动趋势合计数量为39家,占比11%。

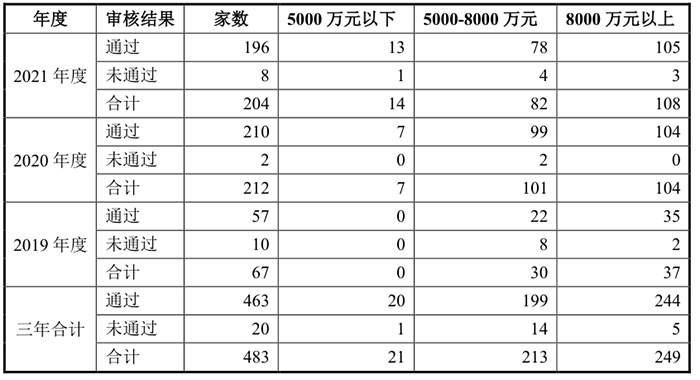

2、创业板

(1)中位值和平均值

最近三年,创业板过会企业的净利润中位数在8,000万元左右,被否企业的净利润中位数在6,700万元左右。

(2)分层分布

最近三年,创业板上会企业净利润在5000万元以下占比仅为4%。

(3)报告期利润变动趋势

最近三年创业板上会企业净利润主要呈三年递增趋势,占比在70%左右。三年递减趋势数量极少,三年递减、先减后增(末年小于首年)和先增后减(末年小于首年)三类不利变动趋势合计数量为41家,占比8%。

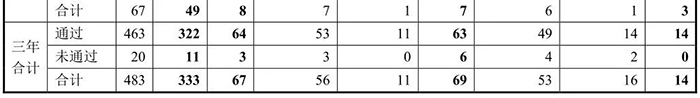

3、科创板

(1)中位值和平均值

最近三年,科创板过会企业的净利润中位数在7,000万元左右,被否企业的净利润中位数在4,000万元左右。科创板对科创属性要求很高,相比其他板块,对企业盈利规模包容性较高。

(2)分层分布

最近三年,科创板上会企业净利润在5000万元以下占比高达28%,科创板对科创属性要求很高,相比其他板块,对企业盈利规模包容性较高。

(3)报告期利润变动趋势

最近三年创业板上会企业净利润主要呈三年递增趋势,占比在60%左右。三年递减趋势数量占比6%,三年递减、先减后增(末年小于首年)和先增后减(末年小于首年)三类不利变动趋势合计数量为63家,占比13%。

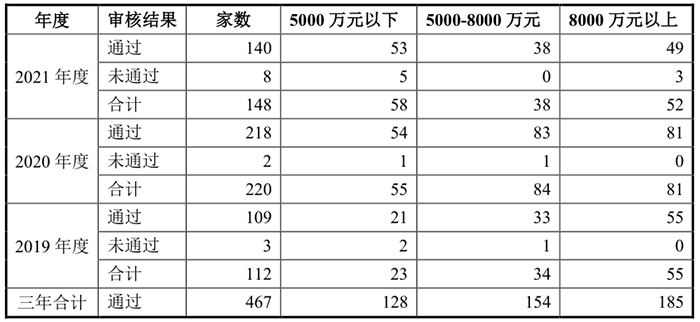

(二)北交所

经从北交所上市、终止、最新受理三个维度综合判断,目前北交所最近一年净利润普遍在3000万元以上,远高于1500万元的上市条件。

1、上市口径

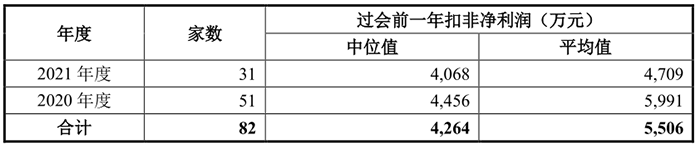

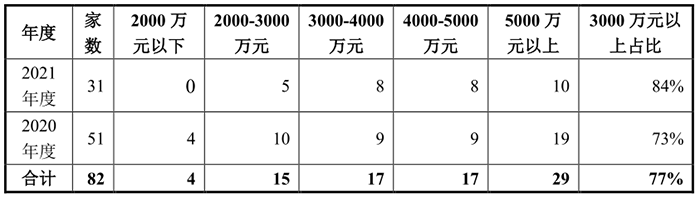

截至2021年底,共82家企业北交所上市,过会前一年净利润中位值在4,000万元以上,3,000万元以上占比为77%,特别是2021年度上市企业,3,000万元以上占比高达84%。

(1)中位值和平均值

(2)分层分布

2、终止口径

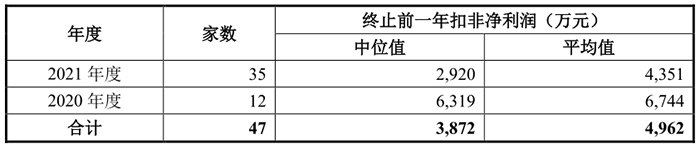

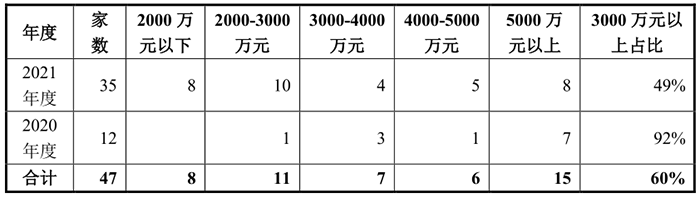

最近两年,北交所共有47家终止,均为主动撤回。终止项目中,净利润3000万元以下占比较高,达到40%。

(1)中位值和平均值

(2)分层分布

3、2021年11月和12月受理口径

2021年11月和12月,共有29家企业北交所申报获受理,净利润中位值为3,100万元。

(1)中位值和平均值

(2)分层分布

虽然受理前一年3,000万元以下的数量较多,但是最新一期(主要是半年报)在1,500万元以上的有6家,经年化调整后3,000万元以上占比79%。综合中位值判断,最近一年净利润普遍在3,000万元以上。

来源:小兵研究

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!