清科:献礼深圳特区、珠海特区40周年 重磅发布《2020年粤港澳大湾区股权投资发展白皮书》

发布者:金融小镇网 发布时间:2023-06-09 15:19:19改革开放以来,特别是香港、澳门回归祖国后,粤港澳合作不断深化实化,粤港澳大湾区经济实力、区域竞争力显著增强,已具备建成国际一流湾区和世界级城市群的基础条件。粤港澳大湾区作为中国建设世界级城市群和参与全球竞争的重要空间载体,不仅在国家战略布局中具有独特地位和优势,更是国内创业投资和早期投资行业的先锋阵地。清科集团作为陪伴股权投资行业二十年坚定而热血的同行人,一路见证行业的潮涨变化,恰逢珠海经济特区建立40周年,基于对行业的深度理解和对粤港澳大湾区股权投资市场的全面研究,在珠海华发集团有限公司的大力支持下,推出本报告。本报告基于国家对粤港澳大湾区的战略定位与发展目标要求,以服务实体经济、深化创新驱动和实现协同发展为导向,通过对粤港澳大湾区股权投资市场发展环境、发展现状、重点城市发展特点等展开分析,并对标研究国际三大湾区股权投资市场发展经验,致力于解答在高质量发展阶段和“双循环”新发展格局背景下进一步推动粤港澳大湾区股权投资市场高质量发展的策略问题,并重点针对珠海股权投资市场发展提出建议。

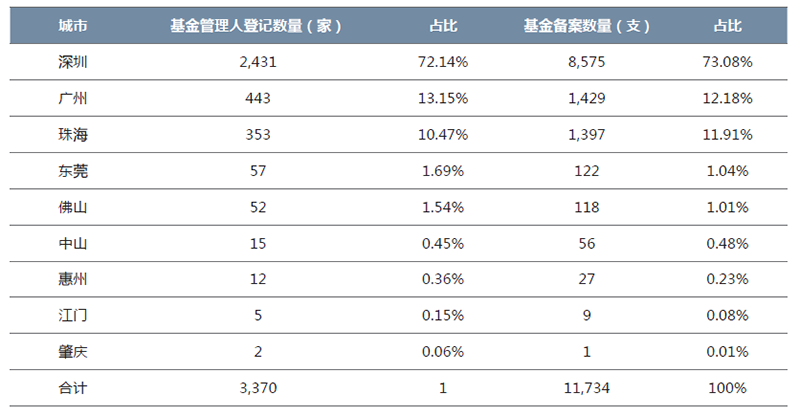

管理人方面,截至2020年上半年,粤港澳大湾区已在中基协登记的私募管理人数量超过3,300家,在管基金11,000余支。截至2020年上半年,粤港澳大湾区除香港、澳门之外的其他九市(以下简称“珠三角九市”)已在中国证券投资基金业(以下简称“中基协”)登记的私募基金管理人3,370家,其中已登记的机构类型为私募股权、创业投资基金管理人3,334家,占比98.93%;已备案私募基金11,734支,其中私募股权投资基金与创业投资基金共计11,566支,占比98.57%。

珠三角九市已在中基协登记私募基金管理人城市分布(截至2020 年6 月底)

数据来源:中国证券投资基金业协会

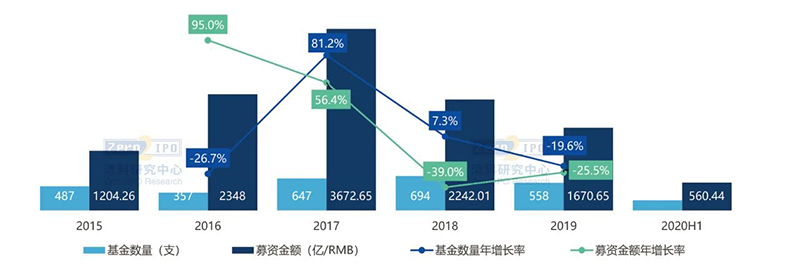

募资方面,2015-2020年上半年,粤港澳大湾区私募股权投资基金募集金额的走势与全国市场完全一致。2015-2019年,粤港澳大湾区私募股权投资基金募集金额与全国市场一样,均在2017年达到增长顶峰后逐年下降,2020年上半年基金募集金额、数量均呈下降趋势,说明粤港澳大湾区与全国市场一样,均受到募资大环境趋紧的影响。

2015-2020H1 粤港澳大湾区股权投资市场基金募资情况

数据来源:清科私募通2020.09

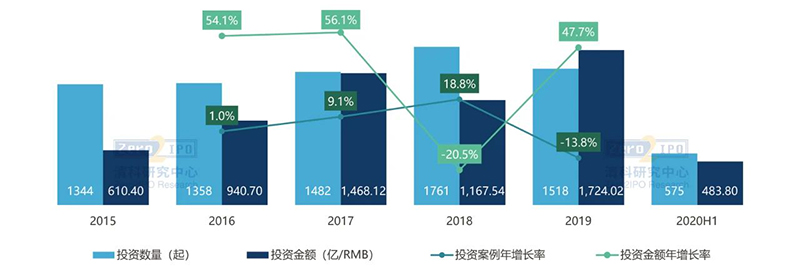

投资方面,2015-2020年上半年,粤港澳大湾区股权投资市场投资案例数及投资金额基本保持增长态势。从投资案例数量来看,2015-2018年粤港澳大湾区私募股权投资市场投资数量案例数由1,344起增长到1,761起;2019年受募资困境及二级市场疲软的大环境影响,粤港澳大湾区股权投资市场机构的投资活跃度有所下降,投资数量同比下降13.8%。从投资金额来看,2015-2017年,粤港澳大湾区股权投资市场投资金额逐年增长,2018年略有下降,但2019年投资金额达到1,724.02亿元,同比增长47.66%。

2015-2020H1 粤港澳大湾区股权投资市场投资情况

数据来源:清科私募通2020.09

从投资阶段来看,2015-2020H1,投资机构主要投资粤港澳大湾区处于初创期及扩张期企业,两者投资案例数量合计占比达到66.83%。2020年上半年,初创期企业的投资案例数及投资金额均不及2019年一半的水平,主要是由于近年来经济下行压力以及上半年新冠疫情的影响,导致投资机构避险情绪明显,投资机构更倾向于布局盈利模式清晰且收益见效快的中后期的成熟企业。

从投资行业来看,2015-2020H1,互联网、IT、生物医药/医疗健康占据前三甲,连续多年成为投资热点行业。此外,与全国趋势相一致的是,传统行业的转型升级使得半导体及光电设备、机械制造等行业也逐渐受到股权投资机构的重点关注,近年来投资案例数量保持正向增速。从投资总金额来看,股权投资机构投向于粤港澳大湾区IT、机械制造、互联网和金融行业的投资金额最高,但整体行业的投资金额分布较为均衡,从投资总金额占比来看,尚未出现领跑行业。

从投资地域来看,粤港澳大湾区作为我国股权投资最为活跃的地区之一,仍存在内部发展不平衡的问题,股权投资机构主要倾向于深圳和广州两地的企业,两地投资案例合计占比超80%,投资金额占比合计超70%。其中,深圳由于创新要素集聚,相关政策扶持及地域性优势产业发展突出,吸引了绝大部分投资机构投资于深圳企业,无论从投资案例数还是投资金额都处于绝对领先优势。

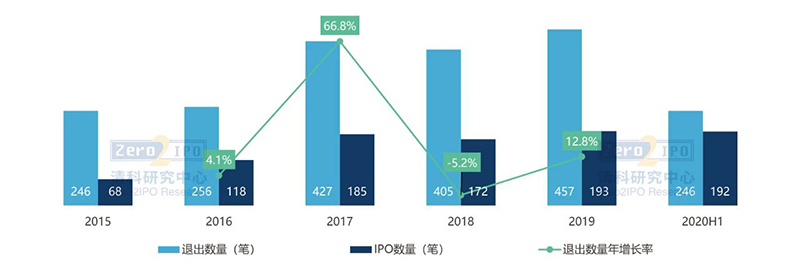

退出方面,2015-2020年上半年,粤港澳大湾区股权投资市场排名前三的退出方式是股权转让、并购和IPO。根据清科旗下私募通统计,2015-2019年,粤港澳大湾区股权市场的退出案例数总体呈持续增长趋势。2020年上半年,虽爆发新冠疫情,但粤港澳大湾区延续2019年的增长态势,退出案例数为246笔,较去年同期增长23%。从退出方式来看,股权转让、并购、IPO是粤港澳大湾区股权投资机构的三大退出方式;从退出行业来看,生物技术/医疗健康、互联网、半导体及电子设备、机械制造以及IT行业,排名前五,退出数量合计占比60.28%。

2015-2020H1 粤港澳大湾区被投企业退出情况

注:新三板挂牌严格来说并非实际意义上的退出,只有在协议转让或者是做市转让时方能实现退出,因此2015-2019 年粤港澳大湾区股权投资机构退出案例已剔除新三板挂牌退出案例。

数据来源:清科私募通2020.09

重点城市方面,深圳依托良好的产业优势,大力发展国资基金群,不断培育和集聚头部管理机构,有力支持深圳高新技术产业高质量创新发展,并不断提升深圳创业投资在全国的影响力;广州在政策端提供财政引导与流程简化的支持,并积极利用自贸区政策,全方位吸引、集聚和发展股权投资,还大力依托科教资源优势发力创新创业项目,为发展股权投资提供高质量的项目支持;珠海依托横琴自贸区出台系列政策,吸引了大批机构和基金集聚,并聚焦发展重点产业,促进股权投资对实体产业提供强力支撑;东莞大力推动股权投资基金业配套政策完善,通过政府提供的落户奖励进一步促进了基金产业的集聚,提升了各类机构对高新技术企业和先进制造业的投资;佛山投资情况较为稳定,主要集中于成熟期项目,当地多为制造业转型升级的企业,商业模式成熟并且盈利稳定,退出较为容易,退出方式多为IPO和股权转让。总体而言,深圳无论是在管理人数量、知名机构集聚数量还是投资规模、退出规模等方面均是一枝独秀,股权投资市场发展水平领先于其他城市;广州管理人数量仅次于深圳,在平均每家管理人管理基金规模、早期投资(种子期+初创期)数量占比等方面领先于其他地市;珠海的管理人数量、平均募集规模和机构品牌影响力上虽相对落后于深圳、广州,但在平均单起投资金额、平均每家管理人管理基金数量等方面均领先于其他地市,且投资阶段中“投早”的占比也高于其他四市;东莞和佛山的管理人数量基本持平,佛山的管理人平均注册资本实缴率领先于其他地市,在投资策略上均偏向于中后期(扩张期+成熟期)。

标杆湾区方面,2015-2020H1,纽约湾区在投资阶段方面投向种子轮的案例数最多,在地域方面主要集中于纽约市,总体以投资处于种子轮的企业为主,近年来投资处于A轮的企业比例有所上升;旧金山湾区在投资阶段方面投向种子轮的案例数最多,在地域方面旧金山市占据半壁江山,总体以投资处于种子轮的企业为主,近年来各阶段的投资数量比例基本持平,无较大变动;东京湾区在投资阶段方面投向种子轮的案例数最多,在地域方面主要集中于东京都,总体以投资处于种子轮的企业为主,近年来投资处于B轮、C轮的企业比例有所上升。总体而言,三大湾区股权投资市场发展的启示主要表现在:一是股权投资重点投向早期企业,推动区域创新能力的发展;二是股权投资行业重点转向软坏境的消费和服务持续升级的产业;三是推动创新主体科研实力建设,并加强产学研模式的探索与推广;四是注重培育区域的创业环境,加强城市创新创业活力;五是设立区域一体化发展基金,促进区域产业协同发展;六是完善资本市场退出渠道和机制,促进股权投资退出。

综合以上研究分析,清科研究中心认为,粤港澳大湾区股权投资市场发展需要重点围绕五大方面发力。首先,聚力实体经济,促进湾区产业链实现优化和升级,将资金投向保障我国产业链安全与完整的领域,推动深化供给侧结构性改革,在国内市场承接全球价值链上游产业,实现产业链现代化和产业基础高级化,进而逐步构建起相互交织的国内国际双循环机制,进一步巩固我国已有产业优势,构建互利共赢、和谐安全的新型产业链体系;其次,深化创新驱动,进一步推动基础研究和科技创新,不断加大对科技创新企业和项目的投资,着力完善以企业为主体的区域技术创新体系;三是推动区内协同,打造湾区股权投资交流协同机制,发挥湾区内各城市在产业、资金、项目、人才等方面的差异化优势,建立湾区内资金端与项目端的共享平台;四是借鉴标杆经验,大力发展早期投资培育产业集群,引导湾区内股权投资向早期阶段倾斜,着力培育推动科技变革和产业发展的创新企业集群,为粤港澳大湾区实现产业转型升级提供支撑;五是聚焦重点城市,支持将深圳打造成为区内股权投资高地,充分发挥头雁效应,带动整个粤港澳大湾区股权投资市场实现跨越式发展。

另外,对于珠海市股权投资市场发展,清科研究中心也围绕募资、投资、退出、机构和区域提出了相关建议。募资方面,利用区位端优势,全面吸收澳门特色金融资源,依托澳门吸引外商投资股权投资企业到珠海落地,实现引入国外增量资金发展股权投资;投资方面,紧跟产业端布局,扩大初创和扩张期投资规模,重点围绕集成电路、生物医药、新材料、新能源、高端打印设备等五大产业鼓励投资机构设立更多的专项策略的投资基金,围绕产业开展投资布局;退出方面,建设上市生态圈,推动上市生态服务资源集聚,围绕上市服务出台相关政策,吸引财务、法务、人力资源等优质服务资源到珠海落地;机构方面,聚焦抓关键少数,不断扩大引入头部股权机构,针对头部机构采取定制化的政策,“一企一策”,吸引第三方市场排名的榜单机构到珠海落地运营;区域方面,建设创投集聚区,推动股权投资机构集聚发展,重点打造2-3个各具特色的创投集聚区,形成投资领域相近、投资阶段互补、投资风格类似的机构实现集聚发展。(金融小镇网转载自清科研究中心)