上市公司设立产业并购基金研究报告

发布者:金融小镇网 发布时间:2022-04-19 17:12:35一、上市公司产业并购基金定义及分类

并购基金,是以投资经济回报为基础运营目标的私募股权投资基金,依据《中华人民共和国合伙企业法》、《中华人民共和国证券投资基金法》等法律法规以非公开方式向合格投资者募集,其基金份额的申购、交易与赎回均由基金管理人私下与投资者协商进行。

与创业投资基金不同,并购基金通常会对目标企业进行控股或大比例参股,并在此后深度影响企业运营,甚至是重组改造企业后再对股权进行出售以获取收益。

上市公司产业并购基金,是指以上市公司或大股东及关联方设立或参与设立的产业并购基金,主要投资于价值被低估的企业,通过对被投资企业进行重整后获利退出,即:通过大比例参股或直接控股收购目标企业股权,而获得目标企业经营管理权,甚至是最终控制权,然后,对目标企业进行重组培育后,再将资产注入、股权出售和份额转让等完成基金退出,实现投资回报的一种股权投资基金。

因此,产业并购基金的运营流程为:

参控股权➡整合、优化资产➡提升公司整体运营能力➡部分或整体出售/转让退出。

目前,全球并购基金在私募股权中的规模、比例不断提高,并购基金作用愈加凸显。根据近十年并购基金收购行业占比情况分析,并购市场在产业经济结构调整过程中起到引领作用,尤其是科技行业。

并购基金是提升并购市场功能的重要力量,具有扩大并购市场资金来源、构建并购市场重要主体、完善并购市场定价机制、提升并购市场运行效率和健全并购市场服务功能的作用。

二、上市公司产业并购基金设立情况统计

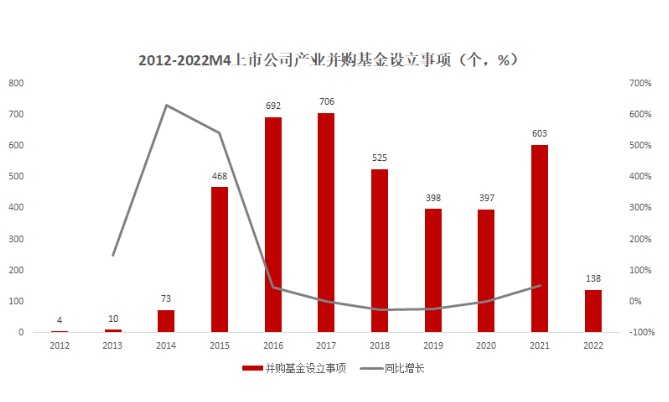

上市公司参与设立的产业并购基金重新回归高增长阶段。根据iFind统计数据,上市公司参与设立的并购基金事项(含已完成、进行中和停止实施等)从2014年开始进入爆发式增长阶段,2015至2017年期间随着A股并购浪潮和二级市场的上涨,上市公司设立并购基金逐年增长,分别高达468个、692个和706个,但2018年至2020年期间,由于资管新规的推出,并购基金结构化安排也受到限制,以及注册制带来并购标的资产选择范围收窄等影响,上市公司设立并购基金数量逐年减少,分为为525个、398个和397个。但2021年又再出现爆发式增长,全年上市公司公告设立产业并购基金数量为603个,同比增长高达51.89%。截止2022年4月15日,上市公司发起设立产业并购基金数量达到138个。

2021年至今上市公司发起设立的产业并购基金按照最高上限计算将可能打到8,865.82亿元,每只基金平均为11.96亿元。

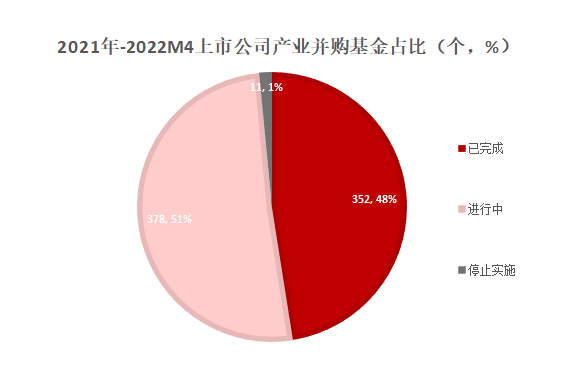

2021年至今,上市公司设立产业并购基金绝大部分已完成,仅有少数案例停止实施。根据iFind统计数据,截止2022年4月15日,上市公司参与设立的并购基金事项已完成352个,占比48%,进行中378个,占比51%,停止实施的仅为11个,占比1%。

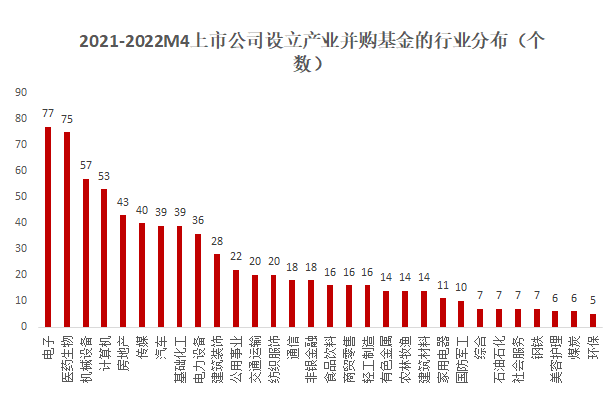

上市公司进一步强化行业地位,进行产业并购整合的动力诉求明确。根据iFind统计数据,前述741家上市公司涉及到申万一级行业前十的主要为电子、医药生物、机械设备、计算机、房地产、传媒、汽车、基础化工、电力设备和建筑装饰,分别为77、75、57、53、43、40、39、39、36和28家上市公司。很显然,新能源汽车产业链、电子、计算机、传媒和医药生物等行业整体行业集中度较低,且技术和产品迭代较快,发起产业并购基金,进而完成并购标的和产品管线布局的动力更加充足。另外,房地产行业通过产业并购基金完成行业转型的意愿也很强烈。中新集团主营为产业园区,设立产业并购基金,主要投向制药、医疗器械、医疗健康服务(包括医院)、与医疗健康相关的互联网及移动技术。

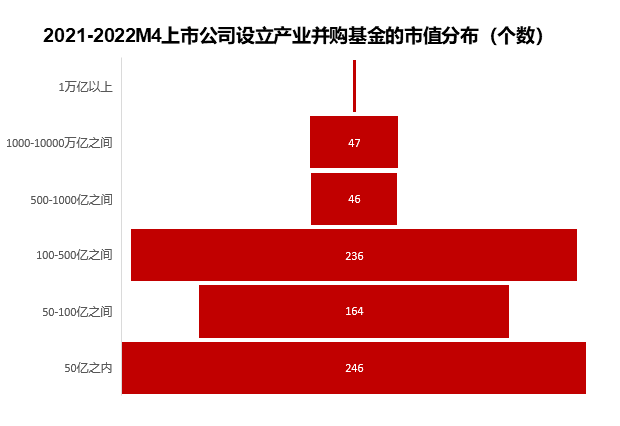

中小市值上市公司设立产业并购基金的动力更足。根据iFind统计数据,前述741家上市公司市值分布,超万亿市值设立产业并购基金的仅一家,即宁德时代,千亿至万亿市值区间涉及上市公司47个,500-1000亿市值区间涉及上市公司46个,100-500亿市值区间涉及上市公司数量236个,50-100亿市值区间涉及上市公司数量164个,50亿市值以内涉及上市公司数量246个。

其中,锂电池行业龙头宁德时代唯一在万亿市值以上的上市公司,发起设立了两只产业并购基金,规模分别为34.01亿元和25亿元,投向分别为电池原材料、动力电池系统解决方案、新能源汽车、储能系统、动力电池材料回收、电池再利用等领域和锂离子电池及材料、智能制造、储能、智能驾驶、可再生能源、新能源汽车、信息技术、人工智能等两大领域。

三、展望与趋势

(一)注册制将加速并购市场的繁荣

由于科创板、创业板试点注册制改革,北交所的设立,以及港股18A等,企业上市门槛的大幅拉低,通常观点认为,IPO的诉求依然较高,但我们认为2021年上市公司设立产业并购基金数量开始重新开始高速增长,主要原因恰恰是注册制导致的,新增上市公司中,中小市值上市公司依然占比较高,产品单一,发展中抗风险能力较低,通过产业并购整合和丰富产品管线等,寻找第二增长曲线的意愿强烈。

实际上,自2019年以来,沪深两市每年新增上市公司平均500家左右,2022年以后,随着全面注册制实施,新增上市公司总数将很快突破5,000家。展望未来,按照这样的新增上市公司速度,达到美国上市公司峰值8,000家左右,也就还有5-6年的时间。

按照美股经验,1997年美国上市公司数量达到了8,851家,当时在蓬勃发展的经济以及大量的风险资本融资刺激下,掀起了一波IPO高潮;2005年前,美国股市一共有大约7,500家上市公司,平均每年因为被兼并或退市等的公司大概400家,平均每年IPO大约150家,结果就是平均每年上市公司数量降低200-300家,美国股市股票的供给其实在不断下降,股票价格上升。也就是大部分上市公司的退市,是以被并购完成的。

(二)一二级市场估值倒挂,IPO并不是退出最优选择

自2021年开始,创新药企业一二级市场估值倒挂的现象越来越明显。2021年底,创新药行业龙头企业在科创板上市首日即破发,更是让市场对这一板块的投资情绪近乎降至冰点。越来越多投资机构对创新药企业现有的商业模式产生了质疑,认为持续烧钱投入研发,然后通过药品上市或对外授权方式产生大幅收入的模式不可持续。

2021年以来,生物医药企业撤回上市以及上市后破发的情况频出。据普华永道统计,2021年全年,105家医药公司申报科创板上市,71家注册生效,16家终止注册,4家中止注册。港股方面,截至2021年12月31日,2021年赴港上市的19家未盈利的生物科技公司中,有15家仍处在破发状态,其中有9家在上市首日收跌。

极端现象甚至是上市前的pre-IPO估值达到40亿以上,但港股上市后半年跌的仅剩15亿元,估值缩水超过60%以上。换句话说,IPO已经不是创业团队和投资机构的退出最优选择,合理的并购交易方案甚至优于独立IPO。

(三)上市公司提升并购整合能力更加重要

显而易见,各个行业的竞争越来越激烈,头部化效应也越来越明显。上市公司通过发起设立产业并购基金,进一步做大做强,且锻炼自身的并购投资团队,以应对全面注册制下“大鱼吃小鱼”的并购浪潮的到来,已经是上市公司必须完成的核心工作,也才能避免“上市即巅峰”的现象。

来源:高禾投资研究中心资本市场组

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!