长期资本匮乏下的中美VC/PE行业及LP生态比较

发布者:金融小镇网 发布时间:2022-09-27 16:03:19美国VC/PE行业发展情况

截至2021年,美国PE管理人由2014年的921家增长到2021年的1626家,年复合增幅为8.46%;VC基金管理人从2014年的85家增长到2021年的229家,年复合增幅达到15.21%。从私募基金的类型来看,对冲基金管理人数量最多,其次才是PE基金管理人。

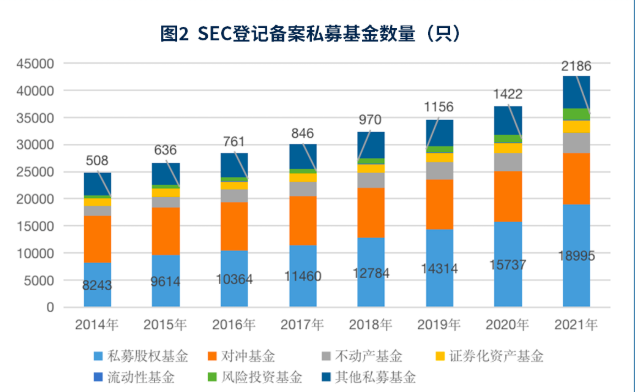

在SEC登记备案的各类私募基金数量,PE基金的登记备案数量从2014年的8243只增长到2021年的18995只,年复合增幅为12.67%。注:美国PE基金和中国PE基金的界定有很大不同,美国PE基金专指从事杠杆投资、控股型的并购基金buyout fund。

VC基金的登记备案数量从2014年的508只增长到2021年的2186只,年复合增幅达到23.18%。

截至2021年,美国PE管理人平均管理11.68只私募股权基金,基金管理人平均管理9.55只风险投资基金。

从私募基金的数量分布来看,PE基金数量最多,其次是对冲基金。

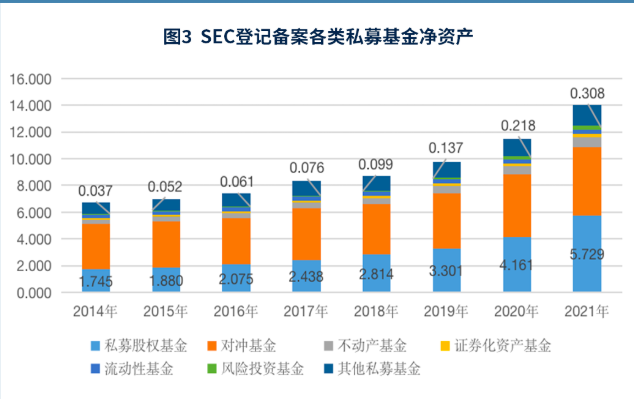

在SEC登记备案的各类私募基金净资产,PE基金的净资产规模从2014年的约17450亿美元增长至2021年的约57290亿美元,年复合增幅达18.51%。

VC基金的净资产规模从2014年的约370亿美元增长至2021年的约3080亿美元,年复合增幅达35.36%。

截至2021年,单只PE基金的平均净资产规模为3.016亿美元,单只VC基金的平均净资产规模为1.41亿美元。

从私募基金净资产分布来看,对冲基金规模最大,其次才是PE基金。

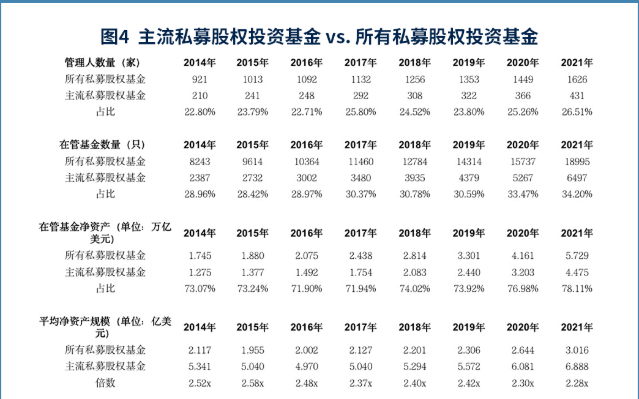

管理资产规模超过20亿美元的PE基金管理人被称为主流PE基金管理人,其数量约占所有PE基金管理人的1/4。这些基金管理人在管基金数量约占全部PE基金的30%,在管净资产约占全部PE基金的70%至80%。

通过数据可以发现,管理超过20亿美元的PE基金管理人占据PE行业主流。这些主流PE基金管理人平均净资产规模约达到行业平均水平的2.5倍。分化是美国PE行业的基本特征。

与此同时,受地缘政治局势等影响,在SEC备案的VC/PE基金投资于中国大陆和香港的比例2021年出现下降,首次低于印度(2760亿美元)。2014-2021年投资于中国大陆和香港的基金规模年复合增长率仅有1.75%,由1860亿美元增加到2100亿美元。同一时期投资于美国本土的基金规模接近翻倍。

投资于中国的美元基金同比呈现下降的趋势。这会对中国创投行业发展产生深远影响。我们需要警惕由于国内创投募集与美元基金募集、投资同步下滑,对创投行业和被投企业造成的估值双杀。

美国VC/PE行业LP生态

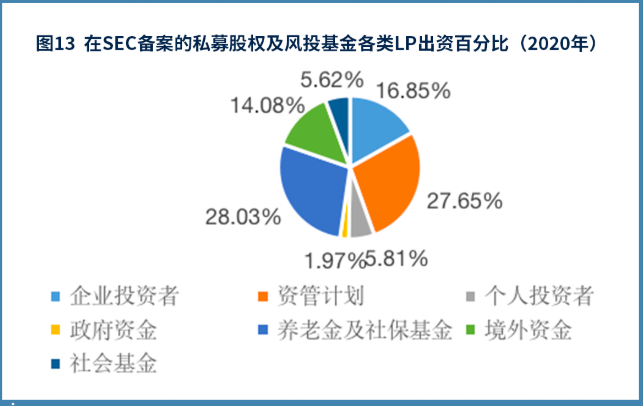

在美国PE基金LP构成中,目前占比最高的是母基金,其次是政府养老金,再次是主权财富基金和外国政府资金,主权财富基金和外国政府资金从2014年到2021年增长接近四倍。此外,个人投资者、保险公司、私人养老金以及各类基金会都有较高的增长幅度。

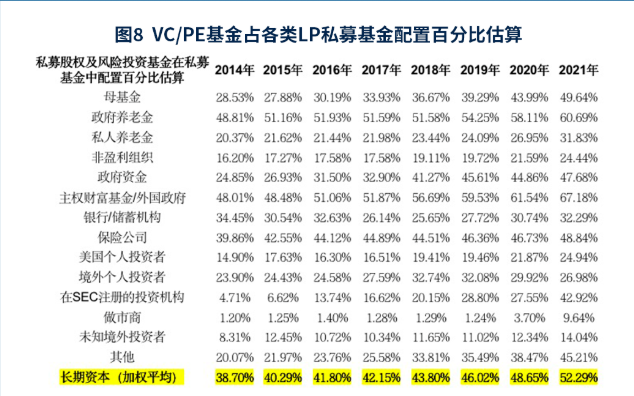

LP智库对长期资本在主流PE基金中持有份额比例进行了统计,在未计算家族办公室和母基金的情况下,各类长期资本占比约达50%至60%;如果计算家族办公室和母基金的情况,长期资本占比达到70%至80%的规模。可以发现美国主流私募股权基金的LP生态以长期资本为主。

各类长期资本对主流PE基金中的配置比例从2014年的27.69%上升到2021年的38.76%,相较于其他类型LP普遍高出7-11个百分点。

按照各类私募基金净资产规模,针对各类LP对于主流私募股权投资基金和其他私募股权投资基金、风险投资基金出资比例进行估算。

各类长期资本对VC/PE中的配置比例从2014年的38.70%上升到2021年的52.29%.

中国VC/PE行业发展情况

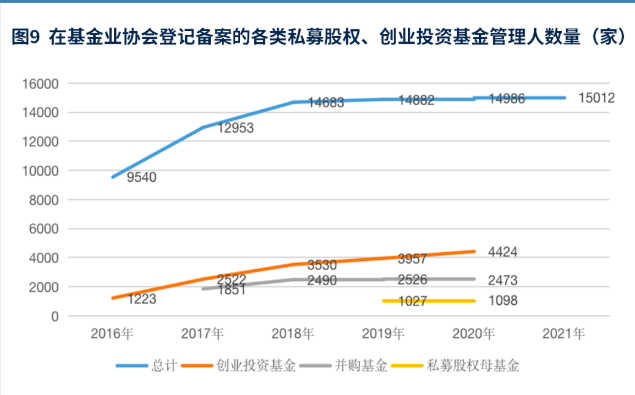

在中基协登记备案的各类私募股权、创业投资基金管理人数量自2018年达到顶峰,目前维持在一万五千家左右。管理创业投资基金的私募基金管理人数量从2016年的1223家增长到2020年的4424家,年复合增速高达37.91%。与SEC的私募基金登记需要管理人所管理的基金规模达到一定门槛不同,基金业协会要求所有私募股权和创业投资基金均需进行登记。

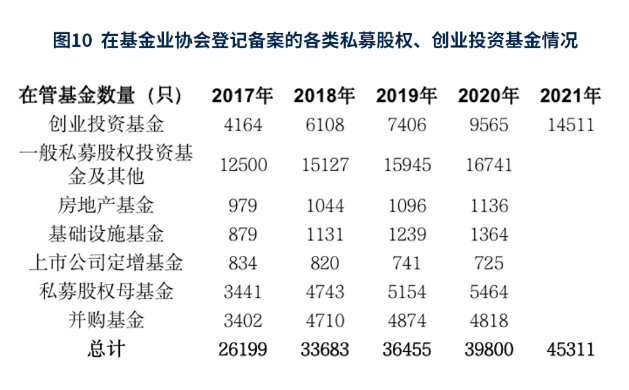

在基金业协会备案的各类私募基金情况来看,主要的增幅在VC和PE部分,而地产、基础设施基金等部分呈现减少现象。

国内创投和私募股权的管理人,平均管理基金数量相对美国较少。截至2021年,创业投资基金管理人平均管理2.16只创业投资基金;私募股权和创业投资基金的管理人平均管理3.02只私募股权和创业投资基金。

在基金业协会登记备案的创业投资基金从2017年的4164只增长到2021年的14511只,年复合增长率为36.63%。在基金业协会登记备案的所有私募股权和创业投资基金从2017年的26199只增长到2021年的45311只,年复合增长率为14.68%。

数据显示,登记为创投基金管理人和备案为创投基金的年复合增长率要远高于行业平均水平。

在中国基金业协会登记备案的创投与私募股权基金,目前创投基金规模和美国在 SEC 登记的 VC 基金整体规模非常接近,但因为美国有大量的 VC 基金没有在 SEC 登记,而中国统计了全部创投基金,所以中国所有的创投基金跟美国资产管理规模在 1.5 亿美元以上的VC 基金的管理规模大致接近。

而中国创投与私募股权基金整体的管理规模仅为美国的VC/PE行业备案规模的40% 。考虑到美国大量VC基金豁免备案,美国VC/PE基金的总体规模要大于中国2.5倍以上。

中国和美国VC/PE基金的结构性最大差别在于并购基金。美国并购基金是行业的主流,美国超过80%VC/PE管理规模是并购基金,而中国并购基金在创投与私募股权基金规模中所占比例仅为整个行业的15%左右,所以中美创投与私募股权基金行业存在显著结构性差异。

在中国基金业协会登记备案的创业投资基金总管理规模从2017年的5505亿元增长到2021年的23707亿元,年复合增长率为44.06%;截至2021年,单只创业投资基金的平均规模为1.63亿元。

在基金业协会登记备案的所有私募股权和创业投资基金从2017年的68988亿元增长到2021年的131427亿元,年复合增长率为17.48%;截至2021年,单只私募股权和创业投资基金的平均规模为2.90亿元。

中美VC/PE行业发展情况对比

截至2020年底,在中国基金业协会登记的管理规模超过10亿元人民币的私募股权及创投基金管理人共1802家;同一时期在SEC登记的管理规模超过1.5亿美元的私募股权和风险投资基金管理人共1627家,在此范围内中国的数量比美国略多一些。

截至2020年底,在中国基金业协会登记的管理规模超过100亿元人民币的私募股权及创投基金管理人共232家;同一时期在SEC登记的管理规模超过20亿美元的私募股权基金管理人共366家。美国超过20亿美元的私募股权基金管理人绝大部分管理是并购基金,而中国主要是管理企业成长期阶段的创投与私募股权基金。

截至2020年底,在中国基金业协会登记的各类私募股权投资基金(含房地产基金、基础设施基金等)的总管理规模(11.56万亿人民币)仅占同一时期在SEC登记的PE基金(不含风险投资基金、房地产基金及基础设施基金)的不到一半;与此同时,中国创业投资基金的总管理规模达到14513亿元人民币,非常接近同一时期在SEC登记的VC基金规模(2180亿美元)。

在美国的VC基金备案要求方面,主要核心有两点。第一是不能有任何形式的杠杆,第二是有 80%以上的投资金额必须用于企业实际的发展和经营。

国内全部备案创投基金规模跟美国在 SEC 注册的备案VC基金总规模是大体相当。但是,美国对于VC基金的备案要求比国内的创业投资基金更严格。在国内创业投资基金中,只要满足投资于未上市公司的股权,或者能够转化为股权的可转债与优先股,就能够被视为是创业投资基金。不过在减持方面,例如证监会的减持新规,它对于创业投资基金有更特别的限定。但是在备案时没有相关要求,因此只看备案要求的话,国内的要求相对更宽泛。

但是,如果从投资阶段来讲,美国创投基金不区分早期、中期、后期。美国的创投是按照投资方式运作的不同来界定。并购基金是狭义的PE,它特指要对存量的股权展开控股型收购。因此美国规定如果对存量股权进行并购,那就要归为到狭义PE的范畴。美国为了给创投有流动性的支持,也允许创投基金投20%的公开上市和交易的股票,除了可以保证创投基金每个季度支付管理公司管理费之外,还可以为所投资的企业提供各种融资服务,其中就包括所投企业短期的过桥贷款的融资支持。所以从这个角度考虑,美国对创投投资标的界定和运作又相对灵活。

中国私募股权和创投行业与美国同行业的最大结构性的区别在于缺少并购基金,这主要是由于我国多层次资本市场目前仍处在逐步建设过程中,企业家及职业经理人还有待演化,企业退市及并购的相关法律法规和流程机制尚有待完善。但随着上市公司的数量不断增多,企业上下市政策不断优化,国内并购基金发展将迎来发展机遇期。LP智库预计未来10年,中国VC/PE基金的增量将集中体现在并购基金的规模增长。

中美行业VC/PE行业LP生态对比

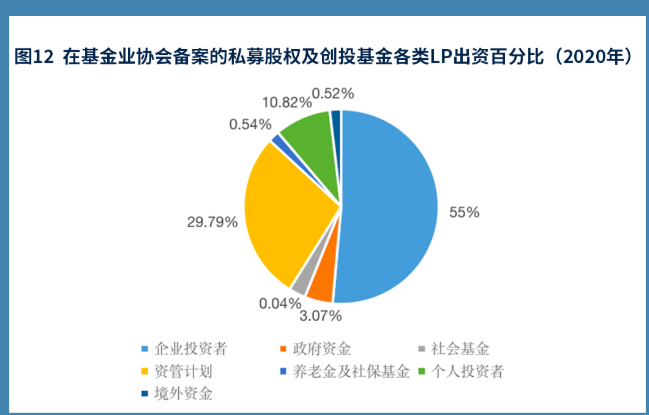

截至2020年底,在中国基金业协会备案的私募股权和创投基金中,跟美国类似的长期资本占比仅有约4%。如果把国内政府引导基金列入长期资本,也仅为10%-20%之间。同比,美国的长期资本占比在70%-80%之间。这种LP结构性的差异对VC/PE行业的发展产生了非常重大的影响。

美国的长期资本是以资产配置为理念的机构投资人,长期、可持续是其特点;而国内的LP相对来说可持续出资能力比较薄弱,容易受到短期各种因素的影响,同时单纯以财务回报为目标的LP十分稀缺,特殊目的LP大行其道。

相比美元基金LP,人民币基金LP对于创投基金业绩的预期要高很多。同时相对于美元基金10+2周期,人民币存续周期又短很多,普遍5+2,而基金7+2已经很少。在Pre-IPO投资策略下,5+2还情有可原,其实大多数人民币基金在实践中也难以清算;在投资策略向投早投小转变过程中,人民币投资人既要要求DPI好,又要要求人民币基金期限短,又要要求业绩好,其实这些诉求存在内在矛盾,不符合创投行业业绩和价值创造的基本规律。

没有耐心和长期心理准备的投资人可称为非合格的投资人。对于这样的投资人,其实从一开始就没有对创投基金配置具有正确和科学的认知,对于其长期性估计不足,往往导致在持有过程之中产生流动性的危机。

长期资本与创业投资发展是两件高度关联的事情,在中国发展历史上,从未像今天这样重要。国家“十四五”规划提出创新驱动发展,创业投资无疑是创新驱动发展的核心资本力量和主力军。全球地缘政治和越发激烈的科技竞争,甚至脱钩,中国创业投资的重要性是被严重低估。我们针对创投行业的政策上还是在修修补补,头痛医头脚痛医脚,已经无法满足创业投资高质量发展需求,无法满足未来的科技创新需求和中美科技竞争需求。换句话说,我们的创投行业和海外发达地区相比,具有它天生的不足,竞争力还不够,质量还不高。

长期资本匮乏和合格机构投资者队伍建设滞后是制约中国创投行业可持续、高质量发展主要和现实的瓶颈。当然长期资本的重要性不仅仅限于创业投资领域,碳中和、乡村振兴等等领域,这些问题的解决都不是一朝一夕,都需要大量的时间和长期资本支持,通过基金的形式,来寻求合适的解决方案。

来源:LP智库

金融小镇网/基金小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!