伯克希尔巨亏228亿美元,巴菲特称“很美好”!

发布者:金融小镇网 发布时间:2023-02-27 18:30:27北京时间2月25日晚间,美国著名投资人沃伦·巴菲特旗下伯克希尔·哈撒韦公司发布了2022年的年报,并在官网公开一年一度的巴菲特股东信。此外,伯克希尔公司计划5月6日在奥马哈召开线下年度股东大会。

虽然2022年度伯克希尔·哈撒韦净亏损228.19亿美元,但巴菲特表示伯克希尔在2022年度过了美好的一年。他强调,收益数字在每一个报告日期都会出现疯狂的波动。“媒体经常无意识地报道(持有股票)资本收益的逐季波动,这完全误导了投资者”。

2022年净亏损228.19亿美元

首先来看一下“股神”巴菲特的2022年投资成绩单。

文件显示,2022年第四季度,伯克希尔·哈撒韦实现净利润181.64亿美元,大超市场预期的盈利79.61亿美元;2021年同期公司盈利396.46亿美元。

2022年全年,伯克希尔·哈撒韦净亏损228.19亿美元,前一年度盈利897.95亿美元。2022年伯克希尔·哈撒韦全年营收为3020.89亿美元,前一年度为2760.94亿美元;伯克希尔哈撒韦年终持有现金1286亿美元。

从美股市场整体表现来看,受美联储持续加息引起经济衰退担忧、国际局势、供应链紧张、通胀飙升等多重不利因素的冲击,2022年美股录得2008年以来的最差年度表现。道指、纳指及标普500指数全年跌幅分别达8.78%、33.1%和19.44%。

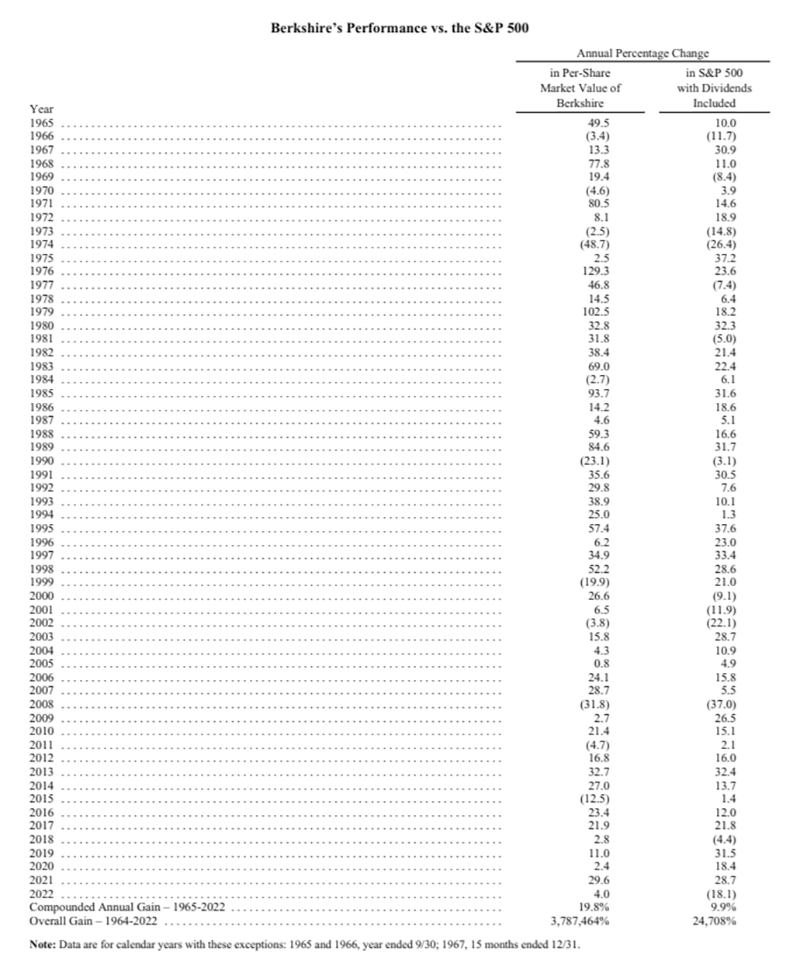

从1965年至2022年,伯克希尔·哈撒韦的总体收益率为3787464%,同期标普500指数的总体收益率则为24708%;58年以来,伯克希尔·哈撒韦的年复合收益率为19.8%,同样大幅跑赢标普500指数的9.9%。

不必过度关注资本收益的逐季波动

在年度成绩单公布的同时,第45封巴菲特致股东信也如期而至。

巴菲特在股东信中提到,伯克希尔在2022年度过了美好的一年,这主要源于两大积极进展。

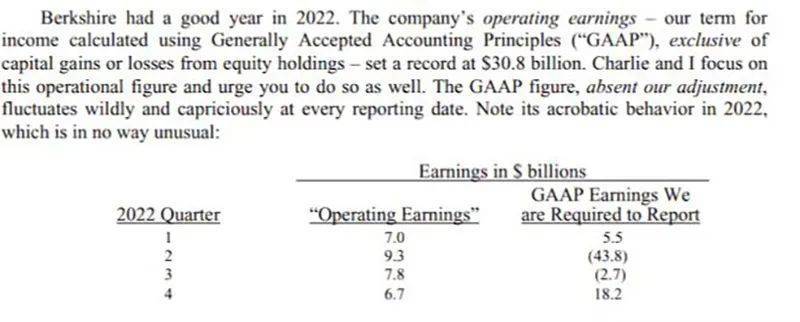

其一是公司GAAP(公认会计准则)下的运营收益,即不包括持有股票的资本收益或损失,创下了308亿美元的纪录。

“如果没有我们的调整,GAAP数字在每一个报告日期都会出现疯狂的波动。尤其是在2022年,它的波动是绝是不寻常的。”巴菲特说道,“如果按季度甚至按年度来看,GAAP的收益是100%的误导。在过去的几十年里,资本收益对伯克希尔来说是非常重要的,而且我们预计在未来的几十年里,资本收益也将是有意义的。但是,媒体经常无意识地报道它们的逐季波动,这完全误导了投资者。”

伯克希尔2022年的第二个积极进展是其收购了财产保险商Alleghany公司。巴菲特表示,他与该公司的领导者Joe Brandon合作过,Joe对伯克希尔和保险都很了解。

“Alleghany为我们提供了特殊的价值,因为伯克希尔公司无可比拟的财务实力使其保险子公司能够遵循有价值和持久的投资策略,这几乎是所有竞争对手都无法做到的。在Alleghany的帮助下,我们的保险浮动资金在2022年从1470亿美元增加到1640亿美元。这些基金有相当大的机会在一段时间内没有成本。”

“自从1967年购买了我们的第一家财产保险商以来,通过收购、经营和创新,伯克希尔的浮动资金增加了8000倍。虽然在我们的财务报表中没有被确认,但这些浮动资金已经成为伯克希尔公司的一项特殊资产。”

将继续持有“一船”的现金

截至2022年年末,伯克希尔是8家龙头公司的最大所有者:美国运通、美国银行、雪佛龙、可口可乐、惠普公司、穆迪公司、西方石油公司和派拉蒙全球。

除了这八家公司外,伯克希尔还拥有BNSF公司100%的股份和BH能源公司92%的股份。巴菲特提到,这两家公司的盈利都超过了30亿美元的大关(BNSF公司59亿美元,BHE公司43亿美元)。

巴菲特表示,如果这些公司上市,它们将取代目前标普500强公司中的两个成员。“总的来说,我们的十家受控和非受控的巨无霸公司让伯克希尔更广泛地与国家的经济未来保持一致。此外,伯克希尔的保险业务虽然是通过许多单独管理的子公司进行的,但其价值与BNSF或BHE相当。”

谈及未来,巴菲特再一次强调,伯克希尔公司将一直持有大量的现金和美国国库券,以及一系列广泛的业务。“我们也将避免可能导致任何'不舒服'的现金需求的事件,例如金融恐慌和前所未有的保险损失。我们的首席执行官将永远是首席风险官。”

股票分红是“秘密武器”

本次股东信中,巴菲特再次提到了股票分红的重要性。

1994年,伯克希尔完成了对可口可乐的收购。整个交易先后花了7年时间,总成本为13亿美元。这在当时对伯克希尔来说是一笔非常大的数目。

巴菲特表示:“1994年我们从可口可乐公司获得的现金分红是7500万美元。到2022年,股息增加到7.04亿美元。成长每年都在发生,就像生日一样确定无疑。查理和我只需要兑现可口可乐的季度股息支票。我们预计分红很可能会继续增加。”

美国运通(American Express)的情况大致相同。伯克希尔对美国运通的收购基本上是在1995年完成的,巧合的是,它也耗资13亿美元。这项投资的年度股息从4100万美元增加到3.02亿美元。

巴菲特表示,这些股息收益虽然令人满意,但远非壮观,可它们带来了股价的重要收益。“截至年底,我们的可口可乐投资价值为250亿美元,而美国运通的投资价值为220亿美元。现在,这两个持股分别约占伯克希尔净资产的5%,类似于很久以前的权重。”

继任者同样持有大量伯克希尔股票

此外,巴菲特提到伯克希尔·哈撒韦未来的首席执行官将有很大一部分净资产在伯克希尔股票。2022年,巴菲特终于确定了他的继任者:伯克希尔副董事长格雷格·阿贝尔(Greg Abel)。不过芒格的继任者尚未公布。

阿贝尔于1992年加入伯克希尔能源公司(当时还叫中美能源),于2008年成为首席执行官,并于2018年成为伯克希尔的副董事长。

对于阿贝尔,同事曾评价他为“绝对的工作狂”,“每天每个小时做的事情比我见过的任何人都多”,而巴菲特则评价他为“真正的创新者”:“当格雷格给我打电话时,我总是抽出时间给他,因为他给我带来了伟大的想法,他的思维和商业方法是真正的创新。”

来源:中证网