广州银行冲刺A股上市,不良贷款规模突破100亿元

发布者:金融小镇网 发布时间:2023-03-07 15:39:09又一家城商行平移申报IPO。近日,广州银行股份有限公司(下称“广州银行”)递交招股书,准备在深圳证券交易所主板上市。本次冲刺上市,广州银行计划募资约94.79亿元,国泰君安证券为其保荐机构。

截至目前,沪深交易所已有10家银行平移提交上市申请。和湖北银行、湖州银行、东莞银行等一样,广州银行计划将全部用于补充该行核心一级资本。其中,湖北银行计划募资95.17亿元,东莞银行计划募资84亿元,湖州银行则拟募资23.98亿元。

和东莞银行相同,广州银行的主要经营地区也位于广东省。根据2022年公布的《银行家》杂志全球排名,截至2022年12月31日,东莞银行的总资产为5384.19亿元,在广东省城市商业银行中位列第2名。

而据广州银行招股书,截至2022年6月30日,该行的资产总额为7273.95亿元。截至2022年6月30日,广州银行为广东省内资产规模最大的地方法人城市商业银行,同时该行的资产规模位列主板在审商业银行第1位。

东莞银行在招股书中称,该行是总部位于东莞市的具有独立法人资格的城市商业银行。截至2022年12月31日,该行设有总行营业部、13家分行、163家支行,覆盖广东省主要城市及湖南、安徽部分地区和香港特别行政区。

而广州银行在招股书中表示,该行立足粤港澳大湾区,具有独一无二的区位发展优势。截至2022年6月30日,该行已开业机构162家,包括总行1家,分行级机构15家(含信用卡中心),支行141家及信用卡分中心5家。

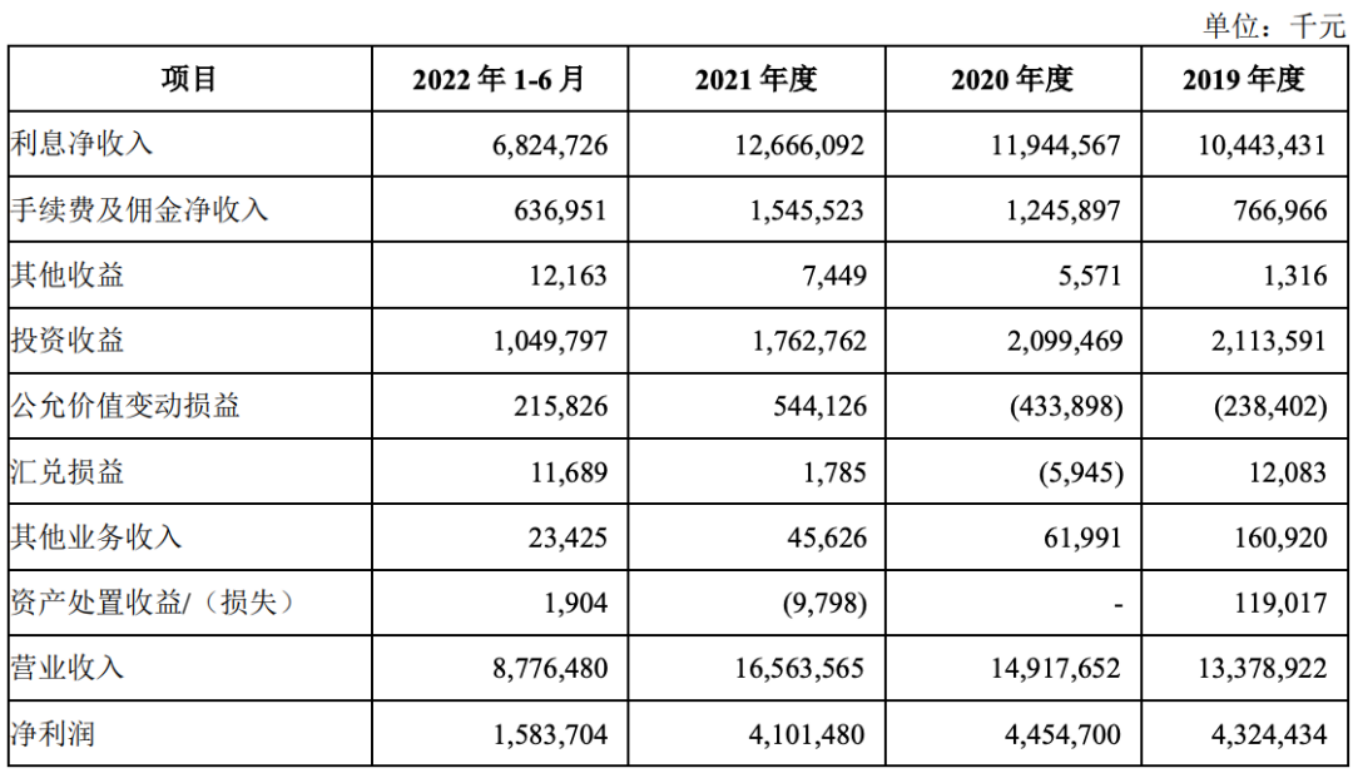

2019年、2020年、2021年和2022年上半年,广州银行的营收分别约为133.79亿元、149.18亿元、165.64亿元和87.76亿元,净利润分别约为43.34亿元、44.55亿元、41.01亿元和15.84亿元,扣非后净利润分别约为43.60亿元、44.29亿元、40.78亿元和15.77亿元。

招股书显示,广州银行在报告期内多次进行现金分红。2019年、2020年、2021年和2022年上半年,广州银行的现金分红金额分别约为12.95亿元、12.95亿元、12.95亿元和11.78亿元,合计约为50.64亿元。

就收入结构来看,广州银行的收入主要由利息净收入、投资收益等贡献,其中利息净收入的占比最高。报告期内,广州银行的利息净收入分别约为104.43亿元、119.45亿元、126.66亿元和68.25亿元,占比分别为78.06%、80.07%、76.47%和77.76%。

广州银行在招股书中在招股书中称,该行的利息净收入由生息资产和计息负债的规模、生息资产平均收益率和计息负债平均成本率共同决定。其中,生息资产指的主要是贷款业务,而计息负债则主要是存款业务。

据招股书介绍,贷款业务是广州银行收入的主要来源,贷款业务风险是该行信用风险的主要部分。报告期各期,广州银行贷款和垫款利息收入分别占当期利息收入的70.98%、74.20%、70.81%和73.35%。

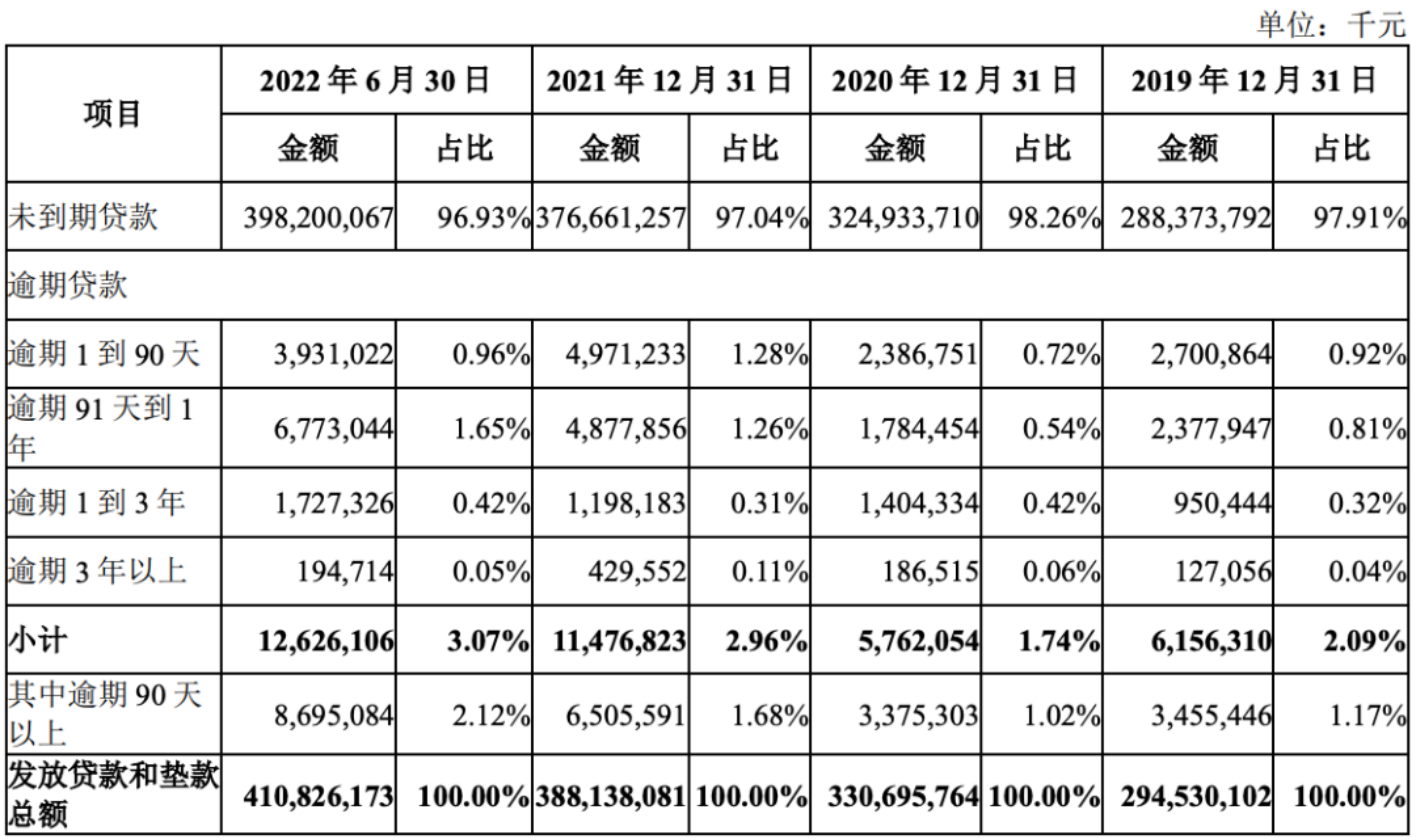

值得一提的是,广州银行的资产质量有所恶化。截至报告期各期末,该行的不良贷款率分别为1.19%、1.10%、1.57%和2.49%。整体而言,广州银行的贷款组合质量有所下降,不良贷款率上升,其中2022年上半年较2021年末增长92个基点。

截至2019年12月31日、2020年12月31日、2021年12月31日和2022年6月30日,广州银行的不良贷款合计约为35.18亿元、36.39亿元、60.84亿元和102.13亿元,其中2022年上半年较2021年末增长约41.30亿元。

截至报告期各期末,广州银行的公司不良贷款余额分别为14.68亿元、15.03亿元、33.51亿元和73.70亿元,不良贷款率分别为1.07%、1.00%、1.95%和4.08%。不难看出,该行的公司不良贷款余额呈现上升趋势。

与此同时,广州银行的个人不良贷款余额也呈现上升趋势。截至报告期各期末,该行个人不良贷款余额分别为19.11亿元、21.36亿元、27.33亿元和28.43亿元,不良贷款率分别为1.44%、1.39%、1.54%和1.59%。

同期,A股上市商业银行的平均不良贷款率分别为1.42%、1.37%、1.26%和1.22%,A股上市城市商业银行的平均不良贷款率分别为1.42%、1.33%、1.23%和1.20%,同行业可比银行的平均不良贷款率分别为1.56%、1.54%、1.43%和1.45%。

广州银行在招股书中称,该行的不良贷款率分别较A股上市商业银行平均水平低23个基点、低27个基点、高31个基点和高127个基点,分别较A股上市城市商业银行平均水平低23个基点、低23个基点,高34个基点和高129个基点。

截至报告期各期末,广州银行的逾期贷款余额分别为61.56亿元、57.62亿元、114.77亿元和126.26亿元,占发放贷款和垫款总额的比例分别为2.09%、1.74%、2.96%和3.07%,其中逾期90天以上的贷款占比分别为1.17%、1.02%、1.68%和2.12%。

同期,广州银行的贷款减值准备余额分别为76.45亿元、87.97亿元、115.24亿元和126.60亿元,贷款减值准备占发放贷款和垫款总额的比例分别为2.59%、2.65%、2.96%和3.07%,拨备覆盖率分别为217.30%、241.75%、189.43%和123.96%。

截至2022年6月30日,广州银行的信用贷款占发放贷款和垫款总额的比例为40.87%,不良贷款率为1.31%。截至同期,该行保证贷款、抵押贷款和质押贷款余额占发放贷款和垫款总额的比例分别为12.24%、26.56%和7.91%,不良贷款率分别为2.87%、3.42%和8.73%。

另据招股书介绍,广州银行存在与贷款客户集中度相关风险。截至2022年6月30日,该行向最大单一客户发放的贷款和垫款余额占本行资本净额的6.31%,向最大十家客户发放的贷款和垫款余额占该行资本净额的47.01%。

来源:贝多财经