消费重掀港股IPO浪潮?

发布者:金融小镇网 发布时间:2023-04-10 16:23:02

珍酒李渡即将招股,十月稻田、锅圈纷纷递表,“有酒有菜有消费”的行情,能否重燃港股IPO市场?

2023年04月07日 18时财联社财联社 成孟琦收藏

2023年首季度,港股IPO成绩并不理想,18家新股只募资到66亿港元,募资额不足去年同期一半。

然而随着京东、阿里计划分拆子公司赴港上市,珍酒李渡即将招股,十月稻田、锅圈纷纷递表,“有酒有菜有消费”的行情,能否重燃港股IPO市场?

01、港股IPO首季度募资惨淡

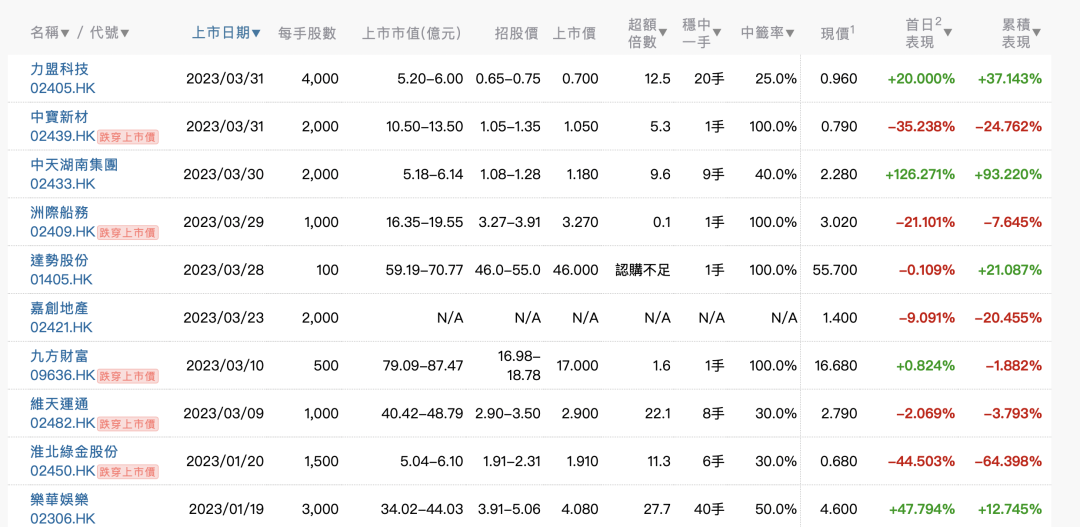

2023年*季度港股新上市公司共18家,总募资66.16亿港元,其中17家经IPO上市,1家为介绍上市。

虽然首季度新股数量较去年同期略增,但募资额按年减少55.5%,大型IPO不见身影,募资1亿美元以上的IPO由去年的8家骤减至今年的3家。

2023年*季度港股新股中市值最高的是粉笔科技,其次是百果园和九方财富,三者中仅有粉笔科技突破百亿港元市值。

首日上涨幅度最高的新股也出现在季末,为3月30日上市的中天湖南集团,首日收涨126%,截至4月6日收盘涨幅依然接近翻倍。不过无论是首日表现还是累计表现,今年首季度新股整体跌多涨少,跌幅*的是农历春节前上市的淮北绿金股份。

02、京东、阿里点燃港股市场?

今年首季度新股中,整体市值偏低,募资额偏少,对投资者而言缺乏有影响力的大型新股。

不过,随着京东、阿里计划分拆子公司赴港上市,珍酒李渡迅速通过聆讯,十月稻田、锅圈纷纷递表,“有酒有菜有米”的行情,或许即将点燃港股市场。

3月28日,阿里巴巴宣布组织结构调整,CEO张勇在阿里巴巴内部全员信中提及,未来具备条件的业务集团和公司,都将有独立融资和上市的可能性。

但是,京东在集团拆分上市方面已比阿里更快一步。

3月30日,京东率先宣布分拆旗下两个业务京东工业和京东产发在港交所主板独立上市。目前,京东系共有5家上市公司,包括京东集团、达达、京东健康、京东物流以及德邦股份。

当中,京东产发主要包括物流园区、产业园区等业务。成立至今经历过两轮融资。2022年3月,京东产发再获华平投资、高瓴资本共计8亿美元的B轮融资。招股书显示,京东集团目前通过其全资子公司持有京东产发已发行股本总额的74.96%。

京东工业的收入主要来自商品销售及提供服务。根据招股书,2020年至2022年其收入分别为人民币68亿元、103亿元及141亿元。只是,虽然收入持续上涨,但京东工业已连续两年亏损,2020年,京东工业净利3.41亿元,2021年及2022年皆录得亏损净额13亿元。

03、白酒能否

为港股市场增添想象力?

中国人热爱饮酒,也热爱白酒股,茅台背负“A股股王”名号多年,但自从2016年金微酒在上交所挂牌后,近7年已再无一家酒业公司成功在A股上市。

此番珍酒李渡取道港股,自1月递交招股书后迅速通过聆讯,市场传言或将很快开启招股。如果上市成功,市场或寄希望于可能吸引更多白酒企业跟随真酒李渡踏入港股市场。

另外,有“杠杆收购天王”之称的私人股权投资公司KKR,曾斥资8亿美元购入珍酒李渡16.2%股份,令其估值高达50亿美元。这也为港股新股近期募资额不高的状况打开了一扇具有想象力的窗口。

根据招股书,2020年至2022年前三季度,真酒李渡的营业收入分别为人民币23.99亿元、51.02亿元和42.49亿元,同期归母净利润分别为5.21亿元、10.32亿元和7.12亿元。

业绩的快速增长背后,是珍酒李渡内部整合“珍酒”等4个品牌的规模扩容,珍酒李渡也由此一跃成为中国第四大民营白酒企业。

只是,也有业内人士对真酒李渡能否在港股市场获得认可持怀疑态度,鉴于港股市场存在流动性、估值相对A股偏低等不利因素,港交所是否对白酒企业具备足够的吸引力仍需观察。

04、锅圈和十月稻田为港股开锅添米

近期,靠大规模加盟扭亏为盈的锅圈食品,也于2023年4月3日向港交所递交招股书,拟在香港主板上市,联合保荐人为华泰和中金。

成立于2019年,希望冲击港股“预制菜*股”的锅圈,2022年收入为人民币71.73亿元,毛利为12.49亿元,净利润2.61亿元,实现扭亏为盈。

据弗若斯特沙利文数据,于2022年,按零售销售额计,锅圈食汇为中国*的家庭火锅及烧烤品牌。同时,截至2022年12月31日,锅圈食汇在中国拥有的9221家零售店,2022年线上线下累计完成超过1亿份订单。

同时,网红大米品牌十月稻田也在港交所主板递表,摩根士丹利、中金公司、中信建投国际为联席保荐人。据悉,十月稻田旗下最为知名的两个品牌分别为十月稻田及柴火大院。

财务数据方面,2020年至2022年,十月稻田的营收分别为人民币23.27亿元、35.98亿元和45.33亿元,复合年增长率为39.6%;经调整净利润分别为2.21亿元、2.59亿元和3.64亿元;毛利率分别为17.4%、14.9%及17.2%。

在IPO前,十月稻田已完成多轮融资,投资方包括启承资本、云锋基金、红杉中国、CMC资本、策然投资以及穆巴达拉投资公司PJSC。当中,启承资本持有12.49%的股份,为*机构投资方;红杉中国、PJSC、云锋基金、CMC资本和策然投资分别持有十月稻田5.66%、4.90%、3.40%、1.81%及0.45%的股份。

来源:财联社