上市公司境外发行GDR规则有变 事涉17家A股公司

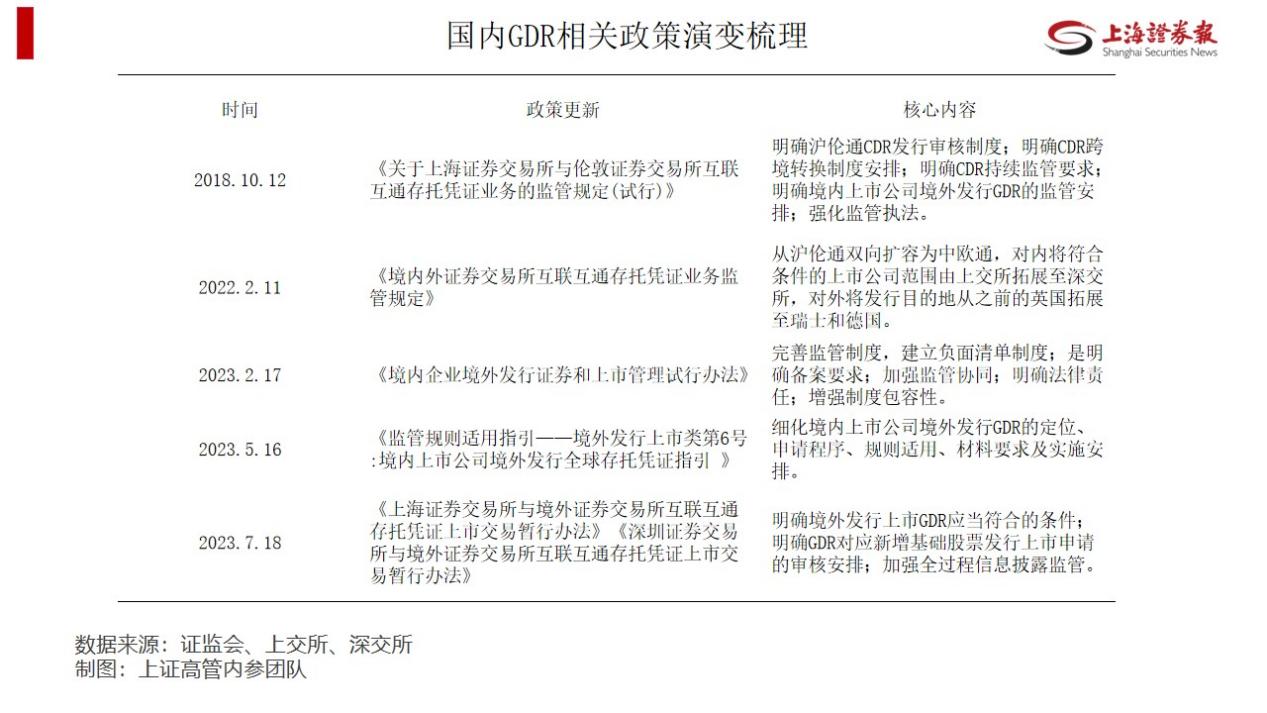

发布者:金融小镇网 发布时间:2023-08-08 15:42:437月18日,沪深交易所分别对《上海证券交易所与境外证券交易所互联互通存托凭证上市交易暂行办法(2023年修订)》《深圳证券交易所与境外证券交易所互联互通存托凭证上市交易暂行办法(2023年修订)》进行了修订,并自发布之日起施行。

GDR,全称为Global Deposit Receipt(全球存托凭证),由存托人签发,在英国、瑞士、德国等境外资本市场发行上市,境外投资者持有存托凭证即可享有境内上市公司对应的基础证券权益。

沪深两市符合条件的上市公司均可发行GDR,上市地有英国、瑞士、德国。上市公司境外发行GDR,一方面可以深度融入国际资本市场,提升市场知名度,助力企业扩张海外业务,另一方面可以吸纳海外长期投资者,改善股东结构和公司治理水平。

融资新选择 17家上市公司正筹划发行GDR

本次沪深交易所修改办法重点体现在4个方面:

1.申请企业应当已在沪深交易所上市满1年,且申请日前120个交易日A股平均市值不低于人民币200亿元;

2.明晰审核安排,沪深交易所对上市公司境内新增基础股票的发行上市申请文件进行审核,参照上市公司向特定对象发行证券规定;

3.发行GDR的境内上市公司及其董监高、保荐机构等相关人员需要接受自律监管;

4.加强全过程信息披露监管,上市公司需在重要时间节点,及时披露进展情况。

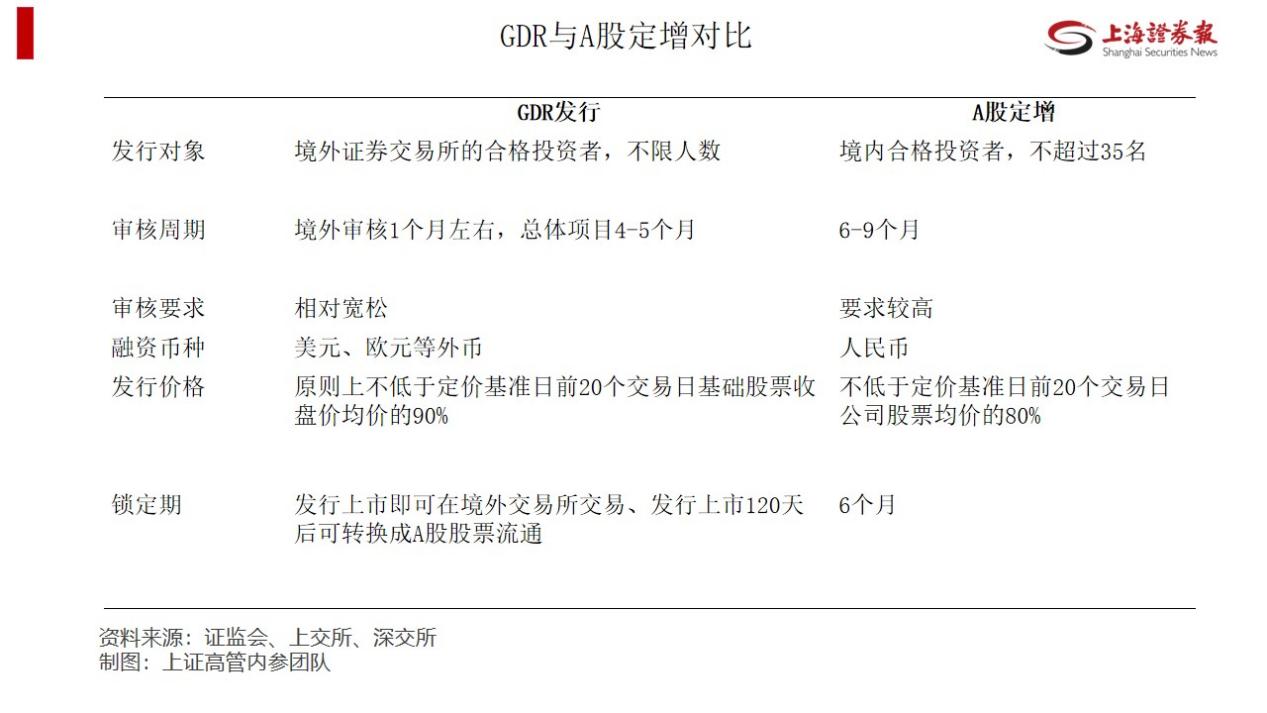

一方面,GDR与港股IPO、A股定增等渠道有着异曲同工之妙,为中国企业再融资提供了新的解题思路。另一方面,相较其他两者,GDR融资又具有审核时间短、可以和A股自由转换、发行比例灵活等优势。

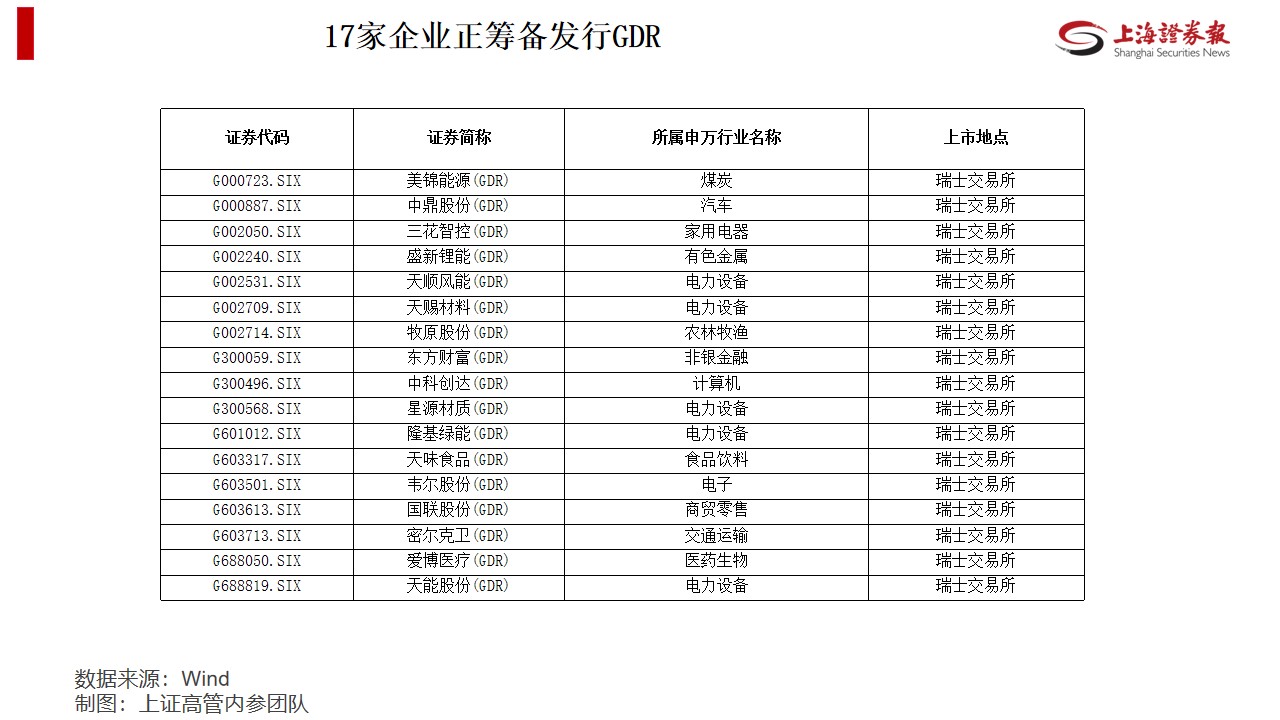

据Wind数据统计,目前已有20家A股上市公司赴欧发行GDR,合计募资总额达到109.66 亿美元,其中最大的一笔来自长江电力,募资总额达18.28亿美元。还有17家上市公司正筹备发行GDR。

从分布上来看,GDR发行人主要集中在电力行业和机械设备,自2022年7月以来GDR数量明显增长,瑞士因认可中国的会计准则成为中国企业GDR发行热门地,中国企业在此发行GDR不需要再额外做境外审计。

监管政策收紧 市场发行减速

梳理政策可以发现,监管逐渐强化“打补丁”“堵漏洞”意识。早在今年5月,证监会发布《监管规则适用指引——境外发行上市类第6号:境内上市公司境外发行全球存托凭证指引》,对境内上市公司境外发行GDR的定位、申请程序、规则适用、材料要求、实施安排作出规定。

中国企业境外发行GDR在奔跑中刹车。今年6月份以来,已有爱旭股份、鱼跃医疗、杰瑞股份、领益智造、伯特利等多家A股公司宣布终止发行GDR。鱼跃医疗此前就曾表示,考虑到国内外市场变化,通过对公司实际财务及经营情况、资金需求以及长期业务战略规划的全面审视,经过谨慎的分析和沟通,决定终止境外发行GDR事项。

有部分观点认为,市场回归理性与监管收紧有关。按照规则,在境外交易所发行的GDR,在限制兑回期届满后,可按一定比例转换为A股普通股,GDR发行价格和过去20天均价比有10%的折扣,因此部分机构在做GDR业务时,可利用监管规则无风险套利。也有部分上市公司,利用境内境外价差来稀释境内股东股权。

经过多轮政策修订,在监管审核及信息披露方面,上市公司面临更严格的审视,没有真实使用目的、为了融资而融资、利用监管规则套利的空间将被大幅度压缩。