专精特新“小巨人”上市企业发展画像

发布者:金融小镇网 发布时间:2023-08-11 17:10:47中小企业联系千家万户,是我国经济社会发展的主力军,在提升产业链供应链稳定性与竞争力方面发挥着不可或缺的作用。“专精特新”中小企业兼具专业化、精细化、特色化和新颖化特征,是我国优质中小企业梯度培育体系的“塔尖”企业,对我国实现高质量发展具有重要的示范性意义。推动中小企业“专精特新”发展已成为中央和地方政府开展中小企业工作的主攻方向,“专精特新”也逐渐成为社会的关注重点。

近年来,围绕“专精特新”企业的支持政策持续推出,各地政府针对“专精特新”企业的上市融资支持不断加大,专精特新“小巨人”企业登陆资本市场驶入快车道。2020年以来,我国A股市场新增上市“小巨人”企业数量快速增加,截至2023年第一季度末,已累计达到719家。本文拟从专精特新“小巨人”上市企业出发,基于优质中小企业梯度培育平台数据和公开市场数据对“小巨人”上市企业的分布特征和发展特征进行深度刻画,并从发展视角提炼“小巨人”企业面临的问题,基于问题针对性提出相关对策建议。

专精特新“小巨人”上市企业分布特征

集中在双创板块 市值普遍偏低

在上市板选择方面,创业板和科创板是专精特新“小巨人”上市企业最为集中的板块,两板共有480家“小巨人”上市企业,占全部“小巨人”上市企业的近70%。另外,北京证券交易所也不断释放对“专精特新”中小企业登录资本市场的政策支持,自2021年开市以来共有74家“小巨人”企业登录上市,成为“小巨人”企业上市的重要阵地。

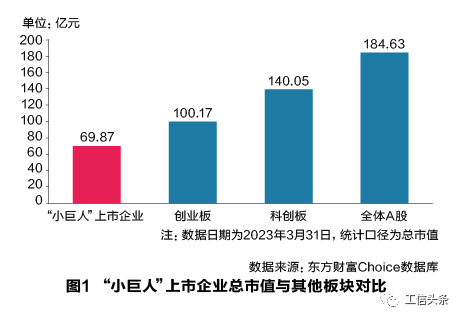

从企业的市值情况来看,“小巨人”上市企业呈现鲜明的小盘风格。2022年3月31日,719家上市企业的平均总市值为69.87亿元,大幅低于创业板、科创板,及全体A股的平均水平。从区间分布情况来看,“小巨人”上市企业总市值主要分布在10亿元~50亿元区间,共有365家企业,占比超过一半。另外,超过八成的企业总市值在100亿元以内。

集中分布于“长珠”地区

在空间分布方面,专精特新“小巨人”上市企业分布于全国28个省份,其中长三角和珠三角地区数量最多,分别为328家和84家,合计占比近60%。进一步看,在省域层面,“小巨人”上市企业分布于全国28个省份,其中江苏和浙江的“小巨人”上市企业数量最多,均超100家;在市域层面,“小巨人”上市企业覆盖我国127个城市(含直辖市),其中上海和深圳的“小巨人”上市企业数量最多,均超50家;在县域层面,“小巨人”上市企业分布于我国322个县域地区,其中深圳南山区、上海浦东新区和北京海淀区“小巨人”上市企业数量位于前3位,均超20家。

制造业属性明显

专精特新“小巨人”上市企业的制造业属性明显,制造业企业占比超过85%。具体看,上市企业数量位于前5位的行业均为制造业,其中计算机、通信和其他电子设备制造业,专用设备制造业的上市企业数量最多,均超100家,通用设备制造业、化学原料和化学制品制造业、电气机械和化学制品制造业的上市企业数量也超过50家。总的来看,契合“专精特新”企业在我国强化工业“四基”、强链补链的基本定位。

上市时间集中于近3年

从“小巨人”企业上市时间分布来看,近3年“小巨人”企业上市速度明显加快。2020年,伴随注册制试点的落地实施,新股发行驶入快车道,“小巨人”上市企业数量明显增加,达到122家,是2019年的2.5倍,创历史新高。2021年9月,北京证券交易所正式设立,定位于服务“专精特新”中小企业,促进新兴产业发展,拉动“小巨人”上市企业数量再创新高。2022年以来,新股发行节奏放缓,A股全年新增上市企业数量较2021年下降约18%,但A股新增上市“小巨人”企业数量却逆势增加,达到173家,较2021年增加24.6%,展现出了较大的政策支持力度。

专精特新“小巨人”上市企业发展特征

专业化程度较高

“小巨人”上市企业具有明显的专业化发展特征,主导产品的市场占有率较高,同时行业深耕年限较长。根据国家优质中小企业梯度培育平台数据,2021年,“小巨人”上市企业主导产品的国内市场占有率达到48.8%,较2020年提升1.8个百分点,比全部“小巨人”企业同期平均值高出13.6个百分点。另外,“小巨人”上市企业存续时间也普遍较长,平均为19年,较全部“小巨人”企业平均存续年限长3年。其中,94.4%的企业存续年限超过10年,42.3%的企业存续年限超过20年,分别比“小巨人”企业均值高出15.7个百分点和14.3个百分点。

经营业绩亮眼成长性和盈利能力双高

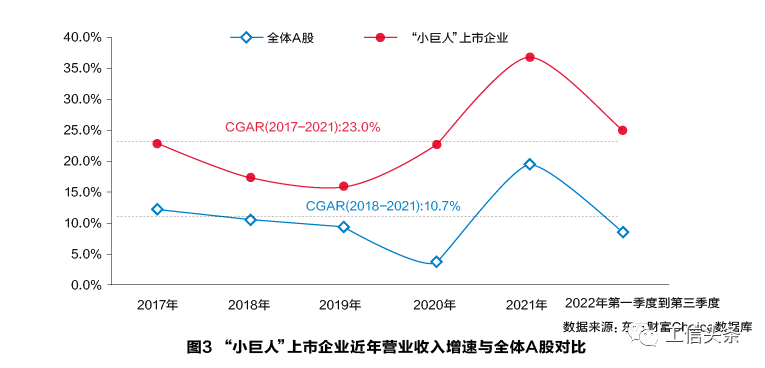

“小巨人”上市企业发展韧性较高,利润率平稳趋升。从企业营业收入增长来看,2017年—2021年,年复合增长率达到23%,较全体A股企业高出12.3个百分点。进一步看,2020年,受疫情影响,全体A股平均营收增速快速下滑,由2019年的9.4%下滑至2020年的3.9%;但“小巨人”上市企业营收增速却逆势扩大,2020年营收增速扩大至22.8%;2021年,伴随国内疫情形势不断好转、复产复工持续稳固,全体A股平均营收高位修复,“小巨人”上市企业营收增速也进一步扩大。2022年以来,受国内疫情反复、国外地缘政治等复杂因素影响,A股上市企业营收增速也再次快速下行,“小巨人”上市企业营收增速亦有所收窄,2022年前三季度平均营业收入增速为25.1%,仍高于疫情之前增速,且高于全体A股的同期增速,表现出较强的增长韧性。

另外,从净利润率看,“小巨人”上市企业的平均净利润率整体稳中有升,并且始终高于全体A股企业的同期平均水平。2019年启动荣誉认定工作后,“小巨人”上市企业进一步拉开与全体A股企业差距,2021年“小巨人”上市企业平均净利润率为12.53%,较全体A股企业高4.15个百分点。

科技创新能力与行业影响力较高

“小巨人”上市企业创新活动较为活跃,在创新投入方面,2021年“小巨人”上市企业平均研发强度为5.99%,较全体A股企业高3.73个百分点;在创新产出方面,2021年“小巨人”上市企业平均发明专利密度为60.5件/千人,较全体“小巨人”企业平均水平高出7.1件/千人。另外,“小巨人”上市企业也拥有较大的行业影响力,截至2021年年底,“小巨人”上市企业参与制定标准的平均数量分别为国际标准0.13项、国家标准2.09项、行业标准2.53项,明显高于“小巨人”企业的平均水平,分别为后者的1.8倍、1.5倍和1.5倍。

“小巨人”上市企业发展面临的问题

“小巨人”上市企业的营收及利润增速放缓。2022年以来,受国内疫情反复、国外地缘政治,以及美欧超预期通货膨胀等复杂因素交织叠加影响,“小巨人”上市企业经营规模增长乏力,平均营业收入和净利润同比增速均明显收窄。2022年前三季度,“小巨人”上市企业平均营业收入和净利润同比增速分别为25.1%和16.3%,较2021年全年增速分别收窄11.8个百分点和24.5个百分点,收窄幅度均高于全体A股平均水平。

“小巨人”上市企业的盈利水平逐步呈现分化态势。2020年以来,“小巨人”上市企业的平均净利润率水平整体保持平稳,但低净利润率(净利润率低于5%)及亏损的企业占比逐步增加,尤其2022年前三季度占比达到21.9%,其中亏损企业比例显著增加,达到7.5%,为2017年以来最高水平。

“小巨人”上市企业的创新投入相对不足,增速低于创业板和科创板。从研发支出看,2021年“小巨人”上市企业平均研发支出为7248万元,远低于创业板和科创板上市企业的平均水平。另外,从增速看,2017年—2021年,“小巨人”上市企业平均研发支出的年复合增长率为15%,分别较创业板和科创板企业低5.1个百分点和12.6个百分点。

聚集主业 加速数字化转型

推动“小巨人”上市企业实现高质量发展仍离不开“专、精、特、新”的核心要义。一是聚集主业,突出特色,持续提升专业化和特色化水平;二是积极拥抱数字化转型,提高精益化生产和精细化管理水平;三是持续加大创新投入,不断提高创新水平,培育和扩大企业竞争新优势。

聚焦主导产品锻长板。专业化和特色化是“小巨人”企业的重要特征,面对复杂多变的宏观经济环境,建议“小巨人”上市企业进一步聚焦主业深耕细作,打磨“杀手锏”产品,突出产品特色和技术特色,打造市场竞争新优势和核心竞争力,扩大市场占有率;加快技术设备的更新改造,不断提高专业化能力和水平,提高生产效率,降低成本,打造利润优势。

积极开展数字化转型。数字化转型是企业实现精细化发展的必由之路,可帮助企业实现降本增效,增加抗风险能力。建议“小巨人”上市企业加快推动数字化转型,利用云及工业互联网平台等,积极融入围绕产业链及产业集群构建的数字化生态,在设计、生产、经营等环节持续加大数字技术应用,提高精益化生产水平。加强先进质量文化建设,以信息技术、数字技术推行精细化管理,提升管理水平和效率。

持续提升企业创新水平。创新是“专精特新”企业的灵魂,也是“专精特新”企业持续发展的动力源泉。建议“小巨人”上市企业持续加大创新投入,围绕所在领域前沿技术、重要共性技术和颠覆性技术进行关键技术突破,推动企业专业化和差异化发展,创造独特竞争优势;加强与产业链上大型企业、科研院所之间的合作与协同创新,共享创新性成果的应用,提高创新效率。