2021年LP市场盘点:募资回暖下LP市场新变局

发布者:金融小镇网 发布时间:2022-04-06 09:26:36

金融小镇网4月6日讯:2021年疫情防控已呈现常态化趋势,国民经济平稳运行,股权投资市场逐渐恢复活力。与此同时,国家鼓励险资、银行等参与股权投资,国有资本及产业资本加速入场,IPO常态化下机构资金得以回流,在各方因素共同推动下,2021年募资市场大幅回暖:新募集总规模达到2.21万亿人民币,同比上涨84.5%,新募基金数量同比上涨100.7%。为探索募资市场的资金结构和具体变化,清科创业(01945.HK)旗下研究中心深入挖掘数据,图文解读募资市场回暖下,各类LP出资及机构募资呈现的新格局。

政策环境

政策鼓励银行理财、险资加速布局,但活力仍需进一步释放

近年来监管层着力培育机构投资者,相继发布政策鼓励险资加大股权投资、规范银行理财资金参与股权投资。如取消保险资金财务性股权投资行业限制、放宽保险资金出资创业投资基金限制;发文鼓励银行及银行理财子公司依法依规与符合条件的证券基金经营机构和创业投资基金、政府出资产业投资基金合作,为市场提供长期资金。然而,这一系列“松绑”政策从出台到实际落地再到全面推广还需要一定时间,银行理财资金与险资的活力将逐步释放。

整体LP分布

LP结构持续优化,市场化母基金投资活跃度有所提升

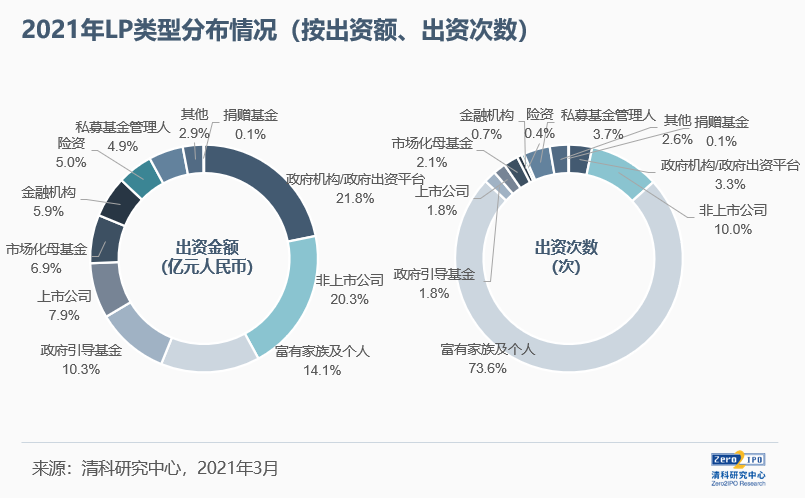

根据清科研究中心统计,2021年我国股权投资市场人民币基金新募资规模超1.9万亿元,同比上涨88.6%,其中已披露的LP认缴规模合计约1.8万亿[1],出资次数超6万次。从出资金额来看,出资额最高的前三大类别仍为政府机构/政府出资平台、非上市公司、富有家族及个人。但整体LP的构成呈现了以下特点:

一是政府机构/政府出资平台、政府引导基金等LP发挥了更加重要的资金支持作用;

二是市场化母基金、险资、金融机构等长期资本合计出资金额占比逐步提升。其中,市场化母基金在2021年出资超过1,200亿元,出资占比显著提升至6.9%;从母基金的构成来看,除传统的财务投资型母基金外,战略协同型母基金也逐渐崭露头角,如世纪金源、普洛斯等产业资本,以及试水母基金业务的头部GP。

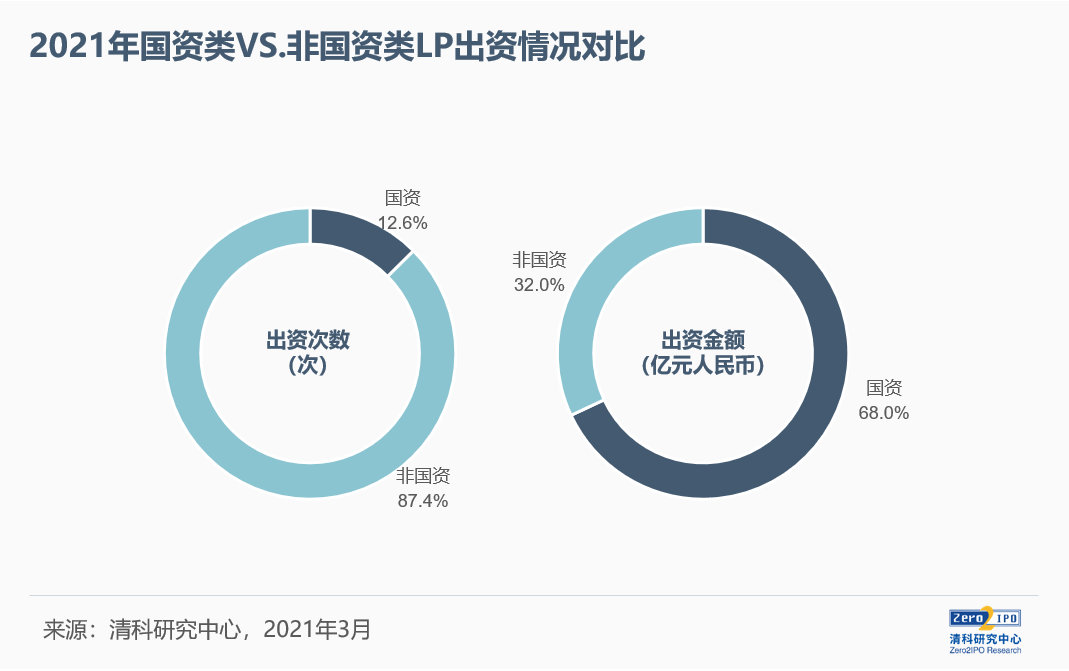

从LP国资属性来看,2021年具备国资背景的LP出资次数占比仅为12.6%,而出资认缴总规模占比达到了68.0%,仍然是人民币基金的主要资金来源。近年来受疫情影响我国股权投资市场募资、投资活动一度陷入低谷,国有资本通过直接出资、设立基金等方式为募资市场注入活水,进而提升直接融资比重,为具有融资需求的中小企业尤其是处于关键行业、关键发展阶段的企业提供了资金支持。

机构LP出资策略

国资LP多投向政策目标导向的大额基金,长期机构LP更加偏好头部机构

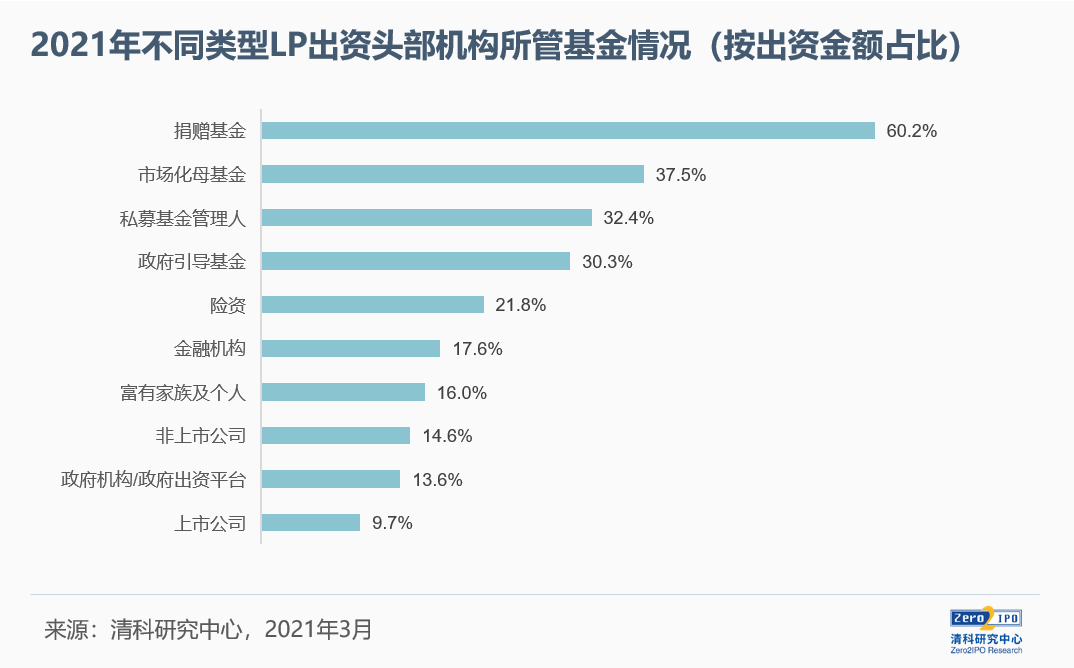

整体来看,PE/VC机构仍是多数LP的资产配置重点,而早期投资机构由于具有较高的投资风险,难以满足险资、捐赠基金等LP的资产保值需求。类似地,随着投资阶段的前移,LP的国资成分逐渐降低:早期投资机构所管基金的国资LP占比约为44.9%,而PE机构则达到了70.7%。另外,捐赠基金、市场化母基金、政府引导基金、险资、金融机构等机构LP相对偏向投资业绩稳定、专业性更强、运营管理机制成熟的头部机构。

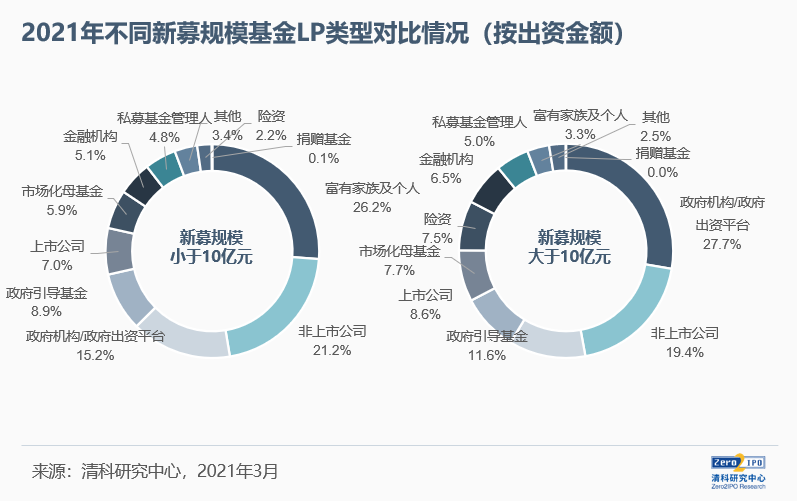

按不同新募规模基金LP类型分布来看,2021年新募规模大于(等于)10亿的人民币基金主要资金来源仍为政府机构/政府出资平台、政府引导基金类LP,合计出资占比达39.2%;同时,市场化母基金、险资等长期资金在大额基金中的出资占比也相对更高。以2021年新募的大额人民币基金为例,多由国资背景基金管理人所管理且多围绕国有企业结构调整、改革发展,或是地方产业升级、绿色低碳等主题,因此具备国资成分的政府机构/政府出资平台、政府引导基金类LP,及追求资产保值的险资LP出资占比较大。而在新募规模小于10亿的基金中,富有家族及个人、非上市公司出资占比较高,分别为26.2%、21.2%。

若聚焦于头部机构的出资人结构,捐赠基金、市场化母基金、政府引导基金、险资、金融机构等机构LP出资占比更高。其中捐赠基金、市场化母基金出资头部机构的规模超过其当年总出资额的60.2%、37.5%。究其原因,不难理解,这类机构LP在筛选子基金管理人时,偏向业绩稳定、专业性更强、运营管理机制成熟的头部机构。此外,私募基金管理人类LP出资头部机构的金额占比也超过了30%,产业背景CVC也在加速设立独立的私募基金管理人平台,通过投向自身或外部头部机构管理基金获取投资收益和协同效应。

此外,2021年,项目基金成为众多机构选择提升募资效率、满足LP差异化需求的新模式。相对盲池基金而言,项目基金的标的更加明确、风险可控性强且出资更加灵活。按不同类型LP出资项目基金情况来看,2021年,金融机构、险资、富有家族及个人、上市公司类LP出资项目基金比例最高,出资额占比均超三成,其他类LP出资项目基金金额占比也在两成以上。其中,金融机构、险资等LP能够凭借雄厚的资金实力通过项目基金投向优质的成熟期项目,而具备一定资源禀赋的富有家族及个人、上市公司等LP则可通过项目基金将资源优势转化为实际收益,因此,这些LP相对更加偏好通过项目基金锁定投资收益及风险。

活跃机构LP盘点

引导金出资活跃度领先,市场化母基金继续扩容

2021年活跃LP中,政府引导基金的出资活跃程度较高,多支引导基金出资案例数超过20笔,所投子基金不但包括头部市场化综合型基金,还包括与引导基金重点扶持地域、阶段或产业方向相匹配的特色机构。

表1:2021年(部分)活跃政府引导母基金LP投资示例

来源:清科研究

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,如您不希望作品出现在本站,可联系我们要求撤下您的作品。并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务。