私募证券基金管理人如何缴纳所得税和增值税?

发布者:金融小镇网 发布时间:2022-11-14 17:10:45第一种:契约型私募基金

根据财税〔2008〕1号,对证券投资基金从证券市场中取得的收入,包括买卖股票、债券的差价收入,股权的股息、红利收入,债券的利息收入及其他收入,暂不征收企业所得税。

根据《证券投资基金法》第八条规定“基金财产投资的相关税收,由基金份额持有人承担,基金管理人或者其他扣缴义务人按照国家有关税收征收的规定代扣代缴”。增值契约基金不属于增值税应税主体,不缴纳税。

契约基金就是个产品,能开户,但是不是个应税主体,你见谁的产品给你开发票了,谁的产品报税去了。。。

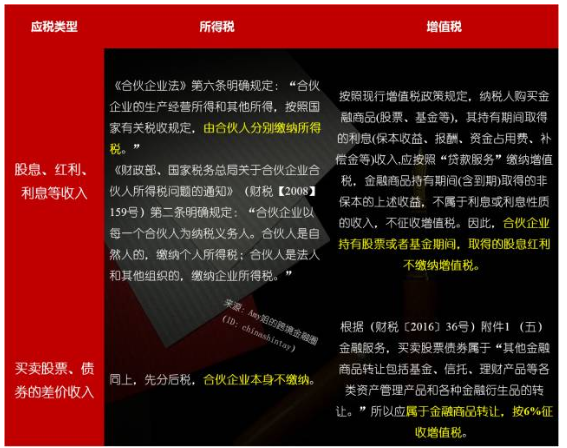

第二种:合伙型私募基金

收入一:股息、红利收入

根据《合伙企业法》第六条:合伙企业的生产经营所得和其他所得,按照国家有关税收规定,由合伙人分别缴纳所得税。

根据《财政部、国家税务总局关于合伙企业合伙人所得税问题的通知》(财税【2008】159号)第二条明确规定:合伙企业以每一个合伙人为纳税义务人。合伙人是自然人的,缴纳个人所得税;合伙人是法人和其他组织的,缴纳企业所得税。

按照现行增值税政策规定,纳税人购买金融商品(股票、基金等),其持有期间取得的利息(保本收益、报酬、资金占用费、补偿金等)收入,应按照“贷款服务”缴纳增值税,金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。因此,合伙企业持有股票或者基金期间,取得的股息红利不缴纳增值税。

非保本收益,又不是买卖金融商品,合伙型基金收到的不定期的股息红利不交增值税。

收入二:买卖股票、债券的差价收入

同上,先分后税,合伙企业本身不缴纳。

根据(财税〔2016〕36号)附件1 (五)金融服务,买卖股票债券属于“其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。”所以应属于金融商品转让,按6%征收增值税。

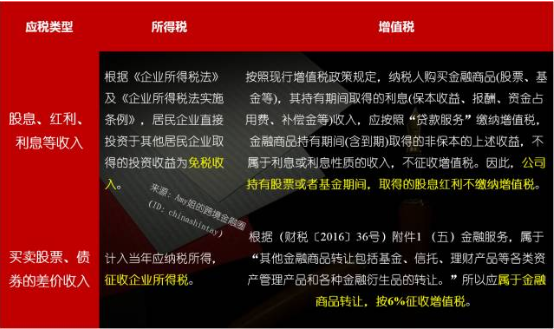

第三种:公司型私募基金

收入一:股息、红利、利息等收入

根据《企业所得税法》及《企业所得税法实施条例》,居民企业直接投资于其他居民企业取得的投资收益为免税收入。

按照现行增值税政策规定,纳税人购买金融商品(股票、基金等),其持有期间取得的利息(保本收益、报酬、资金占用费、补偿金等)收入,应按照“贷款服务”缴纳增值税,金融商品持有期间(含到期)取得的非保本的上述收益,不属于利息或利息性质的收入,不征收增值税。因此,公司持有股票或者基金期间,取得的股息红利不缴纳增值税。

收入二:买卖股票、债券的差价收入:

计入当年应纳税所得,征收企业所得税。

根据(财税〔2016〕36号)附件1 (五)金融服务,属于“其他金融商品转让包括基金、信托、理财产品等各类资产管理产品和各种金融衍生品的转让。”所以应属于金融商品转让,按6%征收增值税。

来源:Amy姐的跨境金融圈(ID:chinashintay)