IPO造富时代终结,VC/PE退出路在何方?

发布者:金融小镇网 发布时间:2023-01-30 14:47:55

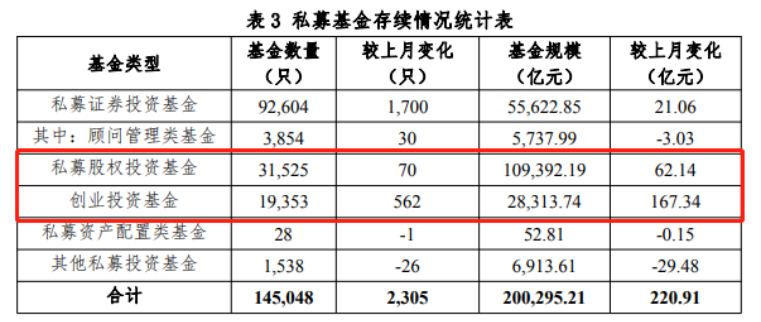

中基协数据显示,截至2022年12月末,我国共有私募股权和创投基金规模13.77万亿元。其中,大量基金进入退出和清算阶段。

如此庞大的存量基金规模,如何通过合适的退出手段转化为“真金白银”成为投资人的头号难题。

(图源:中基协)

IPO退出面临的困境

长久以来,IPO是VC/PE依赖的主要退出方式。

投中研究院数据显示,2022年,有VC/PE机构背景的企业实现IPO上市共有403家,账面退出回报共计6613.42亿元,退出回报率为432%,相比2021年的退出回报率512%,有小幅走低。

从退出数量来看,收获IPO超过30家的投资机构有中金资本、深创投,收获颇丰;高瓴资本IPO数量25家;金浦投资、中芯聚源、红杉中国、元禾璞华、毅达资本、基石资本、金石投资等机构已投企业IPO数量超过10家。

不过,仍有不少机构在今年惨淡收场,或颗粒无收或不足5家企业上市,例如高榕资本(3家)、春华资本(3家)、弘晖基金(2家)等。

执中数据显示,2022年,IPO的日IRR均值(IPO日收盘价)为71.26%,MOC均值(IPO日收盘价)为5.79倍。这两个数据不仅较2021年有所下滑,在近三年内也都属于较低水平。

你可能会问,虽然A股市场使得不少VC/PE回报率降低、港股IPO数量大幅下滑、美股IPO受阻,那么还有科创板、北交所等渠道,这些都应该让IPO越来越容易了呀?

但事实并非如此,2022年超过50%的北交所新股和接近40%的科创板新股在上市首日破发,锁定期结束进入减持高峰期后,新上市公司的股价还将面临进一步下行的压力,IPO退出的平均实际回报率还会下降,不少VC/PE机构都出现了账面浮亏的情况。

随着市场逐渐趋于理性和成熟,伴随着价值的回归,二级市场破发潮袭来,IPO造富的时代已经终结。

VC/PE退出路在何方?

虽然IPO退出以往具有非常好的收益表现,但几率只有1%-2%,并且伴随着回报率下降,私募股权投资机构不能过分要求项目IPO退出,还需寻求除IPO上市以外的其他退出渠道。在这种情况下,近年来并购、基金份额转让等退出交易数量正显著提升。

1.PE/VC被投企业通过并购退出或是未来重要趋势。

当前市场上,有不少机构考虑以并购方式退出项目。对于私募股权基金来说,并购退出周期短、程序简单,并且规避了上市禁售期,可以一次性立即变现,是较为理想的退出方式。

投中研究院数据显示,2022年,共计315支私募基金以并购的方式成功退出,回笼金额470.89亿元。在深创投的上市项目中,锐凌无线(广和通)就是通过并购实现上市。而作为最早提出硬科技概念的中科创星,也有6个并购退出项目。可见,通过参与并购退出已成为较主流的方式。

(图源:超越J Curve)

长期看,当行业发展一定时期后,小公司融资可能越来越难,资源向龙头集中,叠加短期内IPO溢价降低,会持续刺激被并购的意愿,未来VC/PE机构以并购方式退出的占比有望继续提升。

2.S基金交易机会暴增。

作为重要的补充退出渠道,S基金近年来备受关注。

2022年以来,私募股权S交易鼓励政策频发,私募股权和创业投资份额转让试点已在北京、上海开展,对基金实现项目退出具有显著意义。

北京股权交易中心发布的最新数据显示,截至2022年底,股权投资和创业投资份额转让试点累计上线基金份额转让36单,上线基金份额96.88亿份,共计完成31单基金份额转让交易,交易基金份额40.89亿份,交易金额37.07亿元,份额持有人涵盖财政、央企、地方国企、商业银行、民营机构等多个类型,实现了服务私募基金类型(公司型、合伙型、契约型)的全覆盖。

上海股交中心发布的数据显示,上海私募股权和创业投资份额转让平台上线满一周年,基金份额成交额破40亿元,共计上线38单基金份额(含份额组合),已成交27单,成交总份数约为43.85亿份,成交总金额约为40.89亿元。

在私募股权市场,由于基金都有存续期,到期之后项目退不出或者需要IPO,但又无法延长存续时间,随着市场对S交易的认可度上升,加之政策对基金份额转让的利好不断,S基金也将成为基金退出的重要补充通道。

那么,作为投资机构,2023年你是选择继续坚持IPO退出,还是寻找其他更好的退出方式呢?