知退才能投好,LPGP用退出视角来思考整体投资行为

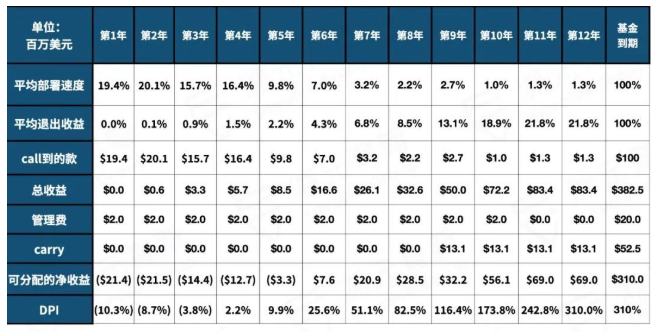

发布者:金融小镇网 发布时间:2022-03-21 15:17:11实现预期收益的可能性并不只是跟高回报倍数呈简单的函数关系,它会因风险状况而变化,退出策略和资本部署的时机也起到决定性作用,同时损失率和持有期还扮演着重要角色。普遍而言,这几个指标的组合可以参考下面这个表格:

后期阶段的风险投资比早期阶段的风险要小,成功退出的几率也更高。尽管这些公司可能仍然没有盈利,但是它们通常会产生大量的收入,也已经超越了市场和产品开发阶段。根据Pitchbook的数据,相对后期的deal损失率一般会低于30%,平均持有期也较短,大概是六年。 和看项目的角度不同,把同样的情况放到VC基金中,尽管损失率和持有时间没有太大差别,回报率也会不可避免地产生一些变化。这是因为需要考虑资本部署的时机、基金寿命、预期退出时间以及各种结构和流程。 以Industry Ventures公开的一组数据为例,我们可以看一看这支基金资本部署和退出的平均速度: 分析表明,大部分的资本调用发生在前五年,而大规模的退出一般要到第八年才会发生。各种因素都会影响预期收益。如果100%的资本在前三年被调用,IRR会下降,但净倍数不会改变。或者,如果只在最后三年退出,IRR也会降低。虽然多样化大大降低了总损失的风险,但估计预期收益率更具挑战性。 总的来说,VC退出比想象中要慢很多。创造持续的30%至40%的年度价值增长需要大量的努力和运气,当LPGP意识到这些不仅仅是整体企业价值的增长,而是公司每股价值的增加时,这一点尤其真实。因为任何未来的融资或员工股权计划都会额外稀释现有的股权,让增值又难了一些。 美国VC基金从最初投资到并购交易的时间中位数在20世纪90年代末一直相当稳定,大约为三年。2000年,退出的时间下降到了两年左右。这时正值科技股泡沫的高峰期,交易的速度快得令人难以置信。在泡沫破灭后的几年里,VC退出的时间已经稳步攀升到现在的至少七年。 普利策新闻奖得主Ellen Goodman曾经说过,「优雅地离开」是有诀窍的,它始于认识到一份工作、一个人生阶段或一段关系何时结束的远见,然后放手。这种智慧也很适合运用到VC退出中,LPGP需要从一开始就做好对于流动性的管理和规划,在出手之前,把退出路径想明白。 知退才能投好,LPGP可以用退出视角来思考整体投资行为。从最后一步向前推导,有了退出策略,才能有着清晰的投资策略和投后策略。而且这就直接影响到投后管理实际面临的压力和挑战,因为发展好的公司,投后管理的投入力度并不会那么大。 话虽如此,顺利退出和投后管理有着密不可分的关系。一支好的VC基金可以在给了资金支持的基础上,帮助portfolio公司按照既定目标发展,并给它们展示更广阔的天地,好deal不愁退出渠道。 来源:溯元育新

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!