探索基金退出新途径:加大创投引导,鼓励发展S基金

发布者:金融小镇网 发布时间:2022-06-22 15:01:02由于我国退出路径相对较为单一,市场上多依赖于IPO通道,一级市场流动性整体不佳。中基协数据显示,2020 年我国现GP1.4万家,管理规模超过11万亿,当年退出规模不到8000亿(包括投资本金和收益),比例不足7%,退出的“堰塞湖”问题严重。大批存量资产亟待处理,如果只靠IPO一条模式通道,包括政府基金在内的整个股权投资行业都循环不起来。

鼓励发展S基金

在此背景下,也诞生了大量二手交易需求。包括政府基金以及私募股权市场都进入了存量阶段,在大量基金亟需退出的情况下,二手份额交易无疑将成为一种新的重要接盘手段。

数据显示,2021年,全球上半年交易规模就达460亿美元,且从过往年份来看,下半年交易往往比上半年更为活跃。

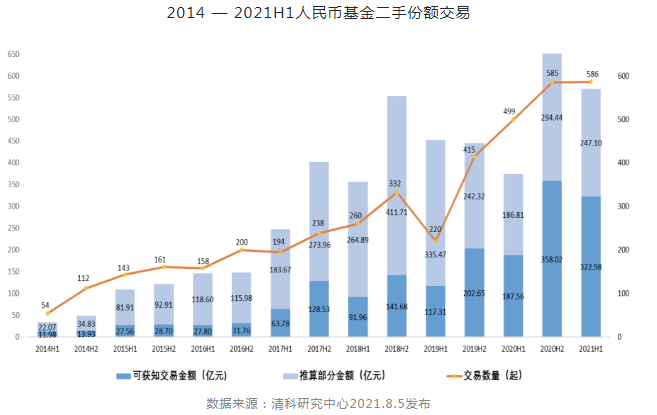

从国内来看,2021年上半年,全国二手份额交易数量达586笔,同比上升17.4%;二手份额交易金额 322.98亿元,平均单起交易额0.97亿元,同比增加29.7%。更重要的是,市场上出现了一批围绕着二手份额交易的数据服务商和交易撮合服务商,这为S基金发展无疑奠定了良好基础。(见下图)

从国内外S基金的资产交易类型看,主要还是并购基金(占比 68%),风险/成长基金(占比 23%),而母基金/S基金的二手交易占比较小,但交易价格出现大幅上涨。当前的主要问题是,做S基金对直投能力的要求较高,许多S基金项目都需要做穿透,由此才好定价。而这也正是我国现有各类政府引导基金最缺的,需要引起足够的重视,条件成熟的地方,应加快运营转型,为参与和接入S基金创造更多有利条件。

由于我国S基金起步较晚,发展比较滞后,从条件上来讲虽然已经成熟,但从具体操作来看,还需要着重解决三大问题:

其一、流动性问题。

流动性需求是基金行业里永远的痛,政府引导基金就更加突出。对于一级市场的国有LP而言,投进去之后,总是要退的。有什么办法可以把钱退出来还到政府手里,就需要GP更主动地管理流动性。围绕所有流动性或者资产生命周期调整,此时S基金将发挥更多的作用。

其二、定价问题。

虽然目前国内S交易仍以被动的机会型交易为主,但随着市场的不断成熟,交易方需要S交易进行主动的资产配置,并形成系统性投资打法,定价就成为最核心的问题。由于买卖双方存在信息不对称,买方倾向于给出更低价格,而卖方则倾向于出售低质量资产。所以,在S市场发展初期,容易出现打折扣战的恶性竞争,造成“柠檬市场”。海外成熟经验表明,长期看,最终投资人回报中仅20%的收益源自购买资产的折扣,约80%收益来自于资产的成长性增值。如果定价机制不成熟,对国资LP来讲,将会是很敏感的问题。

其三、金融工具服务问题。

当下资管缺口的出现,使得S基金很好匹配到了国内资金久期短的特征,从而使S基金成为股权类基金中受欢迎的产品类别,但要服务好流动性,需要强化S基金的金融工具属性,否则会使S基金昙花一现。

当然,除了用好S基金这个工具以外,探索常青基金模式也将是一个全新的尝试。借鉴国外模式,可以做好准备,尝试将政府引导基金转型为“常青引导基金”。

探索常青基金模式

目前,国际上已有多支常青基金,如泛大西洋资本(GeneralAtlantic),其管理资产超过 530 亿美元。常青基金的特别优势是拥有长期资本LP的支持,团队出资比例高、利益一致。除了 General Atlantic这样的PE基金外,一些顶级VC基金也采用常青基金的安排,比如硅谷知名的老牌基金、1962 年成立的萨特山风险投资公司(Sutter Hill Ventures)。其原因,是背后LP为常青基金提供长期支持,所以能够对投资组合公司做出长期承诺。此外,因为对外投资大部分是自己的钱,每个人都参与其中,这也加强了合伙人对投资组合的利益关联,激励他们利用可能资源帮助项目成功。国外一些主权基金及养老金也基本都以常青基金形式存在。

国内常青基金的现有案例不多,主要是国内长期资本还不成熟,缺少足够耐心的LP长钱。参照国际经验,VC/PE 的资金来源主要是养老金等保险资金、大学捐赠基金和各种家族财富,而国内这方面资金并未成为主流,甚至渗透率只有 2%—3%左右。这是差距,也是发展的潜力空间。目前,国内仅有“成为基金”号称是常青基金,实际也不完全。相信未来这种新的基金模式在我国会有大的发展,部分引导基金应做好向常青引导基金转型的准备。

作为一级市场最大的LP,引导基金一方面是缓解一级市场募资问题的关键,另一方面也承载了促进国家和地方科技创新和产业转型的愿望,对实现实体经济高质量发展发挥着巨大的推动作用。

加大创投引导

由于投资风险大、回收周期长,早期投资一直是私募投资欠缺的,也是政府引导基金发展的薄弱环节。近几年来,在国家鼓励投早、投小、投科技的背景下,一些地方的政府引导基金开始重视这一问题,频频出手“拯救天使投资”。

尽管现在越来越多地方开始设立天使母基金,一些国资母基金也在尝试进入天使直投领域,但从总体上看,政府基金介入早期的投资还是明显不足。“投小、投早、投科技”尚未形成大的气候。

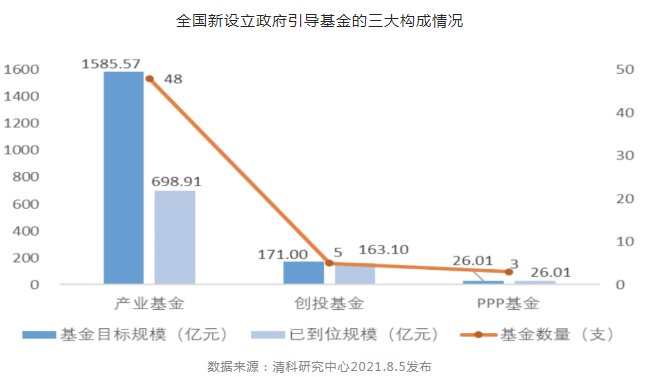

数据显示,2021 年上半年,我国新设立的政府引导基金还是多以产业投资类型为主,基金数量48 只,占比为 85.71%,目标管理规模 1585.57 亿元;而面向投早、投小的创投引导基金数量仅为 5 只,目标管理规模 163 亿元,与产业投资相差近 10 倍之多。

这种状况与整个国内私募投资市场大的背景是一致的,反映出即便是旨在对市场有所引导的政府基金投资,也没能影响和扭转“弃小”、“弃早” 的这一趋势。

从过往的实践经验来看,整个资本市场的思路都是在追逐和青睐比较成熟的企业。如今,大型科技企业得到资本的助力得到更全面发展,或迎来上市,而大量的中小型科技企业因资本关注和支持较少,导致瓶颈制约严重,发展参差不齐。基金市场普遍存在的早期创业投资阶段引导不够,容易造成项目的过早夭折,不利于产业发展。

政府基金的引导作用一方面体现在对社会资本流向的引导,另一方面也是对创新和产业方向的引导。因此,作为推动产业经济快速转型的引导基金,在创业引导层面亟需加大投入。

同时,在实践中也应区分阶段,做好创业投资引导基金和产业投资引导基金的具体定位和区分,将更多资源切实配置到弥补市场失灵的早期创业投资阶段,做到把钱用在刀刃上。

虽然总体上来看当前产业类引导为主的构成状态还尚未有太大改变,各地引导基金运营中也同样存在一定的问题,但经过多年的实践探索,依然有部分城市积累和奠定了良好的发展基础,跑出了独有的城市模式。

来源:FOFWEEKLY

金融小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!