VC/PE阵容盛大,叮当健康凭什么撑起一个IPO?

发布者:金融小镇网 发布时间:2022-09-14 11:34:18据金融小镇网获悉,来自北京的叮当健康科技集团有限公司Dingdang Health Technology Group Ltd.(简称:叮当健康)登陆港股,此次IPO,叮当健康发行价为12港元/股,开盘价格为12.34港元/股,最新市值超162亿港元。

简单地说,叮当健康利用公司综合的在线及线下运营,向用户提供全套实时医疗健康产品及服务,业务包括快药、在线诊疗及慢病与健康管理等。

一开始,叮当快药走的是轻资产模式,即不开药店,而是与线下药店合作提供配送服务。但很快杨文龙发现,这种模式行不通,28分钟之内送到的承诺可能无法兑现。2016年,叮当快药开始探索自建药店的模式,在北京、上海核心城市规划布局线下智慧药房连锁店。

然而这种重资产的模式,一经推出,就受到质疑。对此,杨文龙曾回应,很多人以为自建配送团队成本高,这是误解,当配送量达到一定程度时,会比与第三方合作成本更低。

最终,这一模式取得了阶段性成效。紧接着,叮当快药为更好的触达用户,开启新的探索,在具备线上APP以及线下智慧药店的条件下,叮当快药逐步在线上、线下场景中构建起一体化服务。2020年12月,叮当快药将即时服务融入到DTP智慧药房,推出了“DTP到家服务”。

金融小镇网根据弗若斯特沙利文报告,按2020年收入计,叮当健康为在中国数字零售药房行业排名第三,市场份额为1.0%;按2020年收入计,叮当健康是中国实时到家数字药房行业最大的产品及服务提供商。

招股书显示,叮当健康的收入主要来自药品及医疗健康业务,以及包括营销服务、上架费的收入等其他服务。

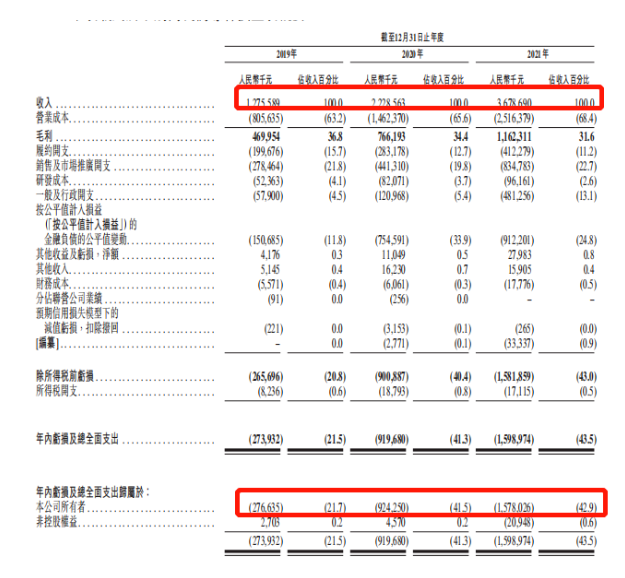

然而,叮当健康的财务数据并不漂亮。2019年、2020年以及2021年三个财年,叮当健康的营收分别为12.76亿、22.29亿和36.79亿元人民币,相应的净亏损分别为2.74亿、9.20亿和15.99亿元人民币。换言之,三年累计亏损约28亿元。

从数据中不难看出,叮当健康“增收不增利”,这和叮当健康的成本不无关系,据招股显示,2019年、2020年以及2021年,叮当健康营业成本分别为8.06亿元、14.62亿元25.16亿元,分别占同期营业收入的63.2%、65.6%、68.4%,即叮当健康的成本占比超60%。

再把叮当健康再放在市场上看,互联网医疗江湖纷纷跑马圈地,比如用户补贴大战。叮咚健康也不例外,招股书显示,同期,公司分别向用户提供了2.08亿元、4.12亿元、7.23亿元,这又是一笔不菲的开支。

有业内人士调侃,叮当健康是含着“金钥匙”出生的。天眼查显示,成立七年来,叮当快药累计完成7轮融资,融资总金额超过30亿元,背后浮现了招银国际、TPG、泰康人寿、中金、国药中金、奥博资本、海尔医疗、盈科资本、兰馨亚洲软银中国等知名VC/PE。

软银中国资本合伙人江敏表示,“作为叮当健康的首个机构投资者,软银中国资本从2017年开始连续三轮投资叮当健康,见证了叮当健康从一个创新企业成长为数字医疗健康到家细分行业的引领者。在国内,数字医疗整体还处在商业化的早期阶段,叮当健康还具有更广泛的市场空间,期待IPO成为叮当健康新的起点,用更好的数字医疗产品服务更广泛的人群。”

最新一轮融资是去年6月,叮当快药完成2.2亿美元战略融资,由TPG亚洲基金、奥博资本、鸿为资本联合领投,璞林资本、兰馨亚洲、夏焱资本、盈科资本等投资机构跟投。据透露,该轮融资估值17.6亿美元(超110亿)。

来源:天天IPO

金融小镇网/基金小镇网(www.financetown.com.cn)声明本网站所收集的部分公开资料来源于互联网,转载的目的在于传递更多信息及用于网络分享,并不代表本站赞同其观点和对其真实性负责,也不构成任何其他建议。金融小镇网|创投小镇网是中企报集团旗下金融园区综合资讯平台,汇聚各省市金融小镇/创投小镇发展动态,聚焦金融、创投、私募等热点资讯,服务金融类投资类企业,免费提供入驻咨询、优惠政策申请服务!