关于创投基金税收优惠政策延续的解析

发布者:金融小镇网 发布时间:2023-09-15 15:53:44最近财政部 、税务总局 、国家发展改革委 、中国证监会联合发表了《关于延续实施创业投资企业个人合伙人所得税政策的公告》即2023年第24号公告,该公告是财税[2019]8号公告(期限到2023年12月31日)的续期文件,同时也是广大创投企业投资人的利好信息。很多基金公司的朋友询问娟姐这个政策究竟是怎么个意思,因为之前因为经常曝光的各地稽查合伙企业案件的影响,导致投资人对利用有限合伙作为持股平台进行投资的行为有点迷茫。之前的一些机构宣传可以搞定的核定征收、20%的个人所得税税率都成为di不确定的风险,加上有些短视频平台依旧有“专业人士”在提供各种降税的方案,导致很多投资人一头雾水,这个税到底要怎么交,该怎么交,创业平台公司应当如何考虑规划?故此,本文将这次续期的政策再白话给大家分享24号公告中创投企业中个人合伙人的所得税政策:

一、选择创投企业自身的核算投资项目的方式。

24号公告说“创投企业可以选择按单一投资基金核算或者按创投企业年度所得整体核算两种方式之一,对其个人合伙人来源于创投企业的所得计算个人所得税应纳税额。创投企业选择按单一投资基金核算的,其个人合伙人从该基金应分得的股权转让所得和股息红利所得,按照20%税率计算缴纳个人所得税。

创投企业选择按年度所得整体核算的,其个人合伙人应从创投企业取得的所得(此处,不区分股权转让还是分红所得),按照“经营所得”项目、5%—35%的超额累进税率计算缴纳个人所得税。“

有些人会纳闷,个人转让股权或者获得股息、红利不就是20%个人所得税的税率吗?怎么创业投资企业(合伙型)还变高了呢?因此,创业投资企业穿了一个“马甲“,让有些投资人误以为有了依赖于合伙企业按照合伙人的性质进行分别纳税的规则,想当然地认为自然人(个人)合伙人也能按照个人所得税中的对应待遇享受。针对合伙企业”马甲“这个问题,国家税务总局《关于切实加强高收入者个人所得税征管的通知》国税发[2011]50号文件中,早就明确了”个人独资企业和合伙企业从事股权(票)、期货、基金、债券、外汇、贵重金属、资源开采权及其他投资品交易取得的所得,应全部纳入生产经营所得,依法征收个人所得税”。

如何理解单一和整体核算这个说法,比如某创业投资基金(有限合伙)企业甲分别投资给A、B、C、D四家企业。作为有限合伙企业的甲自身不缴纳所得税,而是根据甲投资人的主体性质分别确定自然人合伙人缴纳个人所得税;公司合伙人缴纳企业所得税。假设2022年底,甲投资的项目中A股权退出后赚了5万;B退出亏损20万;C退出亏损40万;D分红了5万,甲需要就项目的盈亏计算代扣代缴自然人合伙人应纳的税额。如甲有自然人投资人张三投资250万,占合伙企业出资份额的25%,则2022计算甲应代扣代缴的张三的个人所得税为:

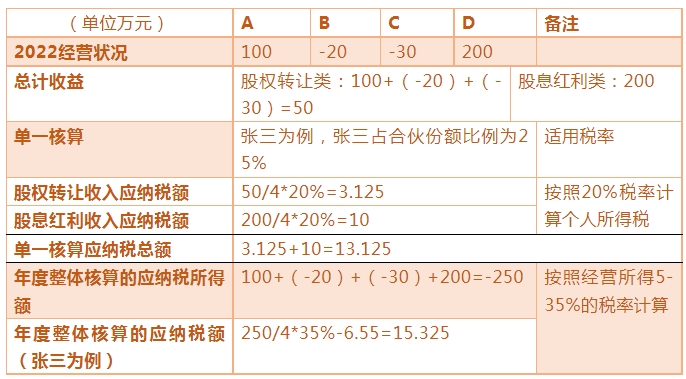

再假设,2022年底甲投资的项目算了下账,发现A股权退出后赚了100万;B退出亏损20万;C退出亏损30万;D分红了200万,甲应代扣代缴的张三的个人所得税为:

以上仅限于举例参考,未考虑其他影响税收的因素(其他成本扣除因素也未测算),具体以实际税务征管为准

通过上述案例的对比,我们看到如果股权的转让收益、分红收益大于发生的亏损额时,选择单一核算模式对降低创投企业的税负起到了一定的作用。因此,就有很多中介的宣传能为创投基金做税筹,协助备案的营销套路。可以适用24号公告条件的备案基金是什么呢?

二、单一核算备案的要求

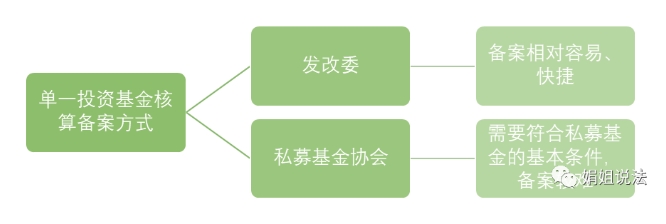

根据24号公告的规则:“本公告所称创投企业,是指符合《创业投资企业管理暂行办法》(发展改革委等10部门令第39号)或者《私募投资基金监督管理暂行办法》(证监会令第105号)关于创业投资企业(基金)的有关规定,并按照上述规定完成备案且规范运作的合伙制创业投资企业(基金)。”这个并不是24号公告出来的新政,早前财税[2019]8号公告里,曾经提到关于投资创业企业的创投基金备案的标准一个是发改备案,一个是私募基金业协会备案。实践中,随着证券基金业协会对私募基金备案要求的提高,目前很多新设基金的门槛逐步提高,对从业人员数量、出资金额等事项的严格要求,导致很多创投企业望而却步。而发改委的备案相对简单。故此,有很多创投企业利用发改备案来获得20%的税率优惠政策。目前市场对发改备案的服务收费从几万到几十万不等良莠不齐。各家创投企业选择时也要综合评估成本。毕竟按照单一核算计算自然人投资人的个税税率下降了,但是也要考虑其他限制条件的影响。

三、24号公告中的单一核算的限制条件

1、单一核算方式下的基金管理人的管理费和业绩报酬在内的其他支出,不得在核算时扣除。通俗说就是按照个人投资人从合伙企业分得的股权转让或红利的金额不能扣除还应该分给管理人的管理费或者其他报酬。比如某投资项目因为股权退出收益高,要分给管理人一部分业绩报酬,那这部分给管理人的金额不能扣除。只能按照股权转让收入-股权原值-股权转让税费成本计算。

2、单一核算模式下,按一个纳税年度内不同投资项目的所得和损失相互抵减后的余额计算,余额大于或等于零的,即确认为该基金的年度股权转让所得;余额小于零的,该基金年度股权转让所得按零计算且不能跨年结转。比如,前述张三投资案例中,投资项目三个,有两个亏损超过了一个的投资损失,账面上余下来的损失不能像公司一样在五年内结转到下一年度使用。也就是说今年的亏损今年算,明年的盈亏明年算。

3、单一核算模式下,创投企业获得的股息红利所得等收入的全额计算个人所得税,并且由创投企业按次代扣代缴个人所得税。通俗说,就是收到的红利全部个人所得税,而且收一次红利,创投企业就代为申报一次。

上述限制条件与创投企业年度所得整体核算相比,整体核算是将创投企业以每一纳税年度的收入总额减除成本、费用以及损失后,计算应分配给个人合伙人的所得。年度核算亏损的,还准予按有关规定向以后年度结转。个人合伙人在计算经营所得时,如果没有综合所得的,还可依法减除基本减除费用6万、专项扣除(住房公积金、社保)、专项附加扣除(赡养老人、子女教育、房租房贷等扣除)以及国务院确定的其他扣除。

因为单一核算和整体核算的限制条件不一样,单从税率高低就难以评判究竟哪个是最佳方案,尤其税务机关要求一经选定的核算方式三年内不能变更。例如有些项目开始有点分红收益,但是后期退出股权是折价退出时,如果分开核算且不能亏损结转的,投资人在整个项目投资的全周期内的税负就会增高。所以娟姐建议各家创投企业还是不要直观的判断,必要时做些预估模型的测算,考虑项目盈利的基数、管理人报酬、多个项目之间的风险大小等因素的影响,尽量不要盲目的追随20%,毕竟单一核算项目的备案也是要花钱的!

四、24号公告执行有限期

24号公告是延续2019年8号公告,从2019年1月1日起,延续执行至2027年12月31日。目前针对合伙企业的涉税问题争议愈来愈多,比如24号公告里说到的政策都是适用的合伙人为个人的情形,但是如果合伙企业上又嵌套合伙企业,合伙人又是一个合伙企业时,是不是层层穿透适用24号公告,目前没有统一标准。因此,企业在做投资架构和税负测算时需要全面考虑,以及投资期限与政策期限的匹配。

来源:娟姐说法