2020年私募股权基金发展情况报告

发布者:金融小镇网 发布时间:2023-06-09 15:51:40(一)总体情况

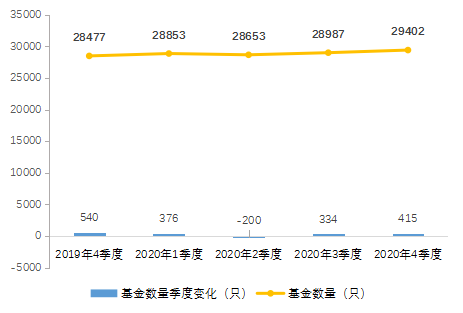

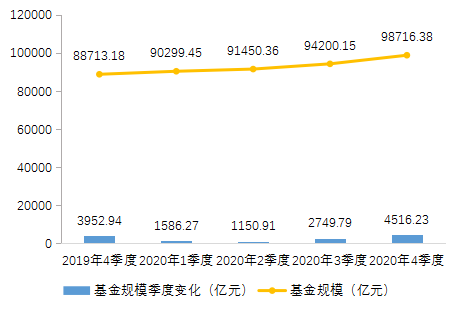

1.私募股权基金数量规模保持增长,但增速有所放缓

截至2020年末,私募股权投资基金(含FOF)29402只,较2019年末增长3.3%,基金规模9.87万亿元,较2019年末增长11.3%。受疫情影响,2020年上半年规模增幅明显下降,2020年下半年疫情得到较好控制,规模增幅有所上升。

私募股权投资基金数量变化

私募股权投资基金规模变化

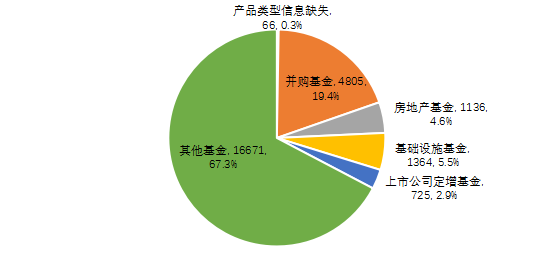

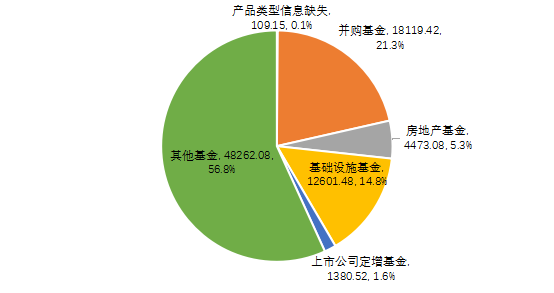

2.一般性股权基金规模增长最快

从产品类型来看,多数私募股权基金只进行一般性股权投资(在协会备案股权基金产品类型为“其他基金”),数量与规模同比增长5.0%和16.5%,在全部私募股权基金中占比均为最高,分别为67.3%和56.8%,与2019年相比占比略有提升。

私募股权投资基金数量按产品类型分布情况(只)

私募股权投资基金规模按产品类型分布情况(亿元)

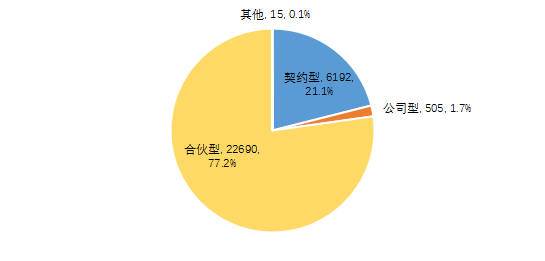

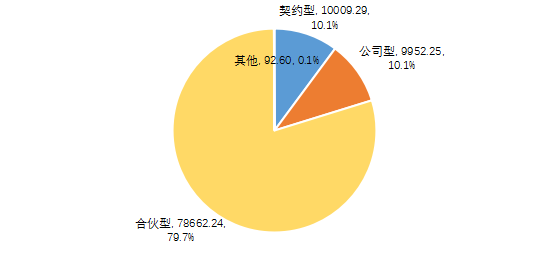

3.私募股权基金以合伙型为主

截至2020年末,私募股权投资基金中,合伙型基金数量和规模占比最高,分别为77.2%和79.7%。从平均规模看,公司型基金平均规模最大,达19.71亿元。

与2019年末相比,合伙型基金数量占比上升4.09个百分点,契约型基金、公司型基金的数量占比分别下降3.02和0.03个百分点;从管理规模上看,公司型基金规模占比上升0.66个百分点,契约型基金和合伙型基金规模占比分别下降1.92个百分点和上升1.30个百分点。

私募股权投资基金数量按组织形式分布情况(只)

私募股权投资基金规模按组织形式分布情况(亿元)

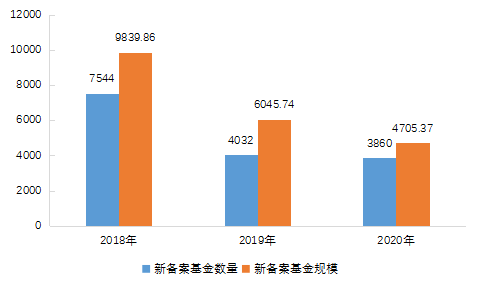

4.新备案股权基金数量及规模逐年下降

受国际国内复杂经济形势、叠加疫情等因素影响,2020年当年新备案私募股权投资基金数量及规模较2019年继续下降,行业募资环境进一步趋冷。2020年当年新备案私募股权投资基金3860只,较2019年同比下降4.3%;新备案规模4705.37亿元,较2019年减少1340.37亿元,同比下降22.2%。

2018-2020年新增备案私募股权投资基金数量及规模

(二)投资者分析

1.私募股权投资基金投资者出资持续增长,2020年新增出资主要来源于新备案私募基金的投资者

截至2020年末,私募股权投资基金各类投资者合计出资9.42万亿元,较2019年末增加6836.41亿元,同比增长7.8%;所涉投资者36.81万个,较2019年末减少15631个,同比下降4.1%。从年末存量私募基金投资者的出资金额和数量变化情况来看,2019年末存量私募股权投资基金投资者在2020年出资减少2500.92亿元,所涉投资者数量减少5.42万个。

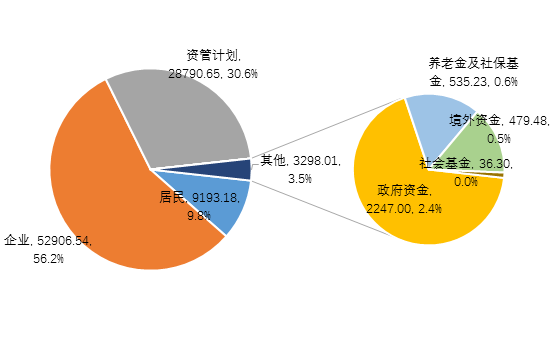

2.机构投资者出资依然是私募股权投资基金主要资金来源。

截至2020年末,私募股权投资基金的主要出资方为机构投资者,出资金额8.17万亿元,出资占比达86.7%。其中,企业投资者数量占比16.7%,但出资规模占比达56.2%;各类资管产品(含母基金)作为出资者数量占比仅为3.9%,但出资规模占比达30.6%。2020年当年,新备案私募股权投资基金中机构投资者出资比例为83.9%,较2019年下降5.3个百分点。

私募股权投资基金投资者出资比例分布

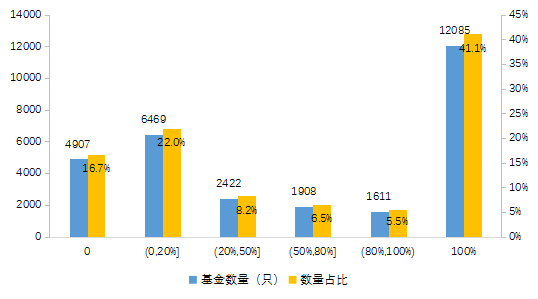

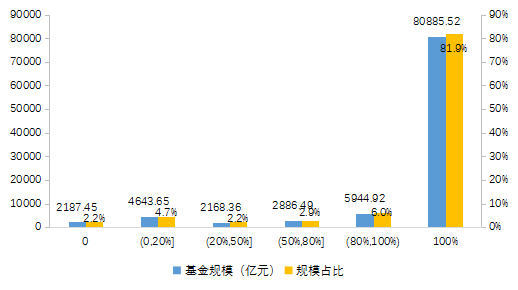

3.全部由机构投资者出资的基金规模占比超过八成,平均规模是自然人100%出资基金的14倍

截至2020年末,41.1%的私募股权投资基金全部由机构投资者出资,占全部私募股权基金规模的81.9%;15.2%的基金全部由自然人投资者出资,基金规模占比仅为2.0%。2020年当年备案的私募股权投资基金中,52.2%的私募股权投资基金均由机构投资者出资,规模占比达78.1%;13.6%的基金全部由自然人投资者出资,规模占比仅为4.1%。

从单只基金规模看,由机构投资者100%出资的基金平均规模6.7亿元;自然人投资者100%出资的基金平均规模0.5亿元。

私募股权投资基金机构投资者出资数量及占比分布

私募股权投资基金机构投资者出资规模及占比分布

(三)私募股权投资基金投资运作情况

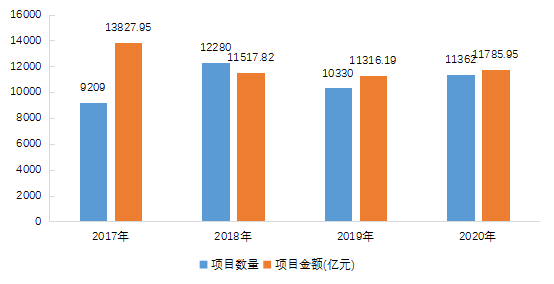

1.投资案例数量和金额整体上涨

截至2020年末,私募股权投资基金在投案例55383个,在投本金6.26万亿元,较2019年末分别增长7.7%和8.7%。当年新增投资案例金额结束两年下降趋势,2020年新增投资案例11362个,同比增长10.0%;投资金额1.18万亿元,同比增长4.4%。

2017-2020年私募股权基金新增投资案例数量及投资金额

2.私募股权基金投向中小、高新、初创科技型企业增幅明显

截至2020年末,中小企业在投案例32115个,同比增长6.0%,占私募股权投资基金所有在投案例的58.0%;在投金额1.53万亿元,同比增长6.7%,占所有私募股权在投规模的24.4%。2020年当年,私募股权投资基金新增投资案例中属于中小企业的案例5780个,同比增长0.1%,占新增投资案例数量的50.9%;投资金额2828.69亿元,同比增长6.2%,占新增投资规模的24.0%。

截至2020年末,高新技术企业在投案例19181个,在投金额1.23万亿元,同比分别增长15.3%和13.5%,在全部在投案例中的占比分别为34.6%和19.6%。2020年当年新增投资中属于高新技术企业的案例4277个,投资金额2841.26亿元,同比分别增长41.6%和15.5%。

截至2020年末,初创科技型企业在投案例5179个,在投金额1242.78亿元,同比增长25.7%和34.2%,在全部在投案例中的占比分别为9.4%和2.0%。2020年当年新增投资中属于初创科技型企业的案例1473个,投资金额385.98亿元,同比分别增长7.7%和22.6%。

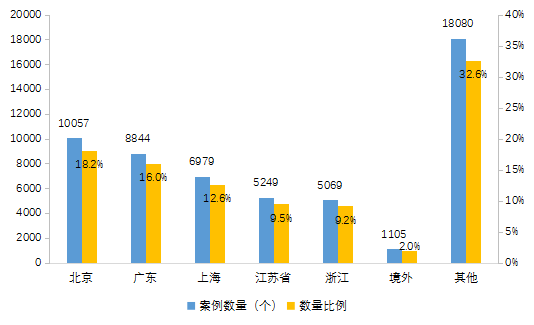

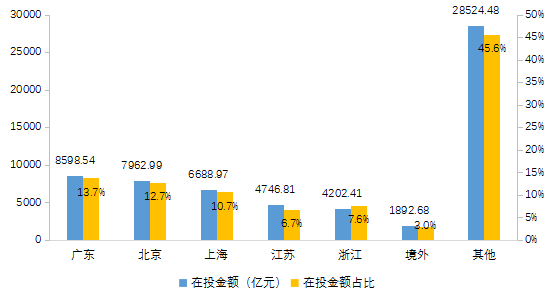

3.投资区域聚集于东部地区

从在投案例地域分布来看,截至2020年末,在投案例数量排名前五的地区为北京、广东、上海、江苏和浙江,合计36198个,占在投案例总数量的65.4%;在投金额排名前五的地区为广东、北京、上海、江苏和浙江,合计3.22万亿元,占在投金额总数的51.4%。

2020年当年新增投资中,在投案例数量排名前五的地区是广东、北京、江苏、上海和浙江,数量合计7170个,占2020年新增投资案例数量的63.1%;投资金额排名前五的是广东、北京、上海、江苏和浙江,投资金额合计6794.01亿元,占2020年新增投资金额的57.7%。

私募股权投资基金投资案例数量排名前五地域分布

私募股权投资基金投资案例在投金额排名前五地域分布

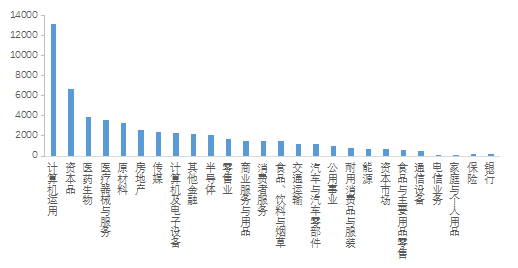

4.基金投资案例行业分布情况

从在投案例数量行业分布看,前五大行业分别为“计算机运用”、“资本品”、“医药生物”、“医疗器械与服务”和“原材料”,各行业在投案例数量分别为13129个、6634个、3919个、3611个和3250个,占比分别为23.7%、12.0%、7.1%、6.5%和5.9%。

从在投金额行业分布看,前五大行业分别为“资本品”、“房地产”、“计算机运用”、“交通运输”和“其他金融”,各行业在投金额分别为9404.85亿元、8430.07亿元、5725.58亿元、5384.53亿元和4278.88亿元,占比分别为15.0%、13.5%、9.1%、8.6%和6.8%。

私募股权投资基金在投案例数量行业分布情况

私募股权投资基金在投金额行业分布情况

2020年当年新增投资中,投资案例数量前五大行业为“计算机运用”、“资本品”、“医药生物”、“房地产”和“半导体”,数量占比分别为17.8%、11.8%、9.5%、8.8%和8.6%;投资金额前五大行业为“房地产”、“资本品”、“半导体”、“计算机运用”和“公用事业”,投资金额占比分别为20.3%、11.9%、10.3%、8.7%和6.4%。

(四)私募股权投资基金退出情况

1.基金投资案例退出总体情况

截至2020年末,已进行季度更新、完成运行监测表填报且正在运作的私募股权投资基金投资案例共退出15968个,发生退出行为32713次,实际退出金额1.83万亿元,平均投资期限36.65个月。其中,完全退出的案例10165个,发生退出行为17102次,实际退出金额1.21万亿元,平均投资期限37.12个月。

2020年当年新增退出案例6135个,发生退出行为9857次,实际退出金额6521.14亿元,平均投资期限39.91个月。其中,完全退出的案例3114个,发生退出行为4310次,实际退出金额3890.67亿元,平均投资期限40.65个月。

2.基金投资案例退出方式分布情况

从退出次数看,私募股权投资基金退出方式主要为协议转让、企业回购、被投企业分红,上述方式合计占所有退出次数的64.5%。

从单次退出的实际退出金额看,“境内上市(除IPO)”[10]、“境内IPO”、“境外上市”和“整体收购”领先于其他退出方式,平均实际退出金额分别为2.60亿元、2.42亿元、2.41亿元和1.13亿元。

2020年当年新增退出案例通过“协议转让”和“企业回购”方式发生的退出行为较多,占所有退出数量的58.2%,退出本金占比达61.4%,实际退出金额占比52.0%。其中通过“协议转让”发生的退出行为3517次,实际退出金额2391.16亿元;通过“企业回购”发生的退出行为2223次,实际退出金额1001.66亿元。

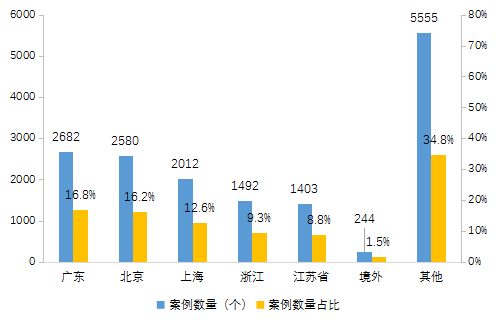

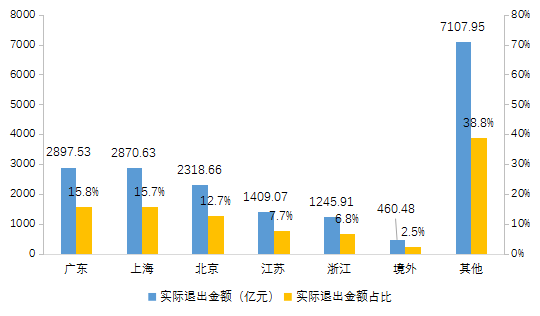

3.基金投资案例退出地域分布情况

截至2020年末,从私募股权投资基金投资案例退出的地域分布来看,退出案例数量排名前五的地区为广东、北京、上海、浙江和江苏,退出案例数量合计10169个,数量占比63.7%;案例实际退出金额排名前五的地区为广东、上海、北京、江苏和浙江,实际退出金额1.07万亿元,实际退出金额占比58.7%。

私募股权投资基金退出案例数量排名前五地域分布

私募股权投资基金投资案例实际退出金额排名前五地域分布

从私募股权投资基金2020年当年新增退出案例的地域分布来看,退出案例数量排名前五的地区为广东、北京、上海、浙江和江苏,退出案例数量合计3809个,数量占比62.1%;案例实际退出金额排名前五的地区为上海、广东、北京、浙江和江苏,实际退出金额合计3976.95亿元,实际退出金额占比61.0%。

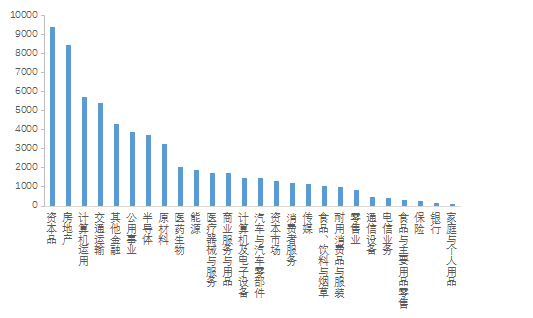

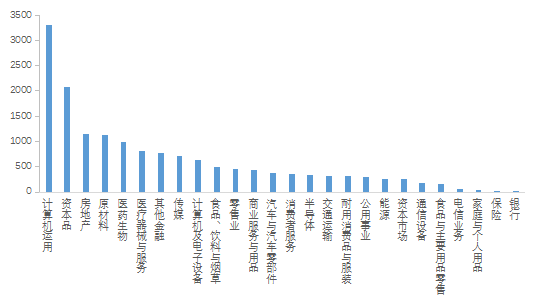

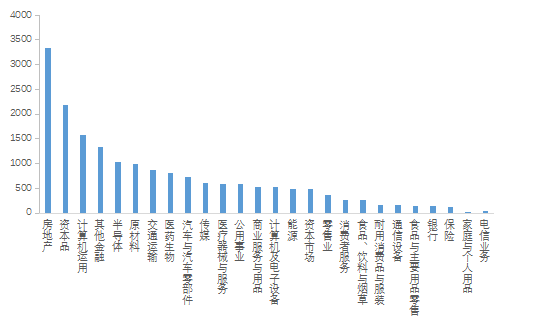

4.基金投资案例退出行业分布情况

从私募股权投资基金退出案例的行业分布来看,截至2020年末,前五大行业为“计算机运用”、“资本品”、“房地产”、“原材料”和“医药生物”,各行业退出案例数量分别为3312个、2074个、1147个、1137个和997个,合计8667个;数量占比分别为20.7%、13.0%、7.2%、7.1%和6.2%,合计占比54.3%。

私募股权投资基金退出案例数量行业分布

从私募股权投资基金退出案例实际退出金额的行业分布来看,前五大行业分别为“房地产”、“资本品”、“计算机运用”、“其他金融”和“半导体”,实际退出金额合计9484.89亿元;占比分别为18.3%、11.9%、8.6%、7.3%和5.7%,合计占比51.8%。

私募股权投资基金退出案例实际退出金额行业分布

2020年当年私募股权投资基金新增退出案例中,退出案例数量排名前五的行业为“计算机运用”、“资本品”、“房地产”、“原材料”和“医药生物”,各行业退出案例数量分别为1146个、756个、684个、399个和381个,合计占比54.9%;实际退出金额前五大行业为“房地产”、“资本品”、“半导体”、“计算机运用”和“其他金融”,各行业实际退出金额分别为1390.09亿元、953.72亿元、689.35亿元、479.69亿元和376.18亿元,合计占比59.6%。

5.已退出案例投资周期情况

截至2020年末,私募股权投资基金已退出案例中,投资周期为两年(含)至四年的案例数量和实际退出金额均最多,占比分别为36.7%和42.7%。持有时间为七年(含)以上的退出案例数量及实际退出金额均为最少。

私募股权投资基金完全退出的投资案例中,持有时间为两年(含)至四年的案例数量和实际退出金额均最多,占比分别为35.7%和39.6%。持有时间为七年(含)以上的退出案例数量及实际退出金额均为最少。

2020年当年新增的退出案例,持有时间为两年(含)至四年的案例数量和实际退出金额均最多,占比分别为38.8%和48.9%。其中完全退出的案例中,持有时间为两年(含)至四年的案例数量和实际退出金额同样最多,占比分别为37.4%和46.9%。

来源:中基协